La resiliencia de la economía española en 2023: una visión sectorial a partir del nuevo Indicador Sectorial de CaixaBank Research

Según el nuevo Indicador Sectorial de CaixaBank Research, las ramas más intensivas en energía de la industria manufacturera y el sector agroalimentario son los que más sufrieron en 2023. En el lado opuesto, encontramos la hostelería y la automoción, que mantuvieron una buena evolución.

En este artículo presentamos el Indicador Sectorial de CaixaBank Research, una novedosa herramienta que aglutina información de distintos indicadores de actividad, del mercado laboral y del sector exterior, y que permite analizar la evolución de la economía desde una perspectiva sectorial. Según el nuevo indicador, las ramas más intensivas en energía de la industria manufacturera y el sector agroalimentario son los que más sufrieron en 2023, especialmente en los trimestres centrales del año. En el lado opuesto, se encuentran la hostelería y la automoción, que mantuvieron una buena evolución. En los últimos meses, observamos un punto de inflexión, y un comportamiento cada vez más homogéneo entre las diferentes ramas de actividad, a medida que los sectores superan los múltiples escollos que han aparecido los últimos años y se encaminan hacia un crecimiento más estable y sostenible.

La economía española se desaceleró en 2023, pero cerró el año anotando un crecimiento del 2,5%, lo que tomó por sorpresa al consenso de analistas, que había pronosticado un crecimiento del 1,0% a inicios de año. En términos interanuales, la economía pasó de crecer un 4,1% en el 1T, un dato afectado por el efecto base de la pandemia (se compara con un primer trimestre de 2022, en el que los efectos de la pandemia todavía eran notables en sectores ligados al turismo) a un 2,0% en el 4T 2023.1 Esta ralentización, inferior a la esperada, se produjo en un contexto adverso, caracterizado por la debilidad de la demanda externa, una inflación todavía elevada y el impacto del aumento de los tipos de interés, y con las consecuencias del shock energético derivado de la guerra en Ucrania. Todo ello condicionó al conjunto del tejido productivo.

El razonablemente buen comportamiento de la economía española en este entorno desfavorable se explica por tres factores principales: la buena marcha del mercado laboral (el número de ocupados creció en 783.000 personas en 2023) que estimuló el consumo privado; un sector exterior que resistió bastante bien en el primer semestre del año (aunque se desaceleró significativamente en la segunda mitad), y el impulso del gasto público (que aportó 0,8 p. p. al crecimiento del PIB en 2023). Este último dato es significativo, puesto que, si excluimos los sectores de actividad ligados al sector público,2 observamos que el enfriamiento de la actividad fue bastante más intenso, pasando de crecer a ritmos del 4,2% interanual a finales de 2022 al 1,7% en el 4T 2023.

Así lo corrobora el nuevo Indicador Sectorial de CaixaBank Research,3 que captura una ralentización del ritmo de crecimiento, durante el primer semestre de 2023, de los 24 sectores de actividad que aglutina, tal y como se recoge en el siguiente gráfico. Sin embargo, el mismo indicador señala que la ralentización podría haber tocado fondo en el 3T 2023 y que la actividad habría ganado cierto vigor en el 4T y los primeros meses de 2024, a tenor de la información disponible, todavía parcial.

- 1. En términos trimestrales, la economía solo perdió algo de vigor en el 3T (0,4% intertrimestral frente a 0,5% en promedio en el primer semestre), para volver a acelerarse en el último tramo del año (0,6% intertrimestral en el 4T).

- 2. Se excluyen del análisis la Administración pública y defensa, educación y actividades sanitarias, y también sectores altamente regulados (sectores energético y financiero).

- 3. Para un mayor detalle de la construcción del indicador sectorial, véase el recuadro «Nota metodológica del Indicador Sectorial de CaixaBank Research» en este mismo artículo.

El Indicador Sectorial de CaixaBank Research señala que la ralentización podría haber tocado fondo en el 3T 2023 y que el ritmo de crecimiento se habría estabilizado en el 4T y en el 1T 2024

Además de esta primera lectura del comportamiento agregado de la economía española, el Indicador Sectorial de CaixaBank Research permite también caracterizar el comportamiento de cada uno de los sectores de actividad de la economía española. ¿Evolucionaron de forma similar a lo largo de 2023 o, por el contrario, siguieron trayectorias diferenciadas? Para contestar a la pregunta, nos fijamos en la dispersión del indicador, es decir, el rango de valores (mínimo y máximo) y el valor promedio que toma el indicador entre los 24 sectores de actividad analizados en cada momento del tiempo (véase el siguiente gráfico).

En el gráfico se puede ver claramente cómo los fuertes shocks externos que recibió la economía española entre 2020 y 2022 provocaron un notable repunte de la dispersión entre sectores. En primer lugar, la pandemia de COVID-19 en 2020 ocasionó una fuerte caída de la actividad económica de forma generalizada (el indicador sectorial toma valores negativos para todos los sectores), siendo especialmente intensa en los sectores más dependientes de la interacción social (ocio y entretenimiento, restauración y alojamiento). Este efecto se revirtió con fuerza en los años posteriores, lo que provocó incrementos de la actividad muy elevados, en términos interanuales. En segundo lugar, los cuellos de botella en las cadenas de valor globales que se sucedieron a partir de 2021 perjudicaron a la industria manufacturera, más dependiente de los flujos comerciales y de la importación de insumos (como, por ejemplo, los chips). En 2022, la guerra en Ucrania y la crisis energética dispararon los costes de producción, afectando de forma más severa a los sectores más intensivos en energía. Finalmente, el aumento de los tipos de interés desde mediados de 2023 perjudicó a aquellos sectores más dependientes de la financiación externa, como el sector inmobiliario y algunas ramas industriales.

No obstante, la gradual absorción de estos shocks a lo largo de 2023 ha permitido que la evolución de los distintos sectores sea cada vez más homogénea. Esta tendencia hacia una menor dispersión se observa sobre todo en los últimos meses de 2023 y los primeros de 2024, lo que refleja que la economía está tendiendo hacia un ciclo de crecimiento más estable, similar al periodo prepandémico 2015-2019.

Otra forma de caracterizar la evolución de los sectores es a través del semáforo sectorial, un gráfico en el que los sectores se clasifican en cinco categorías según la intensidad de su ritmo de crecimiento/contracción.4 De esta manera, se pueden extraer conclusiones sobre el grado de sincronización del crecimiento/desaceleración de los distintos sectores de actividad de la economía española.

- 4. En concreto, un sector se encuentra en «fuerte debilidad» si el valor que toma el indicador sectorial es inferior al percentil 15 (P15) de la distribución histórica de dicho indicador; «debilidad» cuando toma un valor entre el P15 y el P40; «estabilidad» entre el P40 y P60; «expansión» entre P60 y P85, y «fuerte expansión» cuando el indicador se encuentra por encima del P85.

Los fuertes shocks que sufrió la economía española entre 2020 y 2022 tuvieron un impacto muy dispar entre los distintos sectores, lo cual aumentó la dispersión en la evolución de la actividad entre sectores. A medida que estos shocks se van absorbiendo, el comportamiento de los sectores es cada vez más homogéneo

El gráfico muestra de una forma muy visual el impacto de la pandemia en nuestra economía: la actividad sufrió un profundo deterioro entre marzo y abril de 2020, cuando todos los sectores de actividad pasaron a mostrar una fuerte debilidad. Desde entonces, la recuperación ha sido evidente, con tasas de crecimiento muy elevadas. Si nos fijamos en la evolución más reciente, a partir de abril de 2023 se produjo un cierto enfriamiento de la actividad: el porcentaje de sectores con un crecimiento débil o muy débil llegó a suponer el 60% del total (el peor registro desde 2020). Este enfriamiento se concentró en distintas ramas que componen la industria manufacturera, sobre todo las más afectadas por el alza en los costes de producción, el aumento de los costes de financiación y el descenso de la demanda externa. En concreto, el sector agroalimentario (primario e industria transformadora), la industria extractiva, la auxiliar de la construcción, la textil y calzado, la papelera y la refinería fueron las ramas que peor se comportaron.

En todo caso, este deterioro fue puntual: se concentró en los trimestres centrales de 2023 y no se extendió al conjunto de la economía. En los meses más recientes, se observa una clara mejora de los sectores que más sufrieron, y ya no hay ninguno que se encuentre en situación de fuerte debilidad. Detrás de esta mejora se percibe una incipiente señal de reactivación en la industria manufacturera y el sector agroalimentario que esperamos que se consolide a lo largo de 2024, tal y como veremos en detalle en el próximo artículo de este Informe sectorial.

En los primeros meses de 2024, alrededor de un 60% de los sectores mantienen un crecimiento estable. En otras palabras, al igual que en el gráfico de dispersión, se observa que la economía está tendiendo hacia tasas de crecimiento más constantes, después de varios años de fuertes distorsiones (pandemia, problemas en las cadenas de suministros, conflictos geopolíticos, crisis energética, etc.), donde convivían sectores creciendo con fuerza y sectores en situación de contracción.

El Indicador Sectorial de CaixaBank Research se calcula a partir de indicadores provenientes de diferentes ámbitos que se pueden agrupar en tres grandes pilares: actividad, mercado laboral y sector exterior. El análisis de la contribución de estos tres pilares al indicador permite profundizar en los factores que explican el comportamiento de la economía a lo largo del ciclo. En primer lugar, destaca el papel que ha tenido la fortaleza del mercado laboral español de forma generalizada en todos los sectores de actividad, un pilar que está sosteniendo el indicador sectorial en terreno positivo desde el 2T 2023.

En segundo lugar, observamos el cambio de tendencia de los indicadores de actividad a partir de abril de 2023, de forma generalizada entre indicadores y sectores, cuando este pilar dejó de contribuir positivamente al indicador. En cualquier caso, estos indicadores de actividad se han recuperado y, en los meses más recientes, han vuelto a aportar al indicador. Finalmente, el pilar del sector exterior también se fue deteriorando desde el mes de abril, pero apenas muestra signos de mejora en los datos más recientes. La mejora del crecimiento de nuestros principales socios comerciales en 2024 debería ayudar a que el sector exterior mejore.

Si replicamos la idea del semáforo para los distintos pilares, también podemos extraer conclusiones interesantes que nos dan más detalles sobre el comportamiento de los sectores.

El semáforo del mercado laboral5 muestra que tan solo cuatro de los sectores analizados exhiben actualmente un crecimiento débil en los indicadores relacionados con el mercado de trabajo: sector primario, industria extractiva, de textil y calzado, y la maderera. Por el contrario, casi la mitad de los sectores se encuentran actualmente en una fase de expansión a través de este pilar, siendo los sectores de transporte y logística, hostelería, e información y telecomunicaciones los que mejor se están comportando.

- 5. El gráfico muestra el porcentaje de sectores clasificados según cinco categorías de crecimiento, que se definen de la siguiente forma: «fuerte debilidad» si el valor que toma el indicador sectorial es inferior al percentil 15 (P15) de la distribución histórica de dicho indicador; «debilidad» cuando toma un valor entre el P15 y el P40; «estabilidad» entre el P40 y P60; «expansión» entre P60 y P85, y «fuerte expansión» cuando el indicador se encuentra por encima del P85.

El semáforo de la actividad muestra un importante deterioro de este pilar en 2023, cuando cerca del 60% de los sectores se encontraba en situación de debilidad. La situación contrasta de forma significativa con la fortísima expansión registrada en 2021 y 2022 (años de fuerte reactivación de la economía tras el impacto de la pandemia). Este peor comportamiento en 2023 responde, básicamente, al deterioro en la industria manufacturera y el sector agroalimentario.

Finalmente, el semáforo del sector exterior ha venido restando al conjunto de la actividad desde 2022 y su deterioro se intensificó en 2023. El lastre que representa para el conjunto de la economía es muy significativo: cerca del 70% de los sectores recogen un deterioro en sus flujos comerciales, especialmente intenso en la industria extractiva, la papelera y la de textil y calzado. En el artículo «¿Qué sectores están sufriendo más por el enfriamiento de los flujos comerciales?» de este informe analizamos cómo la demanda externa ha sido un freno para el conjunto de la economía y qué sectores se han visto más perjudicados por ese descenso en los flujos comerciales.

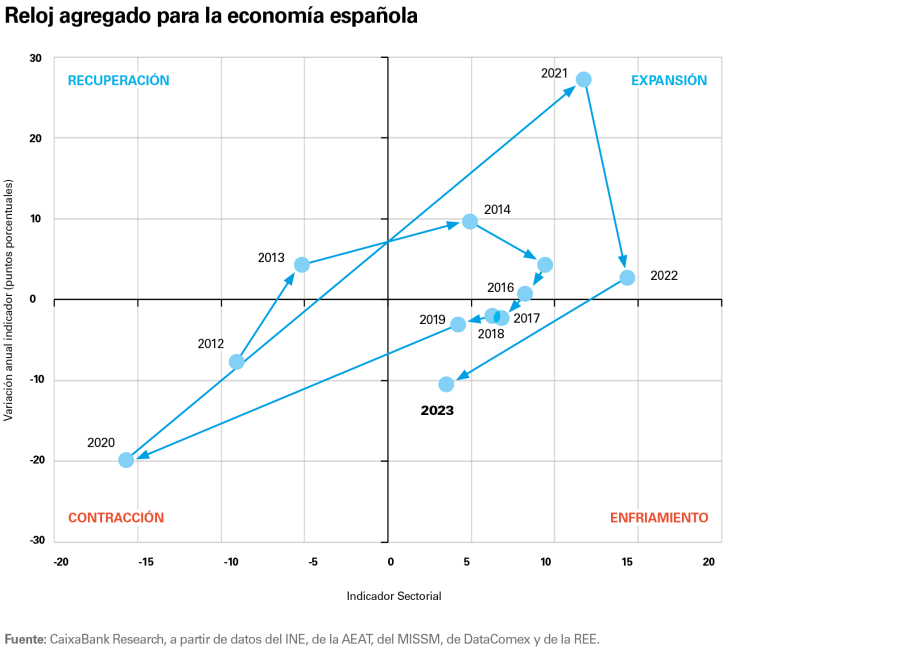

Un último análisis de este artículo consiste en situar los diferentes sectores en el momento del ciclo económico en que se encuentran. Para ello, el reloj sectorial de CaixaBank Research considera, por un lado, el nivel del indicador (eje horizontal) y, por el otro, su variación en el último año (eje vertical). Los cuadrantes resultantes informan sobre la posición actual del sector y su tendencia reciente: expansión (indicador en positivo y crecimiento en el último año); enfriamiento (indicador en positivo, pero descenso en el último año); contracción (indicador en negativo y en descenso en el último año); y recuperación (indicador en negativo, pero creciendo en el último año).

En primer lugar, examinaremos el comportamiento agregado de los sectores a través del tiempo parar observar cómo la economía española se ha ido moviendo a lo largo del ciclo. En este «reloj agregado» (véase el gráfico en la página siguiente), se pone de manifiesto el fuerte efecto que tuvo la pandemia en la economía española: en 2020, la economía se situó en una posición claramente contractiva, para, a continuación, pasar directamente a una fase muy expansiva en 2021, sin pasar por la fase de recuperación. Esto se debe a la propia naturaleza de la crisis sanitaria: desplome generalizado de la economía en un primer momento, debido a unas restricciones de movilidad y de negocio sin precedentes, para pasar a una fase de fuerte aceleración cuando se levantaron esas restricciones. Este paso tan inmediato refleja que apenas se había destruido capacidad productiva en la economía española durante las fases más duras de la crisis.

En 2022, la economía siguió creciendo con fuerza (el indicador se encuentra por encima de los niveles de 2021), aunque la comparativa con el extraordinario 2021 hace que se mueva hacia el cuadrante de enfriamiento. En 2023, el enfriamiento de la actividad fue más evidente (desciende el indicador, aunque sigue en positivo) y la comparativa con el año anterior es desfavorable, por lo que se sitúa claramente en la zona de enfriamiento. También se acerca al origen de coordenadas del reloj, lo que señala un comportamiento cada vez más estable.

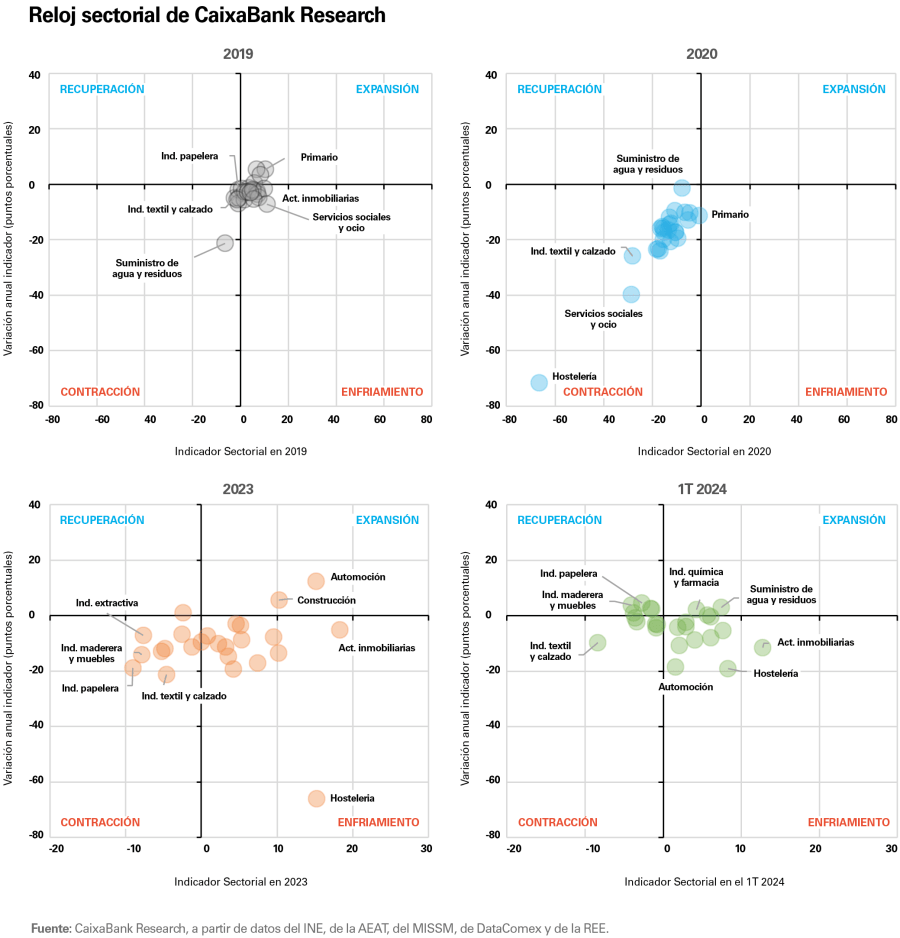

A continuación, la comparativa del reloj en distintos momentos del tiempo y para los distintos sectores de actividad nos permite ver la evolución de los sectores a lo largo de los cuadrantes. Por ello, mostramos cómo se han movido por el ciclo los diferentes sectores desde 2019 (situación prepandemia), 2020 (para observar los efectos de la pandemia), 2023 y el último mes disponible.

El reloj sectorial de CaixaBank Research nos permite situar a cada sector en el momento del ciclo en el que se encuentra (expansión, enfriamiento, contracción y recuperación) y ver los movimientos a través del tiempo

El reloj sectorial de 2019 refleja muy bien la situación prepandémica, cuando la economía se encontraba en una situación estacionaria, con crecimientos cercanos al potencial, y un comportamiento de los sectores muy homogéneo (dispersión baja, con la mayor parte de sectores cerca del origen de coordenadas del reloj). Solo cabe destacar la situación de debilidad de la industria textil, la papelera y el suministro de agua.

Por su parte, el reloj sectorial de 2020 muestra los efectos de la pandemia, cuando el colapso de la economía situó a todos los sectores en el cuadrante de contracción. No obstante, se observa bastante dispersión entre sectores, afectando más negativamente a aquellos más dependientes de la interacción social (hostelería y servicios sociales y ocio) y algo menos a las actividades consideradas como esenciales (entre las cuales destaca el sector primario). Cabe señalar que, en 2021 y 2022, con el fin de las restricciones a la movilidad, la situación de la hostelería y el ocio se revirtió y pasaron a ser los sectores que más impulsaron la economía española.

El reloj sectorial de 2023 recoge una elevada dispersión entre sectores, debido a que los factores que han caracterizado el escenario en 2022 y 2023 han afectado de forma muy diferente a las distintas ramas de la economía. La industria manufacturera se ha visto especialmente perjudicada por el repunte en los costes de producción, sobre todo aquellas más intensivas en energía (destacan negativamente la papelera, maderera y extractiva). Por el contrario, destacan positivamente la fabricación de materiales de transporte, que se reactivó tras años perjudicada por el descenso de la demanda, el incremento en los costes y los problemas en las cadenas de valor globales. Llama la atención el caso de la hostelería, que sigue siendo uno de los sectores que mejor se está comportando de la economía, pero que aparece en el cuadrante de enfriamiento, debido a que la comparativa con la excepcional reactivación del sector en 2022, hace que el indicador de este sector haya descendido en términos anuales.

El reloj sectorial CaixaBank Research de los primeros meses de 2024 señala una mejora de la industria química y farmacéutica, el suministro de agua y el comercio minorista, que pasan a situarse en zona expansiva

El reloj sectorial del 1T 2024 recoge pocos cambios respecto al de 2023. En primer lugar, se observa una menor dispersión entre sectores, que se agrupan más cerca del eje del reloj y no hay «efectos escalón» tan significativos como en 2023, como en el caso de la hostelería.

En segundo lugar, se observan ciertas tendencias positivas: la industria química y farmacéutica, el suministro de agua y el comercio minorista mejoran y se sitúan en el cuadrante de expansión. También mejoran muchas industrias, lastradas por el repunte de los costes de los últimos años, y que se sitúan en el cuadrante de recuperación (industria maderera, papelera, extractiva, auxiliar de la construcción), así como el sector primario. Actividades inmobiliarias, fabricación de material de transporte y hostelería continúan entre los sectores que mejor se están comportando, si bien se moderan respecto al año pasado (están en el cuadrante de enfriamiento).

Por último, permanecen en el cuadrante de contracción la industria agroalimentaria (lastrada por los costes) y la textil y del calzado, mientras que empeora y se sitúa en este cuadrante el comercio mayorista.

En el siguiente artículo de este informe «Perspectivas de la economía española en clave sectorial» analizamos dónde se situarán los distintos sectores de actividad en 2024 y 2025 según nuestras previsiones.

- 1. En términos trimestrales, la economía solo perdió algo de vigor en el 3T (0,4% intertrimestral frente a 0,5% en promedio en el primer semestre), para volver a acelerarse en el último tramo del año (0,6% intertrimestral en el 4T).

- 2. Se excluyen del análisis la Administración pública y defensa, educación y actividades sanitarias, y también sectores altamente regulados (sectores energético y financiero).

- 3. Para un mayor detalle de la construcción del indicador sectorial, véase el recuadro «Nota metodológica del Indicador Sectorial de CaixaBank Research» en este mismo artículo.

- 4. En concreto, un sector se encuentra en «fuerte debilidad» si el valor que toma el indicador sectorial es inferior al percentil 15 (P15) de la distribución histórica de dicho indicador; «debilidad» cuando toma un valor entre el P15 y el P40; «estabilidad» entre el P40 y P60; «expansión» entre P60 y P85, y «fuerte expansión» cuando el indicador se encuentra por encima del P85.

- 5. El gráfico muestra el porcentaje de sectores clasificados según cinco categorías de crecimiento, que se definen de la siguiente forma: «fuerte debilidad» si el valor que toma el indicador sectorial es inferior al percentil 15 (P15) de la distribución histórica de dicho indicador; «debilidad» cuando toma un valor entre el P15 y el P40; «estabilidad» entre el P40 y P60; «expansión» entre P60 y P85, y «fuerte expansión» cuando el indicador se encuentra por encima del P85.