Per què Europa necessita una Unió del Mercat de Capitals?

Europa s’enfronta no solament a una conjuntura econòmica exigent, sinó també a un trident de desafiaments de fons: la descarbonització de l’economia, la redinamització de la productivitat i el desenvolupament tecnològic, i la creixent fragmentació geopolítica al món. Aquests reptes difícilment es podran afrontar, d’una banda, sense una notable mobilització d’inversions i de finançament i, de l’altra, sense reforçar el paper internacional de l’euro. I això és precisament el que persegueix la Unió del Mercat de Capitals (UMC).

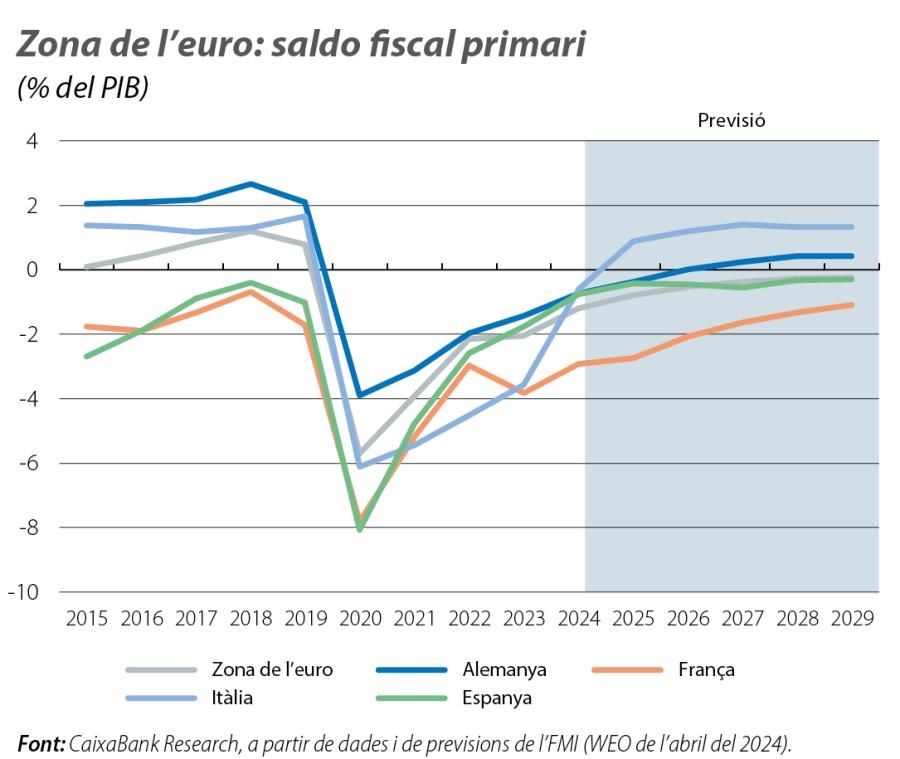

Segons diferents estimacions, per afrontar aquests desafiaments de fons, caldrà que Europa mobilitzi entre 0,5 i 1 bilió d’euros per any d’aquí al 2030.1 Aquestes necessitats d’inversió addicionals, que equivalen al PIB anual de països com Àustria o els Països Baixos, emergeixen en un context en què la política fiscal té menys marge, llastada per unes ràtios de deute públic elevades, amb pressions de fons sobre la despesa pública (per exemple, l’envelliment poblacional) i amb la necessitat i la perspectiva d’una correcció gradual dels dèficits pressupostaris (vegeu el primer gràfic). En canvi, hi ha una important borsa d’estalvi privat que no està mobilitzada, i, a efectes europeus, és de vital importància desenvolupar un mercat comú de capital potent,2 és a dir, un mercat en què l’estalvi i la inversió flueixin entre tots els països de la UE a través de bons, d’accions i d’altres actius financers.

- 1. Demertzis, M., D. Pinkus i N. Ruer (2024), «Accelerating strategic investment in the European Union beyond 2026», Report 01/2024, Bruegel, i DG Trésor (2024), «Developing European capital markets to finance the future: Proposals for a Savings and Investment Union», Ministère de l’Économie, des Finances et de la Souveraineté industrielle et numérique. Aquestes xifres inclouen inversions per descarbonitzar tots els sectors econòmics, per transformar la indústria energètica, per abordar diferents reptes ambientals, per desenvolupar tecnologies digitals clau (comunicacions, IA, semiconductors, etc.) i per reforçar les cadenes de subministrament relacionades amb la indústria de la defensa.

- 2. Enrico Letta parla de més de 30 bilions d’euros, emmagatzemats, en gran part, en efectiu i en dipòsits. A més a més, estima que prop de 300.000 milions d’estalvi de les famílies europees surten cada any des d’Europa cap a l’estranger (primordialment, els EUA). Letta, E. (2024), «Much More Than a Market», Report to the European Council.

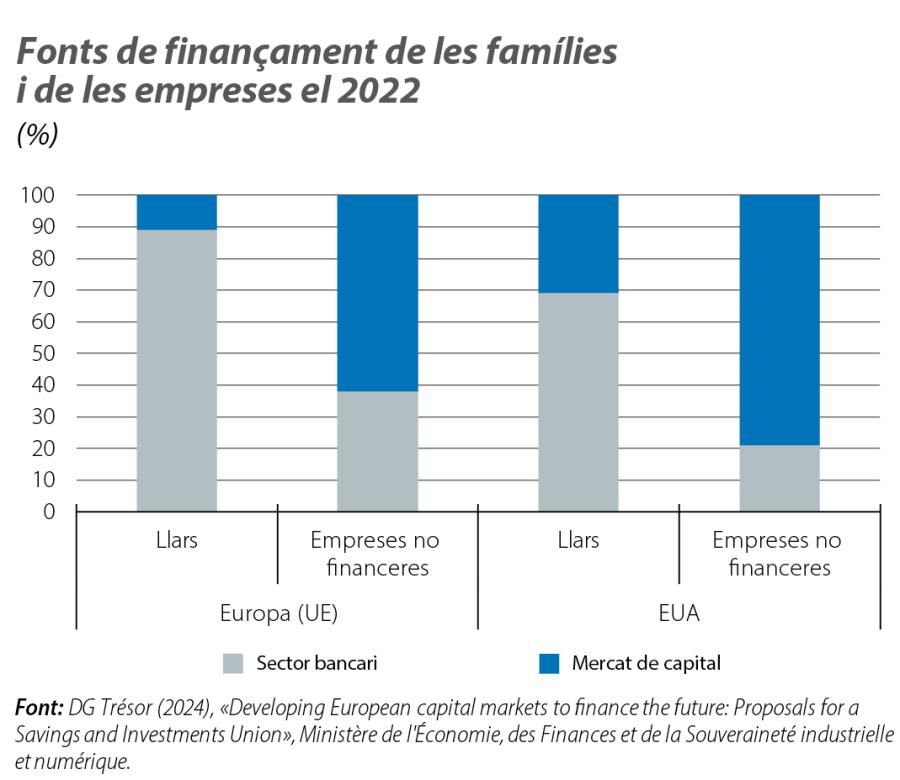

No obstant això, hi ha consens en què el mercat de capital europeu està infradesenvolupat (vegeu el segon gràfic). Això es veu en una llarga llista de casos que, si es llegeixen en positiu, ens indiquen el potencial de mobilitzar recursos que comportaria una unió efectiva del mercat de capitals. Per exemple, mentre que la UE pesa gairebé el 20% del PIB mundial, els seus mercats borsaris amb prou feines representen el 10% de la capitalització global, i, dins el sector tecnològic, només hi ha dues empreses europees al top 20 de major capitalització. És més, la liquiditat de les borses europees és inferior a la d’altres regions (els EUA), en especial per a empreses small-cap (més joves i amb potencial de creixement). Per a l’emergència d’empreses tecnològiques també és necessari un mercat de capital de risc desenvolupat,3 que, a Europa, és massa petit (la dimensió dels mercats de capital de risc europeus és amb prou feines el 20% de la dels EUA) i està fragmentat (les carteres tenen un important biaix nacional). Així mateix, els mercats de bons públics i privats europeus també són relativament petits (el 130% del PIB a la UE vs. el 200% als EUA). Tot això afecta el cost de finançament de les empreses europees i la seva capacitat d’expansió, fins al punt de veure com start-ups nascudes a Europa han acabat emigrant cap als EUA a la recerca de fons.4 De la mateixa manera, el sector financer europeu ha anat perdent quota en relació amb els seus homòlegs nord-americans, tant en la gestió d’actius com en banca d’inversió i corporativa.5

- 3. La innovació presenta projectes amb risc elevat, amb retorns incerts i amb pocs actius tangibles en què basar-se. La indústria del capital de risc s’ha especialitzat en el finançament de la innovació, detectant i acompanyant el naixement d’empreses tecnològiques amb un potencial elevat gràcies al seu sistema de governança, amb finançament en etapes i participació activa en les empreses. Vegeu Lerner, J. i Nanda, R. (2020), «Venture capital’s role in financing innovation: What we know and how much we still need to learn», Journal of Economic Perspectives, 34(3), 237-261.

- 4. El Fons Europeu d’Inversions parla de «fugida tecnològica». Vegeu https://www.eif.org/etci/scale-up-financing-gap/index.htm.

- 5. DG Trésor (2024) citat a la nota 1.

El projecte de la UMC va néixer fa una dècada arran d’una combinació de consideracions, des de l’estabilitat financera (per exemple, reduir la fragmentació dels mercats europeus, augmentar la capacitat d’absorbir xocs econòmics o diversificar les fonts de finançament de les empreses) fins a la justícia social (garantir que tots els ciutadans de la UE tinguin el mateix accés als mercats de capital), passant per l’eficiència econòmica i pel finançament de la innovació i de la inversió. No obstant això, i com ja hem vist, l’ambició inicial no ha acabat de comportar un desenvolupament significatiu del mercat de capital europeu ni una transformació efectiva de les polítiques.

De fet, en 10 anys, els avanços han estat més incrementals que de transformació estructural,6 com ho il·lustra el fet que, entre les fites assolides, destaquin l’anomenat «punt d’accés únic» (una facilitat que centralitza i dona accés a informació financera de domini públic d’empreses i de productes d’inversió europeus, el marc legislatiu de la qual es va oficialitzar al desembre del 2023, però que encara trigarà anys a desenvolupar-se), els «fons europeus d’inversió a llarg termini» (ELTIF, vehicles per canalitzar capital privat cap a la inversió en infraestructures i altres projectes i cap a empreses a llarg termini, que la UE ha intentat estimular sense aconseguir, de moment, gaire capital) o una revisió de les normes de negociació per millorar la transparència informativa als mercats d’instruments financers (reglament MiFIR i directiva MiFID).

A l’avantsala de les eleccions europees del juny, que obriran una nova legislatura en l’horitzó 2024-2029, s’han alçat diferents veus per reimpulsar la UMC. Al març, tant l’Eurogrup com el BCE van llançar manifestos per desenvolupar la UMC amb una agenda de mesures concretes relacionades amb el desenvolupament dels mercats (per exemple, la securitització d’actius), amb la supervisió i la regulació (defensant un paper directe de les agències de supervisió europees i una reducció de la càrrega reguladora) o amb l’harmonització europea de normatives i de marcs nacionals (insolvència, comptabilitat, emissió de deute, gestió del col·lateral, mercats de valors, etc.), entre altres iniciatives.

La UMC se suma a altres projectes d’integració econòmica europea que continuen sense completar-se, com la Unió Bancària, atès que continua encallada la negociació sobre el sistema europeu de garantia de dipòsits (l’anomenat EDIS),7 i la reforma del MEDE acordada el 2021, però que encara no és efectiva.8 La dificultat de totes aquestes iniciatives és que, quan la integració que es persegueix és ambiciosa (ja sigui per una garantia de dipòsits europea o per l’harmonització dels marcs d’insolvència i comptabilitat), es fa necessari superar un xoc entre jurisdiccions nacionals i autoritats paneuropees. Això requereix capital polític i/o un entorn que apressi el canvi. I aquí es troba una de les dificultats intrínseques de les transformacions de fons: les transicions verda i digital i la fragmentació geopolítica són reptes formidables, però, a curt termini, no fan sentir la seva severitat amb la mateixa intensitat que altres crisis, més conjunturals, en què l’amenaça per a la supervivència d’Europa és tan palpable que s’aconsegueix vèncer la inèrcia i les resistències al canvi. L’interrogant és, doncs, quant capital polític serà capaç d’aconseguir la legislatura europea 2024-2029.

- 6. Veron, N. (2024), «Capital Markets Union: Ten Years Later», In-depth analysis, PE 747.839, requested by the ECON Committee (Parlament Europeu).

- 7. L’EDIS protegiria els dipòsits bancaris dels ciutadans de la zona de l’euro amb independència del país europeu on estiguin i ho faria de manera més uniforme que el sistema actual d’assegurança de dipòsits nacional. Així, ajudaria a afeblir el vincle nacional entre sector públic i sistema financer (l’anomenat doom loop, que amplifica i endureix les recessions econòmiques), contribuiria a una millor absorció de les pertorbacions econòmiques i milloraria l’efectivitat de totes les polítiques econòmiques.

- 8. Està pendent la seva ratificació pel Parlament d’Itàlia. La reforma del MEDE enforteix els mecanismes d’estabilitat financera de la UE, ja que reforça el seu paper de backstop davant resolucions bancàries, facilita l’accés a les seves línies de crèdit i se li assigna un major paper en programes de suport a països (de manera que s’alleuja la càrrega de la troica [BCE, FMI i Comissió Europea]).

- 1. Demertzis, M., D. Pinkus i N. Ruer (2024), «Accelerating strategic investment in the European Union beyond 2026», Report 01/2024, Bruegel, i DG Trésor (2024), «Developing European capital markets to finance the future: Proposals for a Savings and Investment Union», Ministère de l’Économie, des Finances et de la Souveraineté industrielle et numérique. Aquestes xifres inclouen inversions per descarbonitzar tots els sectors econòmics, per transformar la indústria energètica, per abordar diferents reptes ambientals, per desenvolupar tecnologies digitals clau (comunicacions, IA, semiconductors, etc.) i per reforçar les cadenes de subministrament relacionades amb la indústria de la defensa.

- 2. Enrico Letta parla de més de 30 bilions d’euros, emmagatzemats, en gran part, en efectiu i en dipòsits. A més a més, estima que prop de 300.000 milions d’estalvi de les famílies europees surten cada any des d’Europa cap a l’estranger (primordialment, els EUA). Letta, E. (2024), «Much More Than a Market», Report to the European Council.

- 3. La innovació presenta projectes amb risc elevat, amb retorns incerts i amb pocs actius tangibles en què basar-se. La indústria del capital de risc s’ha especialitzat en el finançament de la innovació, detectant i acompanyant el naixement d’empreses tecnològiques amb un potencial elevat gràcies al seu sistema de governança, amb finançament en etapes i participació activa en les empreses. Vegeu Lerner, J. i Nanda, R. (2020), «Venture capital’s role in financing innovation: What we know and how much we still need to learn», Journal of Economic Perspectives, 34(3), 237-261.

- 4. El Fons Europeu d’Inversions parla de «fugida tecnològica». Vegeu https://www.eif.org/etci/scale-up-financing-gap/index.htm.

- 5. DG Trésor (2024) citat a la nota 1.

- 6. Veron, N. (2024), «Capital Markets Union: Ten Years Later», In-depth analysis, PE 747.839, requested by the ECON Committee (Parlament Europeu).

- 7. L’EDIS protegiria els dipòsits bancaris dels ciutadans de la zona de l’euro amb independència del país europeu on estiguin i ho faria de manera més uniforme que el sistema actual d’assegurança de dipòsits nacional. Així, ajudaria a afeblir el vincle nacional entre sector públic i sistema financer (l’anomenat doom loop, que amplifica i endureix les recessions econòmiques), contribuiria a una millor absorció de les pertorbacions econòmiques i milloraria l’efectivitat de totes les polítiques econòmiques.

- 8. Està pendent la seva ratificació pel Parlament d’Itàlia. La reforma del MEDE enforteix els mecanismes d’estabilitat financera de la UE, ja que reforça el seu paper de backstop davant resolucions bancàries, facilita l’accés a les seves línies de crèdit i se li assigna un major paper en programes de suport a països (de manera que s’alleuja la càrrega de la troica [BCE, FMI i Comissió Europea]).