Fragmentació internacional en les perspectives econòmiques

Mentre l’aterratge de l’economia global segueix un rumb més suau del que s’esperava fa alguns mesos, les últimes setmanes ens han recordat que l’entorn continua marcat per un elevat grau d’incertesa.

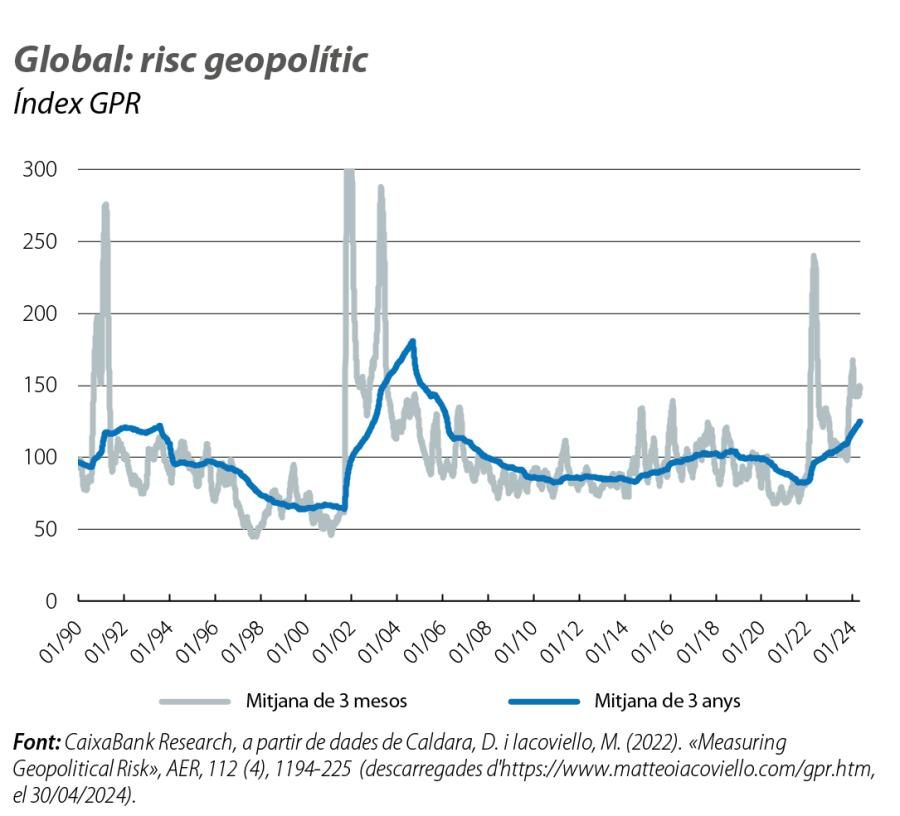

Mentre l’aterratge de l’economia global segueix un rumb més suau del que s’esperava fa alguns mesos, les últimes setmanes ens han recordat que l’entorn continua marcat per un elevat grau d’incertesa. Els atacs directes entre Israel i l’Iran van ser un punt de màxima tensió en el conflicte. Així mateix, tot i que els atacs no van anar a més i sembla que, ara com ara, s’ha evitat l’escenari d’un esclat d’un conflicte regional, no es pot descartar una nova escalada que derivi en noves tensions en l’economia internacional, en particular als mercats de primeres matèries. L’escenari macroeconòmic continuarà, així, subjecte als riscos geopolítics en diferents fronts. L’índex de risc geopolític GPR s’ha situat al voltant dels 150 punts en els 6 últims mesos (el 50% per damunt de la mitjana històrica, de 100 punts), i la seva mitjana de 3 anys ha superat els 125 punts per primera vegada des del 2006, quan es vivia una «desescalada» des dels pics històrics de l’inici del segle XXI.

Als EUA, el PIB va créixer el 0,4% intertrimestral en el 1T 2024. Una dada que, tot i ser inferior a l’esperada, recull la bona dinàmica de l’economia nord-americana. La lectura per components mostra que el consum privat va créixer un notable 0,6% intertrimestral (vs. el 0,8% del trimestre anterior) i que la inversió en capital fix es va accelerar (el +1,3% en el 1T vs. el 0,9% anterior). Les dades dibuixen, així, una demanda interna robusta, en un context en què la demanda externa s’està refredant. A la zona de l’euro, el PIB va créixer el 0,3% intertrimestral i va superar les expectatives, després d’haver caigut en els dos trimestres anteriors, la qual cosa situa el seu avanç interanual en el 0,4%. Les grans economies es van accelerar en relació amb el trimestre anterior. Alemanya va aconseguir créixer el 0,2% intertrimestral (vs. el –0,5% del 4T 2023, revisat a la baixa), França va créixer el 0,2% (vs. el 0,1% anterior), sobretot per una bona acceleració de la inversió en capital fix, i Itàlia va avançar el 0,3% (vs. el 0,2% anterior). Va destacar positivament Espanya, que va créixer un notable 0,7% a l’inici d’enguany (vegeu la conjuntura d’Economia espanyola). Aquestes xifres van ajudar a mitigar la divergència entre les economies nord-americana i europea, mentre persisteix el diferencial de creixement entre les economies centrals i les perifèriques de la zona de l’euro. Així i tot, en un context de feblesa perseverant de la indústria europea, reflectida també en les principals enquestes d’opinió i de clima empresarial, les expectatives de creixement continuen sent força modestes. De fet, a la seva última actualització de les perspectives econòmiques mundials, l’FMI va subratllar les divergències en creixement entre les economies avançades (i entre les avançades i les economies en desenvolupament) i va revisar a l’alça el creixement dels EUA per al 2024 i el 2025 (el 2,7% i l’1,9%, +0,6 p. p. i + 0,2 p. p. vs. la previsió anterior, respectivament) i a la baixa el creixement de la zona de l’euro (el 0,8% i l’1,5%, –0,1% p. p. i –0,2 p. p. vs. la previsió anterior, respectivament).

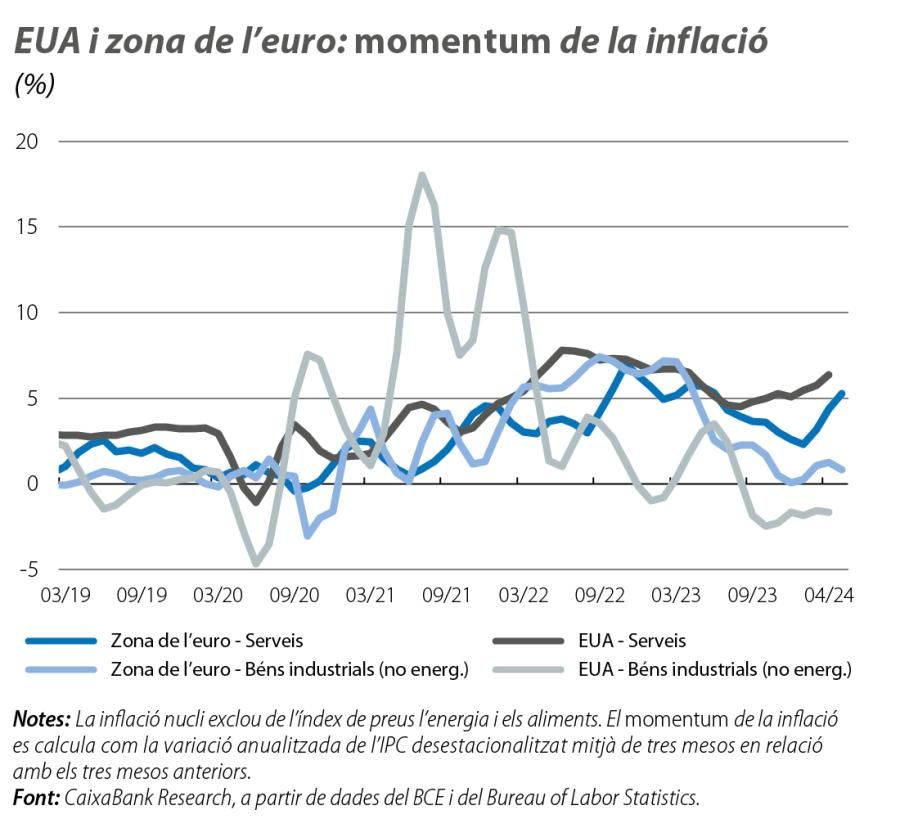

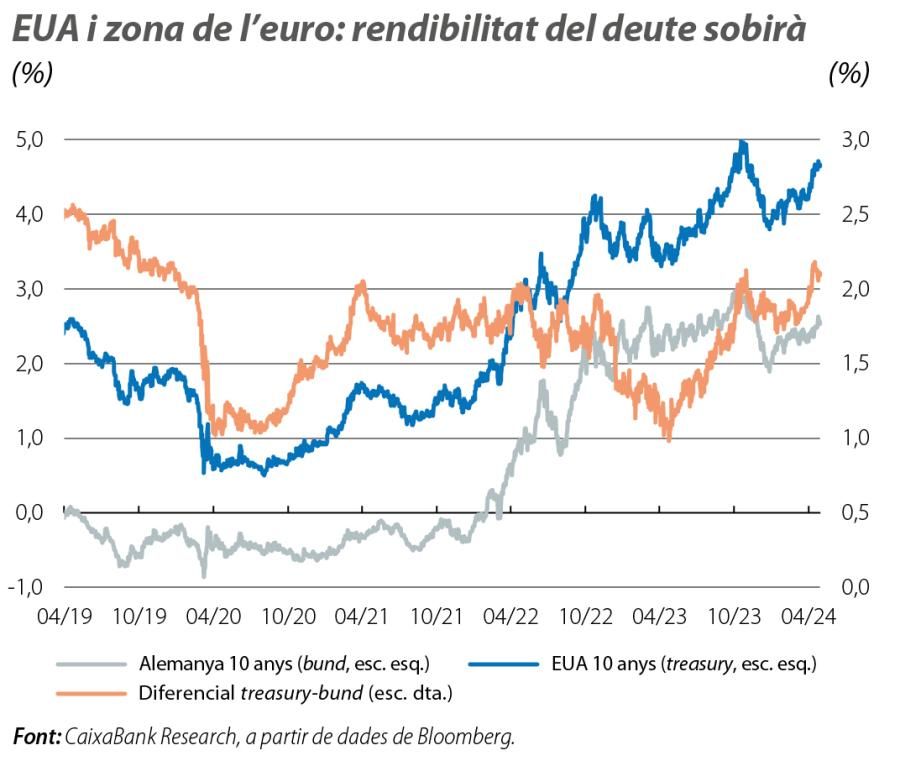

La inflació continua preocupant i es manté en el mapa de riscos, principalment als EUA, on la publicació de la dada del PIB va mostrar la força del consum nord-americà i també la de les pressions inflacionistes internes. L’ascens del deflactor del PIB (del +2,0% al 3,1% interanual) i de la inflació PCE nucli (de l’1,6% al 3,7%) va ajudar a alimentar un retard en les expectatives de retallades de tipus, tant als mercats financers com en la comunicació de la Reserva Federal mateix (per a més detalls, vegeu la conjuntura de Mercats financers). S’obre així un nou focus de divergència entre les economies nord-americana i l’europea, on va augmentar la confiança que el BCE comenci a retallar tipus ja al juny. A l’abril, la inflació general de la zona de l’euro es va situar en el 2,4%, mentre que la nucli va baixar fins al 2,7% i va assolir un mínim des del febrer del 2022. Va destacar la desacceleració dels serveis fins al 3,7% i la moderació sostinguda de la inflació dels béns industrials. Així mateix, en un context d’elevada incertesa, el BCE va subratllar a l’última reunió la seva estratègia de dependència de les dades, i no de la Fed.

Si, d’una banda, el consum va continuar mostrant força en el 1T als EUA, el descens a l’abril de l’índex de clima empresarial PMI compost fins als 50,9 punts (vs. 52,1 anterior), que ara se situa amb prou feines per damunt del llindar de 50 que apunta a una expansió de la producció, assenyala que l’activitat podria perdre una mica d’impuls en el 2T. De l’altra, a la zona de l’euro, el PMI compost va tornar a pujar més d’1 punt a l’abril, fins als 51,7 punts (vs. 50,3 anterior). Aquest major dinamisme s’explica, principalment, per la reactivació del sector serveis (53,3 punts vs. 51,5 anterior), mentre que el sector industrial continua sense recuperar-se de la crisi iniciada després de l’esclat de la guerra a Ucraïna (45,7 punts vs. 46,1 anterior). L’índex Ifo de sentiment empresarial d’Alemanya també va créixer a l’abril 1,5 punts, fins als 89,4, la seva tercera pujada consecutiva, però es manté encara en valors molt per sota del llindar de 100 que assenyala creixements propers a la seva mitjana a llarg termini. D’altra banda, l’indicador de sentiment econòmic ESI va disminuir lleugerament a la zona de l’euro (95,6 punts vs. 96,2 anterior).

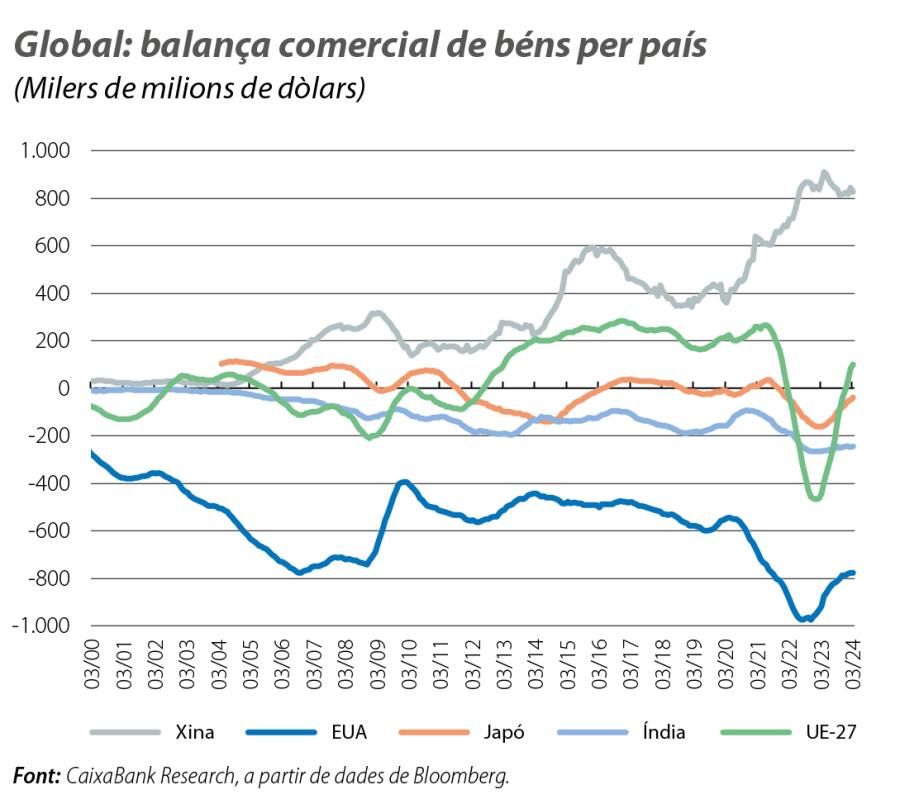

L’economia xinesa va sorprendre en positiu en el 1T, amb un creixement intertrimestral de l’1,6% (vs. l’1,2% del 4T 2023), però no tot van ser bones notícies. L’acceleració observada en el 1T de l’any es pot explicar, sobretot, per l’impuls de la inversió, ja que el consum continua donant senyals d’elevada feblesa, evidència d’una fragmentació creixent entre el dinamisme de l’oferta i la fragilitat de la demanda. Els indicadors d’activitat mostren una pèrdua de força de les vendes al detall a l’inici de l’any, mentre que els PMI de l’abril mostren una desacceleració de l’activitat a l’inici del 2T (el PMI compost oficial va caure dels 52,7 punts del març als 51,7 de l’abril), concentrada, en especial, al sector serveis, el PMI oficial dels quals va caure més de 2 punts (de 52,4 a 50,3 punts). Així mateix, és probable que la desacceleració de l’economia xinesa es faci més visible en els propers mesos, a mesura que l’embranzida de la política fiscal perdi força, amb la baixa confiança persistent dels consumidors xinesos i amb els problemes de sobrecapacitat a la indústria com a rerefons. Una sobrecapacitat que la secretària del Tresor dels EUA, Janet Yellen, va criticar després de la seva última visita a la Xina i que evidencia que la geopolítica continuarà jugant també un paper central en aquestes latituds.