El despalanquejament de les empreses portugueses

Analitzem l'enfortiment de l'estat financer de les empreses portugueses arran de la reducció del seu endeutament.

Amb anterioritat hem abordat la situació de l’endeutament de les societats no financeres (SNF) portugueses analitzant aspectes com la reducció del pes del deute de les SNF sobre el PIB i la seva convergència cap als nivells de la zona de l’euro, la reducció del pes del deute amb entitats de crèdit nacionals i els tipus de deute contret. En aquest article, ens centrem en veure com aquest menor endeutament de les empreses portugueses en termes agregats s’ha reflectit en un enfortiment dels seus estats financers.

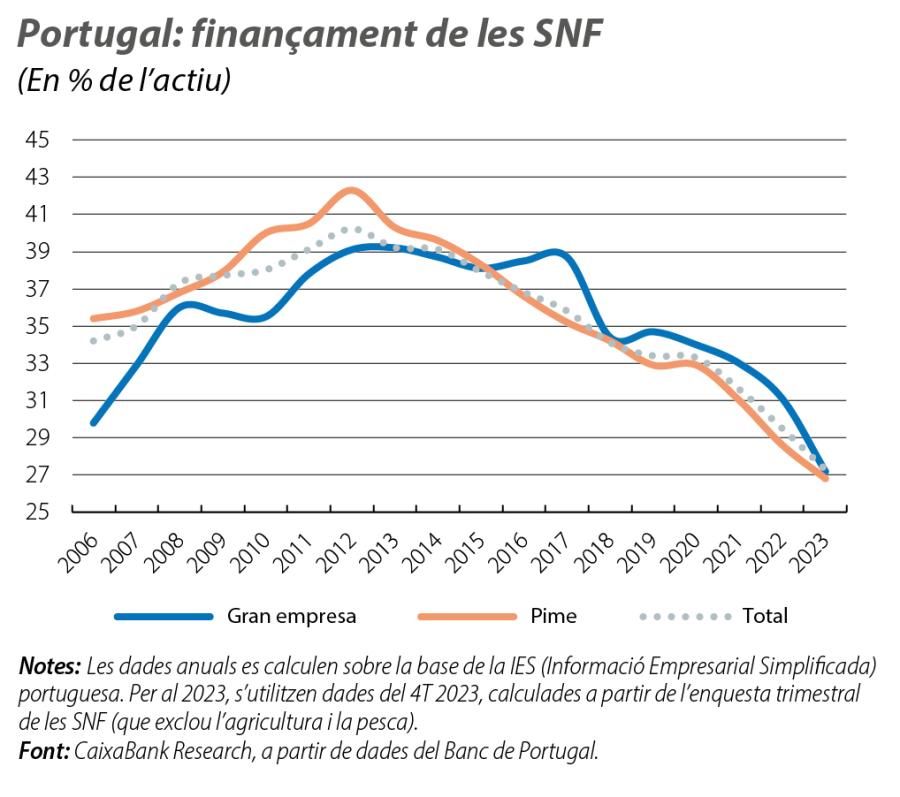

En primer lloc, considerem el finançament obtingut en percentatge de l’actiu, una relació que indica la proporció d’actius finançats amb deute amb cost. Com més baixa sigui aquesta ràtio, els actius d’una empresa estaran recolzats per menys deute, la qual cosa es tradueix en una major solvència. Com s’observa al primer gràfic, el màxim d’aquesta ràtio es va assolir el 2013 en el cas de les grans empreses (GE) i el 2012 en el cas de les pimes, amb el 39,2% i el 42,3%, respectivament. De llavors ençà, es va iniciar una tendència a la baixa que va culminar en una ràtio del 27,3% per al total de les SNF al final del 2023.

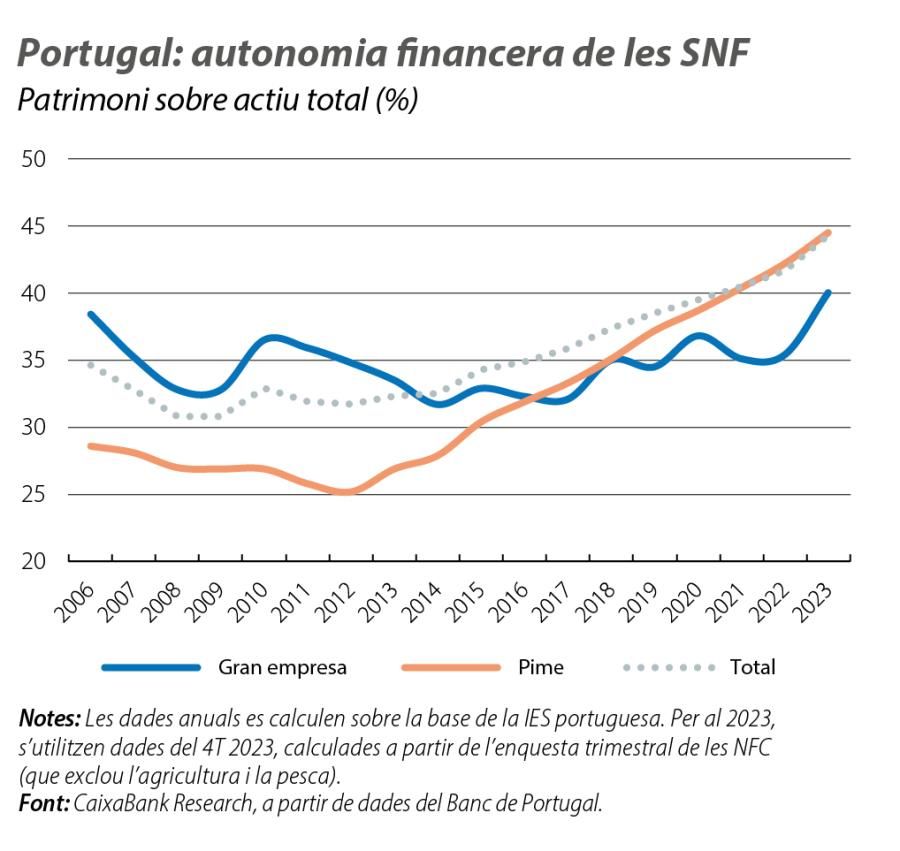

Una altra mètrica de salut financera és l’autonomia financera, que mesura el pes total del patrimoni en els actius totals i revela en quina mesura els actius estan suportats pels fons propis de l’empresa, és a dir, en quin percentatge el capital finança l’actiu. La tendència d’aquesta ràtio també és de millora: de mitjana, per al conjunt de les empreses, la ràtio ha augmentat des del 34,6% del 2006 al 44,3% el 2023. Pel que fa a les pimes, aquesta evolució ha estat similar. En el cas de les GE, malgrat haver tancat el 2023 amb una autonomia financera del 40%, la tendència ha estat més oscil·lant. Una de les raons d’aquesta volatilitat pot estar relacionada amb una major capacitat per optimitzar la seva estructura financera en funció del cicle econòmic i monetari. Per exemple, en períodes de tipus d’interès més baixos, pot tenir sentit fer un major ús del deute que del capital social, ja que els accionistes exigeixen un rendiment del seu capital superior al cost del deute.

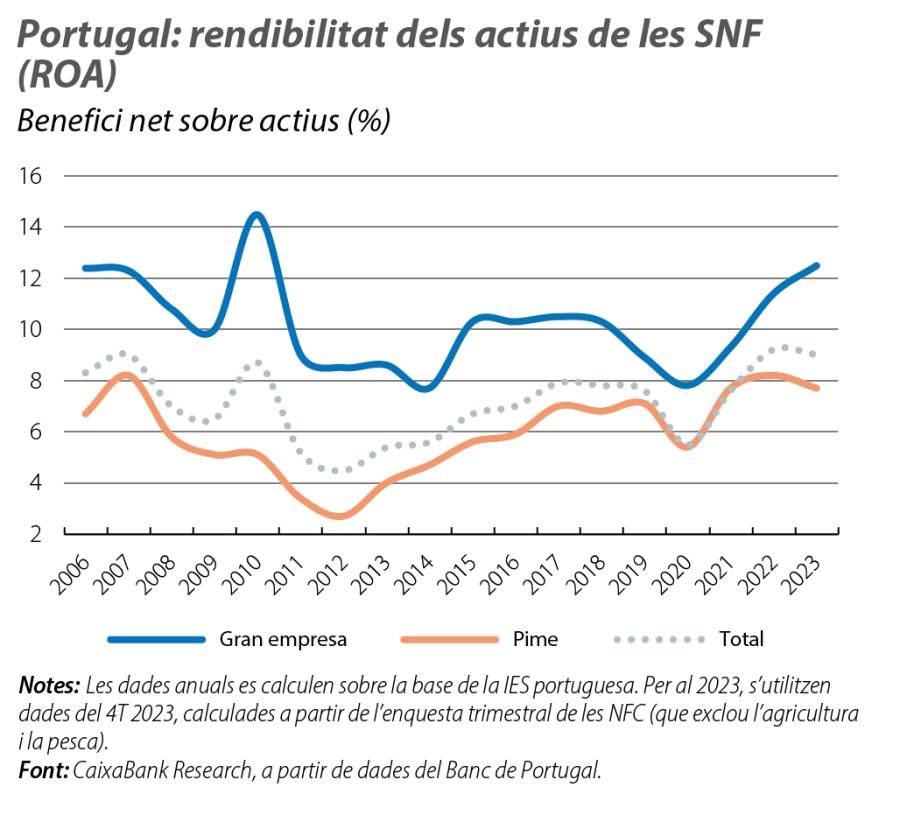

En termes de rendibilitat, l’evolució no és tan clara. El tercer gràfic mostra la rendibilitat de l’actiu (ROA), és a dir, el benefici net en percentatge dels actius totals. El conjunt de les empreses ha millorat aquesta ràtio des del 2012, tot i que amb una caiguda l’any en què va esclatar la pandèmia. El ROA també és significativament superior a les GE, situació esperable, ja que aquestes empreses són més productives i presenten un major valor afegit.

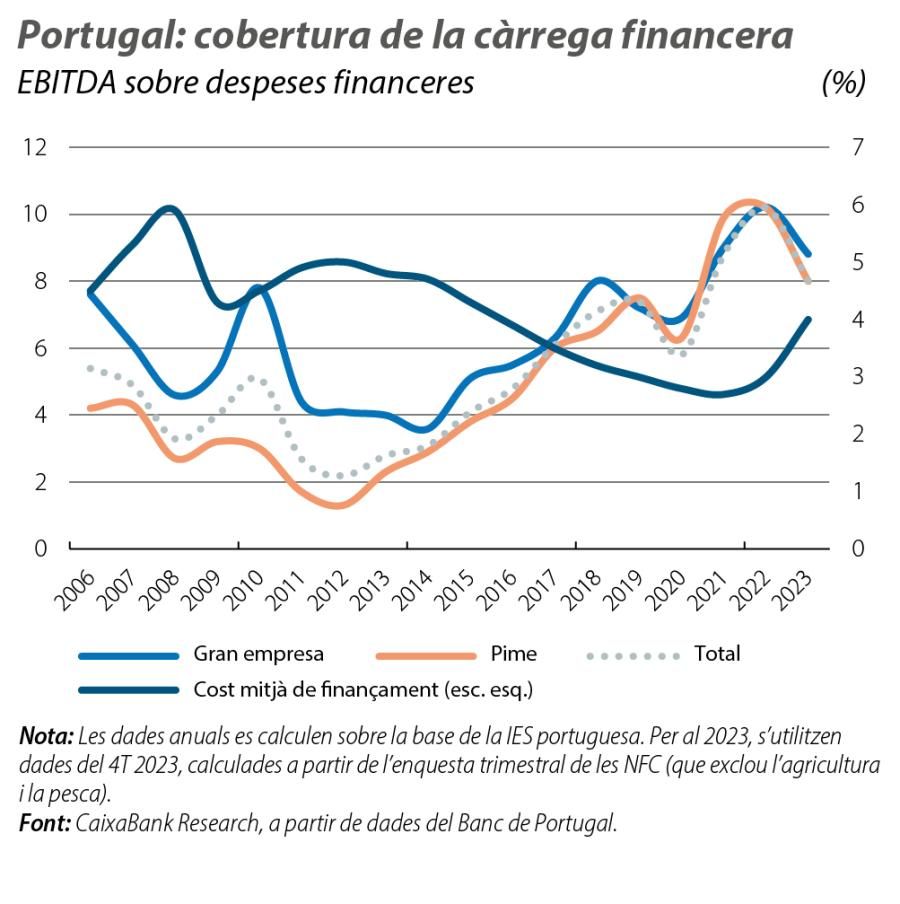

També analitzem indicadors relacionats amb la capacitat per afrontar els compromisos que sorgeixen del finançament. Al quart gràfic es presenta la cobertura de les despeses de finançament, que mesura quantes vegades l’EBITDA supera les despeses financeres. Una ràtio més alta significa que els recursos operatius que genera l’empresa cobreixen més àmpliament la càrrega financera, la qual cosa es tradueix en una menor pressió financera. Una ràtio inferior a 1 significaria que els recursos generats no serien suficients per cobrir els seus compromisos per interessos i per altres càrregues financeres. Afortunadament, les SNF portugueses presenten una cobertura de vuit vegades els seus costos financers amb l’EBITDA. Aquesta ràtio ha registrat una evolució molt positiva des del 2012, quan va registrar un valor molt pobre per al total de les SNF (2,2). Malgrat això, el 2023, la ràtio va anotar un descens, a causa, principalment, de l’increment del cost del finançament associat a l’augment dels tipus d’interès.

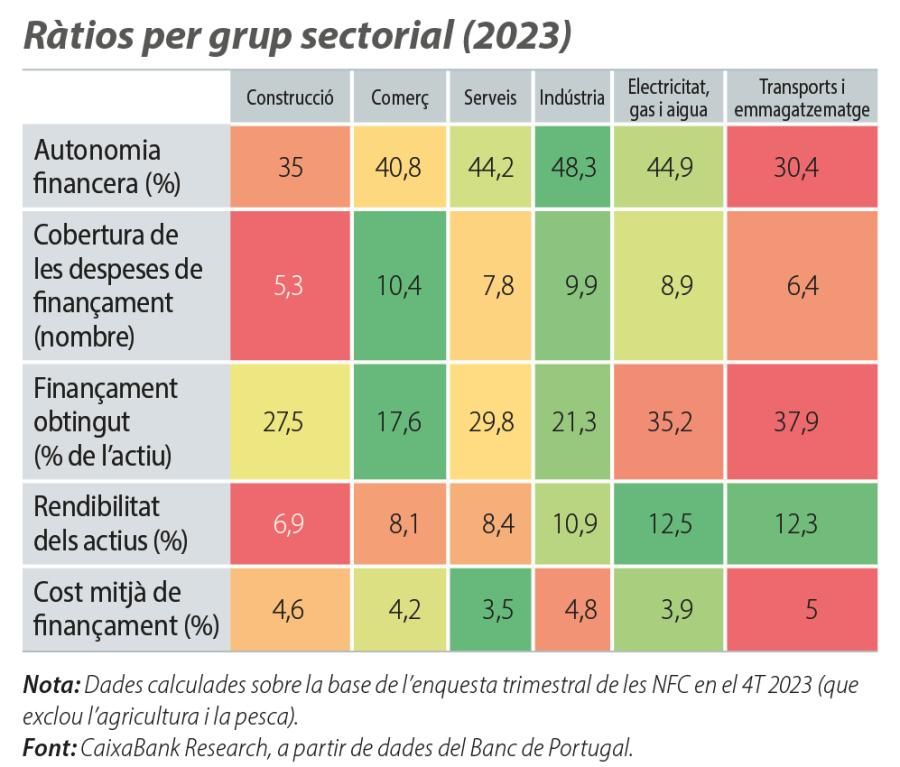

La taula recopila aquestes ràtios per als principals sectors i dimensions de les SNF. Pel que fa a l’autonomia financera, la indústria presenta la ràtio més favorable (el 48,3%), però cal destacar que tant el sector d’electricitat, gas i aigua com el de serveis i comerç presenten ràtios superiors al 40%. En aquest paràmetre, el sector de transport i emmagatzematge ofereix les ràtios més febles, tot i que cal destacar la recuperació de 12,8 p. p. des del mínim registrat al final del 2012. En aquesta línia, el transport és també el sector en què el deute amb cost finança una major proporció dels actius. En termes de pressió financera, el sector de la construcció afronta el major esforç, tot i que ha millorat molt notablement des del 2011-2012, quan el seu EBITDA no cobria els costos de finançament. Des del 2014, el sector ha guanyat dinamisme, amb un augment en la creació d’empreses i amb una revaloració dels immobles residencials. El cicle de revaloració ininterrompuda dels immobles residencials des del 2014 i algunes grans obres públiques a l’horitzó expliquen la trajectòria de millora de les ràtios i auguren anys positius de recuperació econòmica i financera per a les empreses del sector.

Finalment, el cost mitjà de finançament és el paràmetre en què el rang entre les dades del sector amb major i amb menor nivell és més reduït (transport i emmagatzematge, amb el 5%, i serveis, amb el 3,5%). Això és degut al fet que, a tots els sectors, predomina el finançament a tipus variable, indexat a l’euríbor. La prima de risc més alta exigida al sector del transport i emmagatzematge és deguda al fet que és el sector més palanquejat en crèdit i, possiblement, amb un major pes de les empreses més petites.