El desapalancamiento de las empresas portuguesas

Analizamos el fortalecimiento del estado financiero de las empresas portuguesas a raíz de la reducción de su endeudamiento.

Con anterioridad hemos abordado la situación del endeudamiento de las sociedades no financieras (SNF) portuguesas analizando aspectos como la reducción del peso de la deuda de las SNF sobre el PIB y su convergencia con los niveles de la eurozona, la reducción del peso de la deuda con entidades de crédito nacionales y los tipos de deuda contraída. En este artículo nos centramos en ver cómo este menor endeudamiento de las empresas portuguesas en términos agregados se ha reflejado en un fortalecimiento de sus estados financieros.

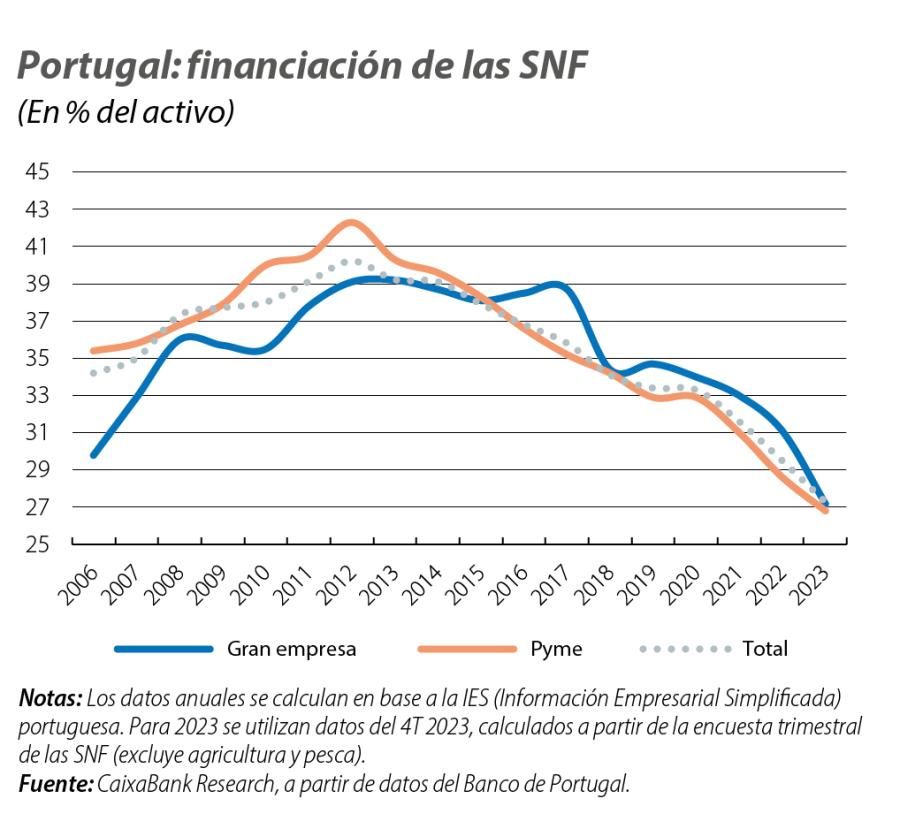

En primer lugar, consideramos la financiación obtenida en porcentaje del activo una relación que indica la proporción de activos financiados con deuda con coste. Cuanto menor sea esta ratio, los activos de una empresa estarán respaldados por menos deuda, lo que se traduce en una mayor solvencia. Como se observa en el primer gráfico, el máximo de esta ratio se alcanzó en 2013 en grandes empresas (GE) y en 2012 en el caso de las pymes, con un 39,2% y un 42,3%, respectivamente. Se inició desde entonces una tendencia a la baja que culmina en una ratio del 27,3% para el total de las SNF a finales de 2023.

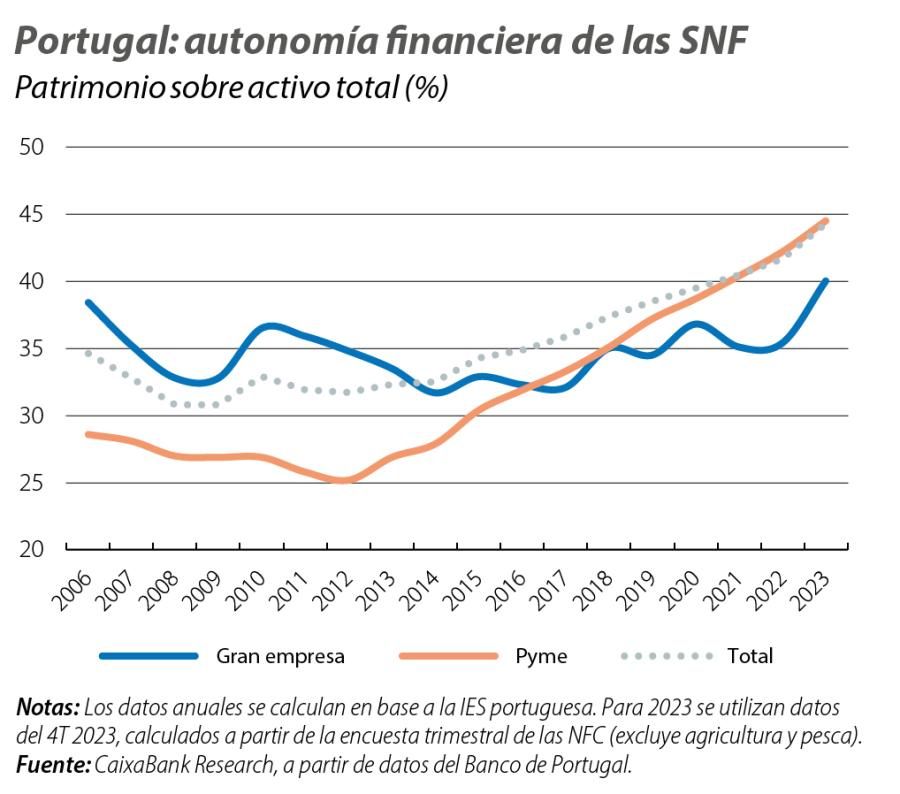

Otra métrica de salud financiera es la autonomía financiera, que mide el peso total del patrimonio en los activos totales y revela en qué medida los activos están soportados por los fondos propios de la empresa, es decir, en qué porcentaje el capital financia el activo. La tendencia de esta ratio también es de mejora: para el conjunto de las empresas en promedio la ratio ha aumentado desde el 34,6% de 2006 al 44,3% en 2023; en las pymes esta evolución ha sido similar. En el caso de las GE, pese a haber cerrado 2023 con una autonomía financiera del 40%, la tendencia ha sido más oscilante; una de las razones de esta volatilidad puede estar relacionada con una mayor capacidad para optimizar su estructura financiera en función del ciclo económico y monetario. Por ejemplo, en periodos de tipos de interés más bajos puede tener sentido hacer un mayor uso de la deuda que del capital social, ya que los accionistas exigen un rendimiento de su capital mayor que el coste de la deuda.

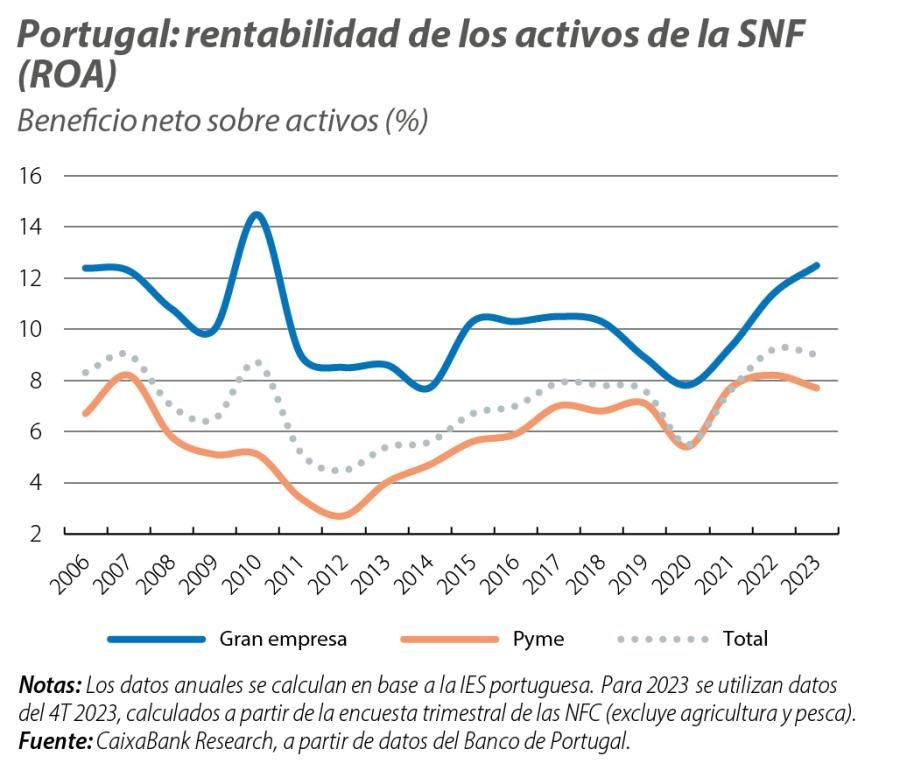

En términos de rentabilidad, la evolución no es tan clara. El tercer gráfico muestra la rentabilidad del activo (ROA), es decir, el beneficio neto en porcentaje de los activos totales. El conjunto de las empresas viene mejorando esta ratio desde 2012, aunque con una caída en el año en el que estalló la pandemia. El ROA también es significativamente superior en las GE, algo que sería esperable, ya que estas empresas son más productivas y presentan un mayor valor añadido.

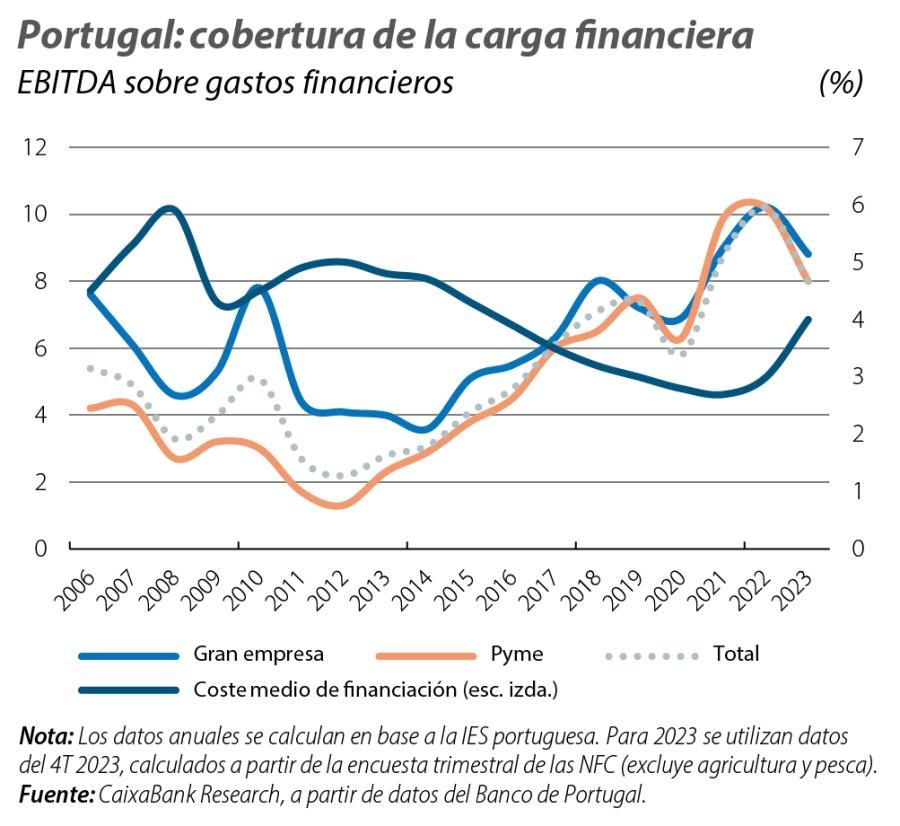

También analizamos indicadores relacionados con la capacidad para hacer frente a los compromisos que surgen de la financiación. En el cuarto gráfico se presenta la cobertura de los gastos de financiación, que mide cuántas veces el EBITDA supera los gastos financieros. Una ratio más alta significa que los recursos operativos que genera la empresa cubren más sobradamente la carga financiera, lo que se traduce en una menor presión financiera. Una ratio inferior a 1 significaría que los recursos generados no serían suficientes para cubrir sus compromisos por intereses y otras cargas financieras. Afortunadamente, las SNF portuguesas presentan una cobertura de ocho veces sus costes financieros con el EBITDA. Esta ratio ha registrado una evolución muy positiva desde 2012, cuando registró un valor muy pobre para el total de las SNF (2,2). Pese a ello, en 2023 la ratio anotó un descenso debido, principalmente, al incremento del coste de la financiación, asociado al aumento de los tipos de interés.

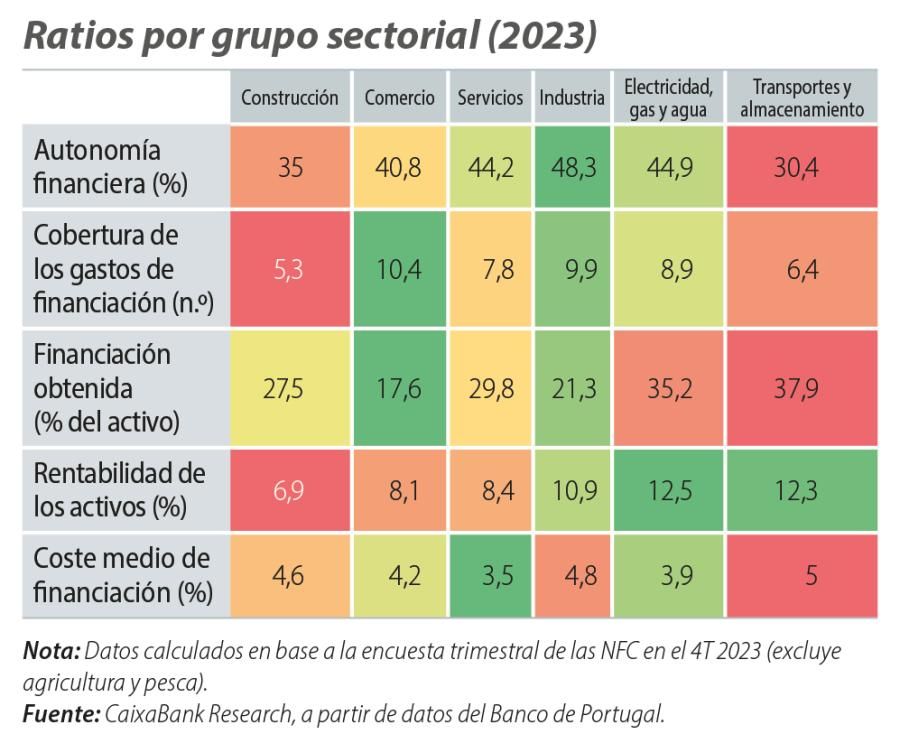

La tabla recopila estas ratios para los principales sectores y tamaños de las SNF. En cuanto a la autonomía financiera, la industria presenta la ratio más favorable (48,3%), pero cabe destacar que tanto el sector de electricidad, gas y agua, como el de servicios y comercio presentan ratios superiores al 40%. En este parámetro, el sector de transporte y almacenamiento ofrece las ratios más débiles, aunque hay que destacar la recuperación de 12,8 p. p. desde el mínimo registrado a finales de 2012. En esta línea, el transporte es también el sector en el que la deuda con coste financia una mayor proporción de los activos. En términos de presión financiera, el sector de la construcción enfrenta el mayor esfuerzo, aunque ha mejorado muy notablemente desde 2011-2012, cuando su EBITDA no cubría los costes de financiación. Desde 2014, el sector ha ganado dinamismo con un aumento en la creación de empresas y una revalorización de los inmuebles residenciales. El ciclo de revalorización ininterrumpida de los inmuebles residenciales desde 2014 y algunas grandes obras públicas en el horizonte explican la trayectoria de mejora de las ratios y auguran años positivos de recuperación económica y financiera para las empresas del sector.

Finalmente, el coste medio de financiación es el parámetro en el que el rango entre los datos del sector con mayor y menor nivel es más reducido (transporte y almacenamiento y servicios, respectivamente, con un 5% y un 3,5%). Esto se debe a que en todos los sectores predomina la financiación a tipo variable, indexada al euríbor. La prima de riesgo más alta exigida al sector del transporte y almacenamiento se debe a que es el sector más apalancado en crédito y posiblemente a un mayor peso de las empresas de menor tamaño.