Los mercados asumen los tipos altos por más tiempo

El ritmo de los mercados financieros estuvo marcado por los riesgos geopolíticos y las quinielas de los inversores sobre el futuro más cercano de la política monetaria en las principales economías desarrolladas durante gran parte del mes de abril.

La volatilidad gana protagonismo

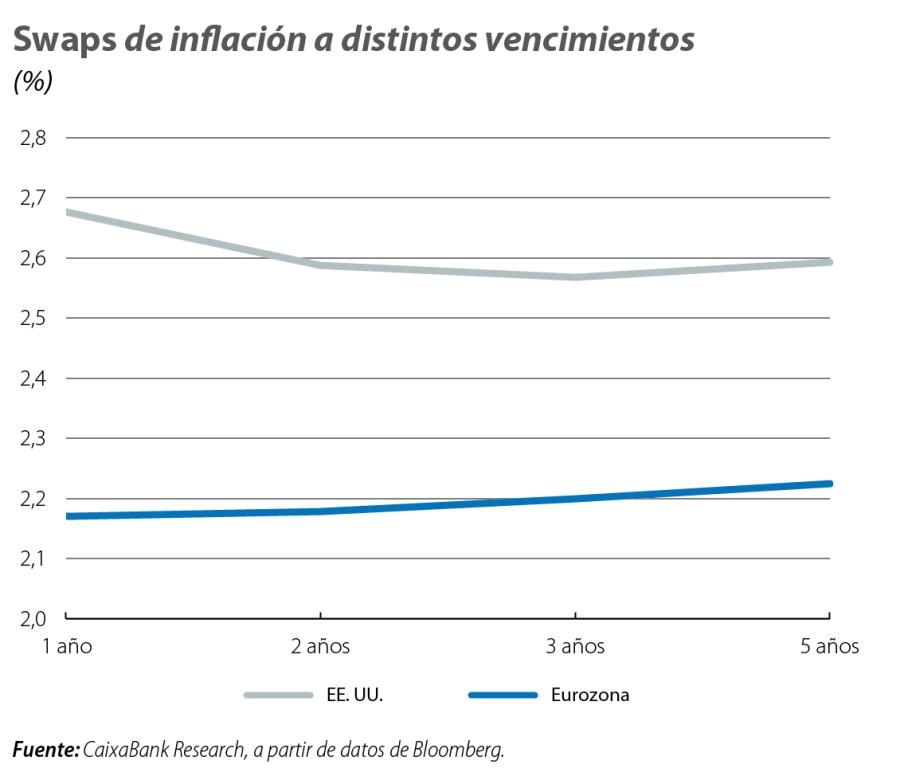

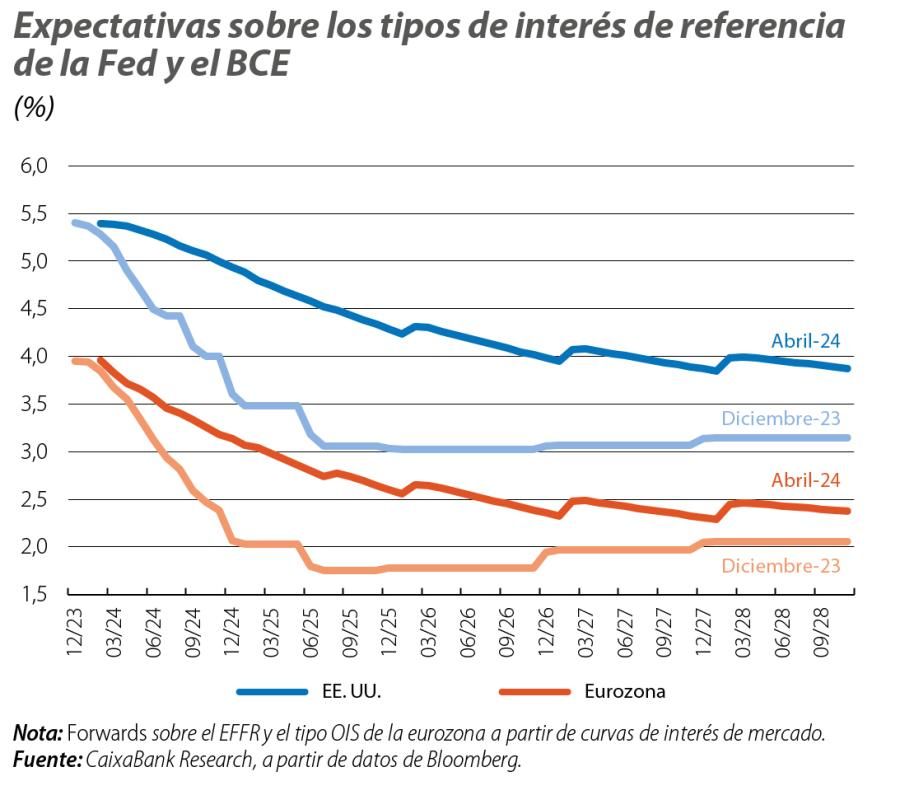

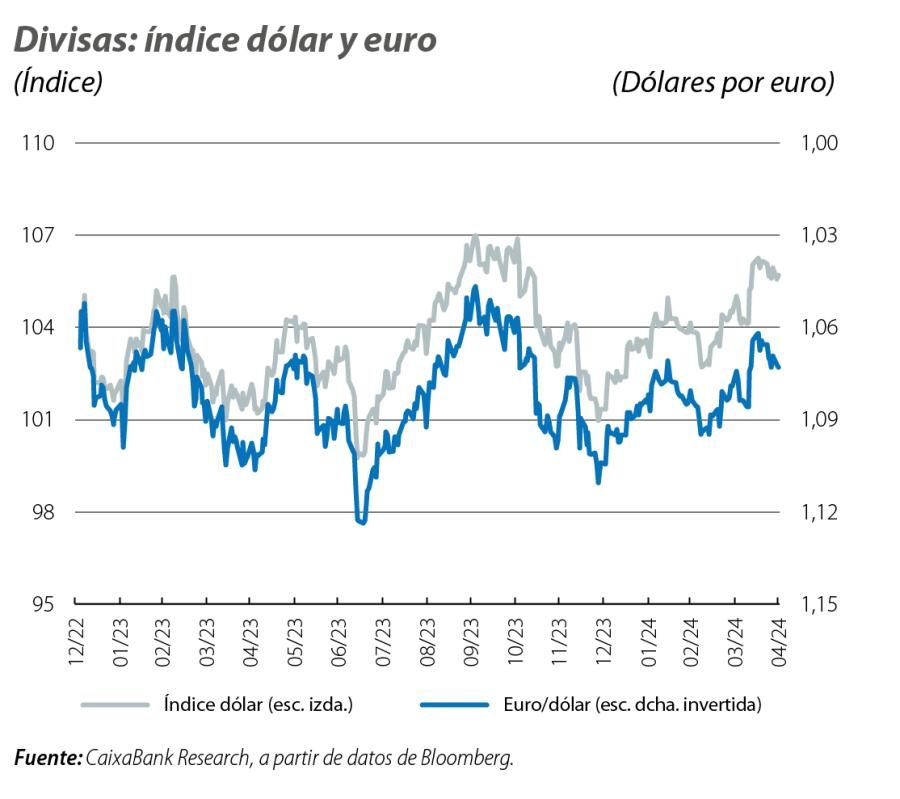

Durante gran parte del mes de abril, el ritmo de los mercados financieros estuvo marcado por los riesgos geopolíticos y las quinielas de los inversores sobre el futuro más cercano de la política monetaria en las principales economías desarrolladas. El aumento de las hostilidades en Oriente Medio y en la guerra entre Rusia y Ucrania, junto con las renovadas tensiones comerciales entre EE. UU. y China a cuenta de los aranceles sobre varios metales, propiciaron el auge de la incertidumbre entre los inversores. Además, señales de resistencia a la baja por parte de la inflación estadounidense, en un escenario de fortaleza de la economía, llevaron a los inversores a retrasar sus expectativas sobre las bajadas de tipos de la Fed, con repercusiones sobre buena parte del universo de tipos de interés, los diferenciales de rentabilidad entre regiones y movimientos en los tipos de cambio.

La Fed desconfía de la vuelta al 2%

Tal y como habían anticipado los inversores, en abril la Fed mantuvo los tipos de interés en el intervalo del 5,25%- 5,50% y, respondiendo a las dudas de los inversores, señaló que los últimos datos no han ayudado a ganar la confianza necesaria para preparar un primer recorte de tipos. Sin embargo, el presidente Jerome Powell temperó esta señal hawkish con algunos mensajes dovish, como el rechazo a la posibilidad de una subida de tipos de interés. En concreto, la Fed quiso trasladar una visión más ponderada, centrando el debate en cuánto tiempo se deben mantener elevados los tipos de interés y cuánto deben esperar antes de un primer recorte. Así, la Fed rechazó abrir la puerta a una posible subida de tipos, señalando que el entorno restrictivo actual debería ser suficiente para acabar de llevar la inflación al 2%, aunque se tardará más de lo esperado. Por otro lado, en la reunión de abril la Fed también anunció que desacelerará la reducción de su balance (quantitative tightening) a partir de junio. En concreto, se dejarán vencer los treasuries a razón de 25.000 millones de dólares al mes (60.000 anteriormente) y los MBS se seguirán dejando vencer a razón de 35.000 millones de dólares al mes. Con todo ello, los mercados terminaron el mes apostando por un primer recorte de tipos de la Fed en noviembre y dando una probabilidad de casi el 50% a una segunda bajada al cierre de 2024.

El BCE señala una bajada de tipos en junio

En la eurozona, el banco central también mantuvo sin cambios su política monetaria en abril (el depo en el 4,00% y el refi en el 4,50%), pero sí que reforzó la expectativa de que en junio realizará un primer recorte en sus tipos de referencia. Esta señal del BCE se apoyó, de una parte, en la desaceleración sostenida que se observa en la mayoría de los indicadores de los precios, a pesar de que algunas partidas exhiben algo más de inercia (como los servicios). De otra parte, la intención de recortar tipos también se sustentó en una actividad de la eurozona que sigue mostrando debilidad, a pesar de algunos indicios de mejora en los últimos indicadores. Sin embargo, Christine Lagarde puntualizó que no hay que anticipar una senda de bajadas sostenidas en los tipos de interés más allá de junio, sino que las decisiones se irán tomando «reunión a reunión» y en función de los datos. Finalmente, y ante la mayor cautela que muestra la Fed antes de recortar tipos, Lagarde quiso marcar distancias y reiteró que el BCE se rige por las necesidades del escenario económico de la eurozona, recordando que es significativamente diferente del de EE. UU., y quitó hierro a las consecuencias de una divergencia monetaria entre Fed y BCE. Con todo ello, los mercados cerraron el mes de abril asignando una probabilidad del 90% a un recorte de 25 p. b. en los tipos del BCE en junio, y apostando por un total de 75 p. b. de bajadas en el conjunto de 2024 (con las que el tipo depo terminaría el año en el 3,25%).

Los tipos de interés soberanos, en máximos de cinco meses

En abril, los mercados de renta fija se vieron dominados por la combinación del riesgo geopolítico y los ajustes de expectativas sobre la política monetaria, y en el conjunto del mes se vivió un aumento generalizado de los tipos de interés de la deuda soberana de EE. UU. y de la eurozona. En el caso de los treasuries, se produjo un desplazamiento al alza de toda la curva, con la yield del bono a 2 años alcanzando por primera vez la barrera del 5% desde noviembre, mientras que la rentabilidad de 10 años repuntó casi 50 p. b. Por su parte, las curvas soberanas de la eurozona se movieron en el mismo sentido, aunque en magnitudes más contenidas, respondiendo a la divergencia monetaria entre la Fed y el BCE y la perspectiva de que la política monetaria se relaje antes en la eurozona que en EE. UU. Esta diferencia entre el aumento de las rentabilidades a ambos lados del Atlántico unida al papel de activo refugio de la divisa de EE. UU. favorecieron la apreciación del dólar estadounidense frente al euro hasta los 1,067 dólares, en un movimiento de fortaleza generalizado del dólar frente a las principales divisas de economías avanzadas y emergentes (por ejemplo, el dólar se fortaleció hasta alcanzar un máximo de tres décadas en su cruce frente al yen).

Las materias primas repuntan con el aumento de las hostilidades en Oriente Medio y la actividad mundial

La conjunción entre los ataques entre Irán e Israel, con sus potenciales repercusiones sobre la oferta de petróleo (Irán es el tercer país productor de la OPEP), y la extensión de los recortes de producción de la OPEP y sus aliados hicieron que el precio del barril de Brent se negociase durante gran parte del mes de abril alrededor de los 90 dólares. Asimismo, los precios de los metales industriales subieron, con el cobre a la cabeza, ante la mejora de las expectativas de crecimiento de la actividad mundial, y en especial en China.

Las bolsas retroceden

En este escenario, y ante el temor de que las condiciones monetarias restrictivas sigan tensionando los márgenes empresariales, los principales índices bursátiles sufrieron pérdidas generalizadas en abril. Los índices estado-unidenses acumularon los mayores descensos (S&P 500 –4,2%, Nasdaq –4,5%), lastrados por el fuerte aumento de la rentabilidad del treasury y ante un inicio de la campaña de resultados empresariales del 1T con beneficios menos abultados de lo previsto en algunas de las principales compañías financieras y tecnológicas. En la eurozona (EuroStoxx 50 –3,2%), los descensos fueron más moderados gracias al próximo recorte de los tipos por parte del BCE, y con un comportamiento algo diferencial entre las bolsas del núcleo (DAX –3,0%, CAC 40 –2,7%) y la periferia (IBEX 35 –2,0%, PSI-20 +5,3%).