Nuevo paquete fiscal en EE. UU.: ¿sobrecalentamiento a la vista?

Ya hay voces que alertan sobre los riesgos de sobrecalentamiento de la economía estadounidense ante un paquete de estímulo de 1,9 billones, una idea que empieza a permear en los mercados financieros, con fuertes repuntes en el tramo largo de la curva de tipos.

En 2020, el Gobierno estadounidense aprobó paquetes fiscales de ayuda contra la crisis de la COVID-19 por valor de 4 billones de dólares (cerca del 20% del PIB). Asimismo, se acaba de aprobar un nuevo paquete por valor de 1,9 billones de dólares, en línea con la propuesta inicial del presidente Biden.

Sin embargo, en una economía que se está recuperando con relativo vigor, ¿es un estímulo de 1,9 billones demasiado? Ya hay voces no solo republicanas, como la de Larry Summers, que alertan sobre los riesgos de sobrecalentamiento de la economía estadounidense ante un paquete de tal envergadura1 y la idea empieza a permear en los mercados financieros, con fuertes repuntes en el tramo largo de la curva de tipos (véase el primer gráfico).

- 1. Véase el artículo de Larry Summers en el Washington Post del 4 de febrero de 2021, The Biden stimulus is admirably ambitious. But it brings some big risks, too.

El shock económico de la COVID-19 en EE. UU. ha sido menos intenso que en otras economías avanzadas y su recuperación está siendo más sólida. En el 4T 2020, el PIB estadounidense se emplazaba un 2,5% por debajo del 4T 2019 y a mediados de 2021 se espera que ya se sitúe en niveles prepandemia. Por el contrario, en la eurozona, a finales de 2020, el PIB todavía se situaba algo más de un 5% por debajo de un año antes y no esperamos que alcance los niveles prepandemia antes de 2022.

A pesar de esta relativa robustez norteamericana, la recuperación es todavía incompleta. Más incluso de lo que algunos de los indicadores de actividad muestran a primera vista. Así, por ejemplo, aunque la tasa de desempleo americana se sitúe en niveles relativamente reducidos, en torno al 6% (frente a los máximos cercanos al 15% registrados en la primavera de 2020), esta tasa esconde debilidades importantes. Una de ellas, que un número muy elevado de personas (unos cinco millones) han salido del mercado laboral por razones como el cuidado de personas (en especial, hijos pequeños, ante el cierre total o parcial de los centros educativos). En este sentido, medidas alternativas de la tasa de desempleo la sitúan en cotas más cercanas al 11%.2

- 2. Véase la Real-Time Population Survey.

La gran duda sobre el nuevo estímulo fiscal de Biden es si la solidez de la recuperación ya en marcha (aunque incompleta) necesita de apoyos de tanta magnitud. Una manera sencilla y rápida de evaluarlo es con la brecha de producción o output gap, que mide cuán lejos se sitúa el PIB registrado del PIB potencial.3 Según el Congressional Budget Office (CBO), el output gap estadounidense se situaba en el −3% a finales de 2020. Ello equivale a decir que el PIB se situaba aproximadamente 650.000 millones de dólares por debajo del potencial. Frente a esta brecha de producción, la suma del nuevo estímulo de Biden y el paquete aprobado a finales de diciembre (de 0,9 billones de dólares) se eleva hasta los 2,8 billones: más de cuatro veces el tamaño de la brecha. Aunque las cantidades que se ejecuten en 2021 serán inferiores, las cifras son lo suficientemente elevadas como para resaltar el riesgo de generar presiones inflacionistas.4

Sin embargo, una serie de consideraciones pueden matizar, y mucho, el riesgo de sobrecalentamiento sobre el que nos alertan los más críticos con el paquete fiscal. En primer lugar, la brecha de producción es incierta y difícil de medir. De hecho, tanto el CBO como otras instituciones que computan el output gap para EE. UU. revisan de forma regular las estimaciones y realizan cambios sustanciales en muchos casos, tanto a futuro como para los valores pasados. En este sentido, algunas otras estimaciones apuntan a una brecha mucho mayor de la economía estadounidense, más cercana al −6% que al −3%.5

En segundo lugar, cómo un estímulo fiscal se traslada a la demanda agregada y, por tanto, a reducir la brecha de producción depende, en gran medida, del tipo de gasto y de los conocidos multiplicadores fiscales asociados a los distintos tipos de gasto.6 No es lo mismo un aumento del gasto sanitario en la lucha contra la pandemia (con un multiplicador claramente superior a 1), que el envío de cheques de estímulo a los ciudadanos (con un multiplicador en torno al 0,5). En este sentido, alrededor del 40% de las medidas del nuevo paquete encajan con este segundo tipo de propuestas (por ejemplo, cheques de estímulo de 1.400 dólares y ayudas extras semanales al desempleo), con un menor poder de empujar a la demanda agregada porque buena parte de estos cheques se ahorran.7

Por último, una de las razones de peso que esgrimen los favorables al fuerte impulso fiscal es que los riesgos de un paquete demasiado grande, aunque no despreciables, palidecen al lado de los riesgos de uno demasiado pequeño. La propia Janet Yellen, actual secretaria del Tesoro, reconoce los riesgos de inflación, pero recalca que el mayor riesgo en la actualidad es no hacer lo suficiente y dejar a la economía con «cicatrices» a largo plazo.

- 3. El PIB potencial es el nivel de producción máximo que puede alcanzar un país con los recursos disponibles y siendo compatible con una inflación estable alrededor de un objetivo. Véase el artículo «PIB potencial un concepto clave y difuso» en el Dossier del IM05/2013.

- 4. Según estimaciones del CBO, en torno al 70% del nuevo paquete de 1,9 billones de dólares se desembolsará en 2021. Véase https://www.cbo.gov/system/files/2021-03/Recontable.pdf.

- 5. Véase Powell, T., Sheiner, L. y Wessel, D. (2021). «What is potential GDP, and why is it so controversial right now?». Brookings Series.

- 6. Así, por ejemplo, un multiplicador de 0,5 significa que por cada dólar de gasto público se generan 50 centavos de output.

- 7. En parte, los paquetes fiscales son comparativamente mayores en EE. UU. porque la cobertura por desempleo es muy reducida, mientras que el estado del bienestar europeo ya juega automáticamente un papel estabilizador.

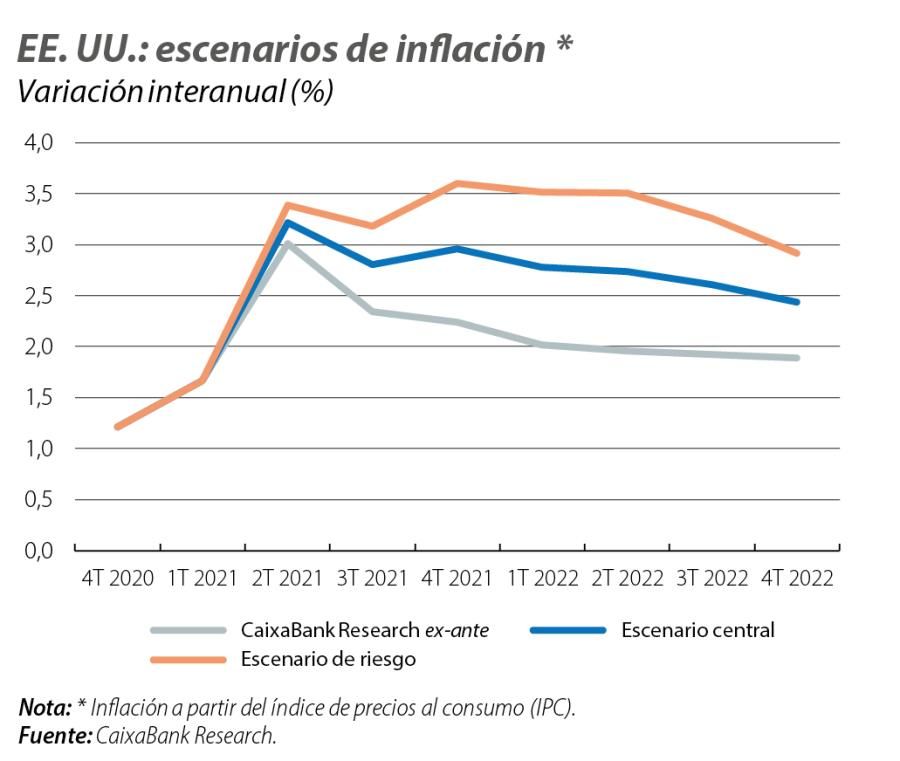

Para responder a esta pregunta, empleamos el modelo de la curva de Phillips (que relaciona la inflación de una economía con su output gap)8 y planteamos un escenario en el que, con el nuevo paquete fiscal, la brecha de producción pasaría del −3% de finales de 2020 (estimado por el CBO) al +2% a finales de 2021 y al +1% a finales de 2022. Se trata de un escenario razonable basado en las proyecciones de Sheiner y Edelberg publicadas en Brookings.9 Debido a la alta incertidumbre en las estimaciones, planteamos un escenario de riesgo (menos probable y más extremo) en el que el estímulo se traslada más a la demanda agregada y la brecha de producción alcanzaría cotas del +5% a finales de 2021.10

En el segundo gráfico ilustramos la evolución de la inflación (del índice de precios de consumo, IPC) bajo los dos escenarios y los comparamos con la previsión de CaixaBank Research previa a la noticia del sustancial paquete de 1,9 billones de dólares. En los tres casos hay un aumento de la inflación en el 2T 2021 hasta niveles en torno al 3% como consecuencia de efectos de base.11 Pero, mientras en el primer caso (CaixaBank Research ex-ante), la subida de la inflación es temporal y cae rápidamente en torno al 2%, en los dos escenarios alternativos la inflación se mantiene significativamente por encima del 2% hasta finales de 2022.12

En particular, en el escenario central la inflación del IPC se sitúa alrededor del 2,7% durante buena parte de 2021 y 2022. Ello significa que la inflación de la cesta del gasto de consumo personal (personal consumption expenditure o PCE), que es la preferida por la Fed, se situaría algo por debajo del 2,5%. Esta trayectoria de inflación no debería comportar un cambio en la hoja de ruta de la Fed, puesto que, bajo su nueva estrategia, la institución monetaria está dispuesta a tolerar tasas de inflación moderadamente superiores a su objetivo (del 2%) de forma temporal.13

En el escenario de riesgo, no obstante, donde la inflación del IPC se situaría por encima del 3% de manera más persistente, la Fed podría tener que anticipar la retirada del estímulo. Aunque consideramos que se trata de un escenario menos probable, ejemplifica el cambio del balance de riesgos hacia un escenario de mayor inflación y, por tanto, proclive a turbulencias en el proceso de ajuste de las cotizaciones financieras a un entorno de mayores tipos de interés.

- 8. La fórmula de la curva de Phillips utilizada es:

- 9. Edelberg, W. y Sheiner, L. (2021). «The macroeconomic implications of Biden’s $1.9 trillion fiscal package». Brookings.

- 10. Este es el escenario de Blanchard en su artículo reciente en el PIIE (https://www.piie.com/blogs/realtime-economic-issues-watch/defense-concerns-over-19-trillion-relief-plan).

- 11. El índice de precios en el 2T 2021 se comparará con el índice de precios ocurrido durante la época de confinamientos más severos (que comportaron importantes retrocesos en varios componentes).

- 12. Históricamente, la inflación del PCE se sitúa unas 3 décimas por debajo de la inflación del IPC.

- 13. Para más detalles sobre la nueva estrategia de la Fed, véase el Focus «La nueva estrategia de la Fed» en el IM10/2020.

- 1. Véase el artículo de Larry Summers en el Washington Post del 4 de febrero de 2021, The Biden stimulus is admirably ambitious. But it brings some big risks, too.

- 2. Véase la Real-Time Population Survey.

- 3. El PIB potencial es el nivel de producción máximo que puede alcanzar un país con los recursos disponibles y siendo compatible con una inflación estable alrededor de un objetivo. Véase el artículo «PIB potencial un concepto clave y difuso» en el Dossier del IM05/2013.

- 4. Según estimaciones del CBO, en torno al 70% del nuevo paquete de 1,9 billones de dólares se desembolsará en 2021. Véase https://www.cbo.gov/system/files/2021-03/Recontable.pdf.

- 5. Véase Powell, T., Sheiner, L. y Wessel, D. (2021). «What is potential GDP, and why is it so controversial right now?». Brookings Series.

- 6. Así, por ejemplo, un multiplicador de 0,5 significa que por cada dólar de gasto público se generan 50 centavos de output.

- 7. En parte, los paquetes fiscales son comparativamente mayores en EE. UU. porque la cobertura por desempleo es muy reducida, mientras que el estado del bienestar europeo ya juega automáticamente un papel estabilizador.

- 8. La fórmula de la curva de Phillips utilizada es:

- 9. Edelberg, W. y Sheiner, L. (2021). «The macroeconomic implications of Biden’s $1.9 trillion fiscal package». Brookings.

- 10. Este es el escenario de Blanchard en su artículo reciente en el PIIE (https://www.piie.com/blogs/realtime-economic-issues-watch/defense-concerns-over-19-trillion-relief-plan).

- 11. El índice de precios en el 2T 2021 se comparará con el índice de precios ocurrido durante la época de confinamientos más severos (que comportaron importantes retrocesos en varios componentes).

- 12. Históricamente, la inflación del PCE se sitúa unas 3 décimas por debajo de la inflación del IPC.

- 13. Para más detalles sobre la nueva estrategia de la Fed, véase el Focus «La nueva estrategia de la Fed» en el IM10/2020.