Política monetària 2025: l’hora de la distensió

Amb la desinflació ben encarrilada i alguns signes de desacceleració de l’activitat i de refredament del mercat laboral, la política monetària està canviant de marxa per passar a una fase de distensió: de restrictiva a neutral. El BCE i la Fed, a més d’altres grans bancs centrals, han iniciat aquesta distensió amb baixades de tipus d’interès, i s’espera que continuïn fent-ho el 2025. A partir d’aquí, intentarem aclarir els factors que guiaran aquesta nova fase de política monetària.

La Fed i el BCE han defensat un enfocament gradual. Malgrat que el BCE ha situat el depo en el 3,25%, des del màxim del 4,00%, i que la Fed ha col·locat el fed funds en el rang del 4,50%-4,75% (vs. el màxim del 5,25%-5,50%), aquests nivells continuen sent restrictius, i l’expectativa és que, en un escenari d’aterratge suau, les baixades de tipus continuïn de forma progressiva el 2025.1 No obstant això, els dubtes són fins a quin nivell abaixaran els tipus?, a quina velocitat ho faran?, i com es transmetran a l’economia?

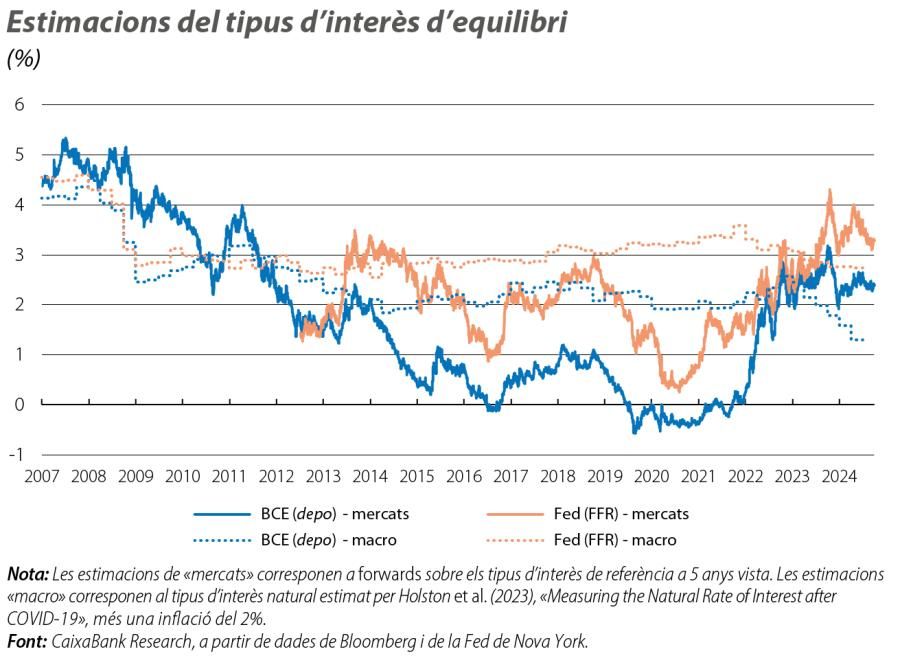

L’objectiu dels bancs centrals per al 2025 és situar els tipus d’interès al nivell que ni estimula ni refreda l’economia, sinó que l’equilibra amb el seu potencial. Aquest tipus d’interès d’equilibri, també anomenat natural o neutral, és un concepte no observable i incert que guia el disseny de la política monetària. Hi ha múltiples maneres d’inferir-lo, i dues alternatives conegudes són les que recollim per a la Fed i per al BCE al primer gràfic: una basada en models macroeconòmics i l’altra, en les cotitzacions dels mercats financers. Aquestes dues opcions situen el tipus d’interès d’equilibri, als EUA, en un rang del 2,75%-3,25% i, a la zona de l’euro, en l’1,50%-2,50%.

- 1. Aquestes retallades coexistiran amb una reducció dels balanços. Vegeu el Focus «Balanços: la normalització no tan visible de la política monetària», en aquest mateix informe.

La velocitat a la qual la Fed, el BCE i la resta de bancs centrals en distensió monetària duran els tipus a nivells neutrals dependrà de la velocitat a la qual es materialitzi l’escenari d’aterratge suau per a les seves economies. A la zona de l’euro, el BCE podria arribar a la zona neutral ja el 2025, atesa la combinació d’un creixement amb poc vigor en l’agregat de la regió i l’expectativa que la inflació es consolidi en l’objectiu del 2% en els propers trimestres (una perspectiva que es veu reforçada per la desacceleració dels salaris i dels marges empresarials).2 Als EUA, el nostre escenari és que la Fed també arribi a nivells neutrals al llarg del 2025, per evitar un refredament abrupte del mercat laboral davant una desinflació que, amb matisos en relació amb Europa, sembla raonablement encarrilada.

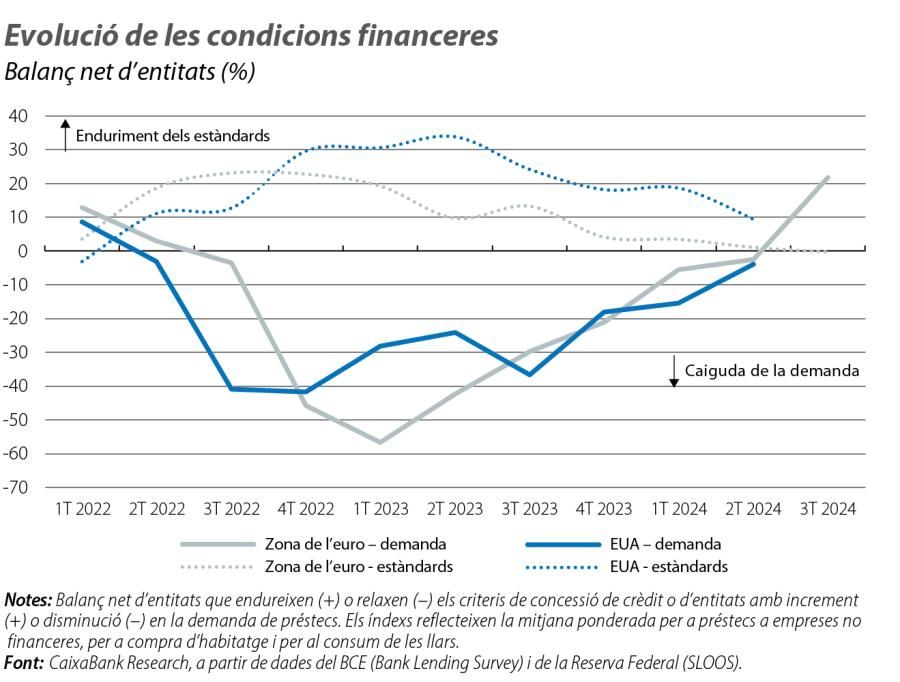

En aquest escenari d’aterratge suau, la distensió monetària alleujarà el llast de l’economia el 2025. De fet, i com s’observa al segon gràfic, les condicions financeres ja s’han anat distenent arran de les baixades de tipus (tant les realitzades com les anticipades). Normalment, l’impacte sobre l’economia d’una distensió monetària és progressiu, i el seu efecte màxim triga a arribar (Romer i Romer [2023]3 situen l’impacte màxim sobre el PIB als nou trimestres), de manera que cal esperar que, el 2025, la seva embranzida sigui moderada. No obstant això, les estimacions també suggereixen que els primers efectes positius es noten ràpidament: amb dades molt granulars per a l’economia espanyola, Buda et al. (2023)4 detecten que els canvis en els tipus d’interès impacten de forma significativa sobre el consum en menys d’una setmana, sobre les vendes empresarials, en aproximadament un mes, i, sobre l’ocupació, en uns dos mesos.

- 2. Una recuperació cíclica de la productivitat (per exemple, si es desfà l’anomenat labour hoarding o acaparament prudencial de mà d’obra) reforçaria encara més el descens de la inflació.

- 3. Romer, C. D. i Romer, D. H. (2023), «Does Monetary Policy Matter? The Narrative Approach after 35 Years», National Bureau of Economic Research, núm. w31170.

- 4. Buda, G., Carvalho, V., Corsetti, G. et al. (2023), «Short and Variable Lags», CEPR Discussion Paper, núm. 18.022.

L’últim interrogant és a quins riscos s’enfrontaran els bancs centrals en la nova fase monetària. El primer que hauran de calibrar és la velocitat de les baixades. D’una banda, retallar tipus amb massa cautela pot refredar l’economia més del desitjable, amb el risc d’un retorn a les febles inflacions de la dècada anterior. De l’altra, retallar massa ràpid podria frustrar la victòria final contra la inflació: els bancs centrals estan en l’últim quilòmetre de la desinflació, però encara no han arribat a la meta. Les últimes dades disponibles suggereixen que el BCE s’enfronta més al primer risc, amb una pèrdua de dinamisme ja visible en els indicadors d’activitat, i la Fed al segon, amb una economia que continua creixent per damunt del potencial i amb una inflació que mostra encara certs senyals de resistència. En qualsevol dels dos casos, el calibratge de la distensió monetària s’enfrontarà a un tercer ingredient: els tipus d’interès influeixen en els preus dels actius financers, i els canvis dràstics poden generar correccions abruptes i desencadenar turbulències financeres, com ja va succeir durant el període de pujades de tipus.5

També cal tenir en compte l’amenaça de noves pertorbacions que puguin afectar l’escenari. No obstant això, el canvi de perspectives de política monetària davant un nou xoc, en especial si és d’oferta, s’hauria de veure mitigat pel fet que avui les economies tenen un punt de partida amb unes condicions financeres restrictives i un refredament de la demanda, situació radicalment diferent a la del 2022.

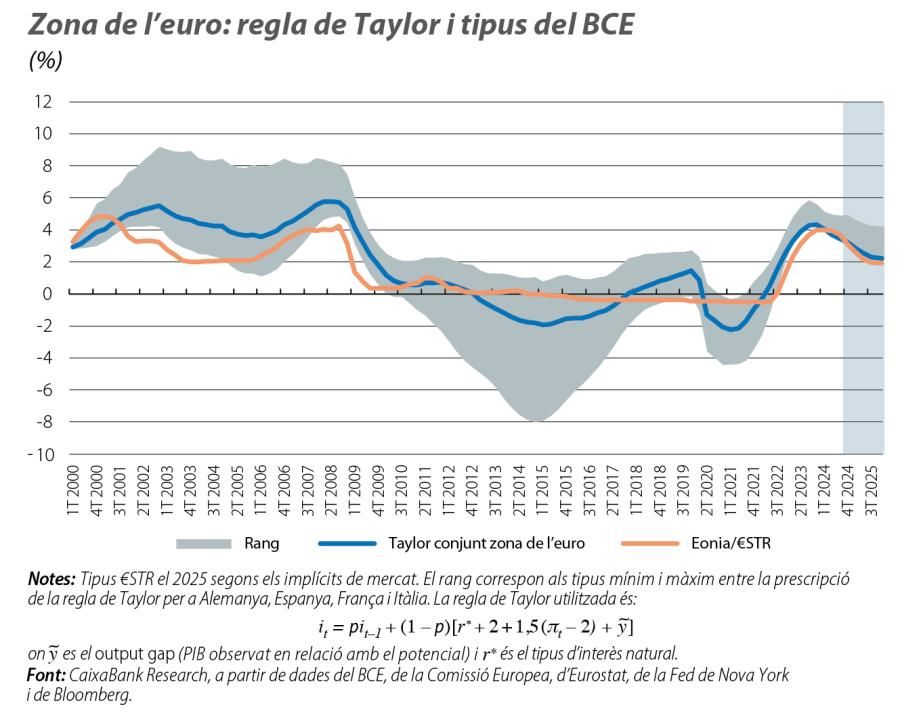

Cada banc central haurà de calibrar els riscos idiosincràtics de la seva regió. El BCE s’enfronta al repte de gestionar l’heterogeneïtat de la zona de l’euro, on contrasta el creixement sòlid d’economies perifèriques com Espanya (que va camí de ser l’economia avançada que més creix el 2024) amb la feblesa d’Alemanya (l’única gran economia avançada que no creix el 2023-2024). Aquest repte fa que la política monetària òptima sigui diferent per a cada país i que els països requereixin nivells diversos de tipus d’interès. Una manera d’il·lustrar-ho és amb la regla de Taylor,6 una guia que mostra com, històricament, alguns països de la zona de l’euro haurien necessitat tipus d’interès més alts dels fixats pel BCE, mentre que altres països, amb una posició cíclica més feble, haurien requerit tipus més baixos. Com es veu a l’últim gràfic, el rang de tipus assenyalat per la regla de Taylor suggereix que el desafiament continua present, però, ara com ara, la dispersió és menor que en el passat.7

- 5. Amb el col·lapse del Sillicon Valley Bank el 2022 i amb les greus dificultats del NYCB el 2023.

- 6. Aquesta regla dona un tipus d’interès nominal que es fixa a partir de la inflació, del tipus d’interès neutral i de l’output gap.

- 7. Hi ha una dispersió menor en les taxes d’inflació en relació amb els anys anteriors, i, a més a més, totes les economies venen d’una feblesa generalitzada des del 2020.

Als EUA, el gran interrogant que haurà de gestionar la Fed serà la política econòmica de la futura administració de la Casa Blanca, que podria implicar un major estímul fiscal i polítiques comercials més restrictives. L’altre pol de risc sorgeix de la pròpia renovació de la junta de govern de la Fed, ja que, durant la pròxima administració, es renovaran dos dels set membres (Kugler el 2026 i Powell el 2028), així com els càrrecs de president (el 2026) i de vicepresidents (Barr el 2026 i Jefferson el 2027), nomenats tots ells pel president dels EUA i aprovats pel Senat.

En definitiva, tot fa pensar que el 2025 serà un altre any en què la política monetària tindrà un paper protagonista en la conjuntura de l’economia i dels mercats financers.

- 1. Aquestes retallades coexistiran amb una reducció dels balanços. Vegeu el Focus «Balanços: la normalització no tan visible de la política monetària», en aquest mateix informe.

- 2. Una recuperació cíclica de la productivitat (per exemple, si es desfà l’anomenat labour hoarding o acaparament prudencial de mà d’obra) reforçaria encara més el descens de la inflació.

- 3. Romer, C. D. i Romer, D. H. (2023), «Does Monetary Policy Matter? The Narrative Approach after 35 Years», National Bureau of Economic Research, núm. w31170.

- 4. Buda, G., Carvalho, V., Corsetti, G. et al. (2023), «Short and Variable Lags», CEPR Discussion Paper, núm. 18.022.

- 5. Amb el col·lapse del Sillicon Valley Bank el 2022 i amb les greus dificultats del NYCB el 2023.

- 6. Aquesta regla dona un tipus d’interès nominal que es fixa a partir de la inflació, del tipus d’interès neutral i de l’output gap.

- 7. Hi ha una dispersió menor en les taxes d’inflació en relació amb els anys anteriors, i, a més a més, totes les economies venen d’una feblesa generalitzada des del 2020.