El BCE davant les reverberacions del ‘Trump trade’

Atesa la seva estratègia oficial de «dependència de les dades», les pròximes decisions del BCE estaran subjectes als senyals presents que envien les dades, però, probablement, també estaran condicionades per l’expectació sobre l’agenda econòmica dels EUA i per les seves conseqüències en el futur.

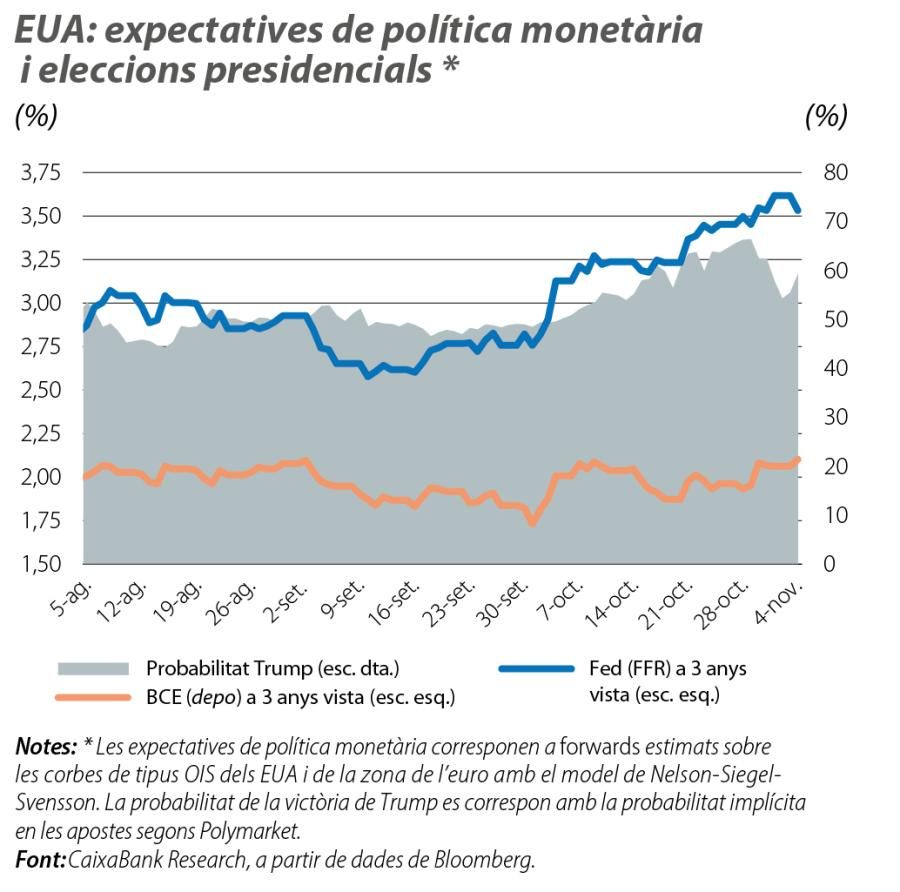

El triomf de Donald Trump en les eleccions dels EUA ha mogut les expectatives dels mercats financers. Ja en les primeres setmanes de la tardor, la probabilitat de victòria que s’anava cotitzant a les cases d’apostes va anar acompanyada de repunts de tipus d’interès, de l’expectativa d’una Fed menys acomodatícia i d’una apreciació del dòlar. Aquestes dinàmiques, esperonades també per una macroeconomia nord-americana ferma, van continuar amb l’afegit d’un rally borsari després de la confirmació de la triple victòria republicana al novembre (Casa Blanca, Senat i Cambra de Representants). A Europa, en canvi, els moviments han estat més moderats, i les expectatives per al BCE es van mantenir particularment estables (vegeu el primer gràfic). Significa això que el canvi d’Administració nord-americana no condicionarà les perspectives del BCE?

Xoc i mecanismes de transmissió

A l’agenda econòmica de la nova Administració Trump destaquen una política fiscal expansiva (per la via de les reduccions d’impostos), una política migratòria restrictiva i barreres al comerç internacional (amb un augment dels aranzels). Tres grans potes que, en estimular la demanda i condicionar l’oferta en un context de maduresa del cicle econòmic, poden generar una major inflació als EUA i, a curt termini, animar de forma moderada l’activitat domèstica. Aquestes conseqüències, coherents amb els moviments anticipatoris dels mercats ja comentats, han fet que es conegui com a Trump trade la combinació d’un dòlar més fort, d’uns tipus d’interès més alts i d’unes borses a l’alça.

Per a l’economia europea, hi ha tres grans canals a través dels quals l’agenda de la nova Administració pot acabar impactant en les perspectives econòmiques a curt i a mitjà termini. En primer lloc, els aranzels encareixen les exportacions d’Europa als EUA i refredarien la demanda externa de la zona de l’euro. L’apreciació del dòlar podria mitigar l’impacte negatiu sobre l’activitat europea, però a costa d’importar una inflació que es podria accentuar en cas d’una guerra comercial i de la represàlia aranzelària per part d’Europa. En segon lloc, els spillovers d’una Fed menys acomodatícia (lluitant contra la inflació) podrien tensionar les condicions financeres globals i, per tant, també les europees. I, en tercer lloc, l’augment de la incertesa pot condicionar el sentiment inversor i l’apetència pel risc i acabar deprimint l’activitat econòmica.

L’impacte net d’aquests tres canals sobre l’actuació del BCE és incert: la zona de l’euro podria patir una mica més o una mica menys d’inflació, en funció de la intensitat de les polítiques i de la reacció de les cotitzacions financeres, així com del refredament de l’activitat europea (i la seva transmissió sobre els preus). A més a més, hi ha altres factors d’incertesa, com la capacitat de moderació d’un Congrés en què la majoria republicana és molt ajustada o el dubte de si les amenaces aranzelàries de l’Administració Trump són indiscutibles o són, potser, una eina de negociació comercial entre governs. Mentre s’espera guanyar prou visibilitat en tots aquests aspectes, sí que podem tenir algunes primeres pistes a través del balanç de la situació que estan fent els mercats financers.

‘Trump trade’ i sensibilitats de mercat

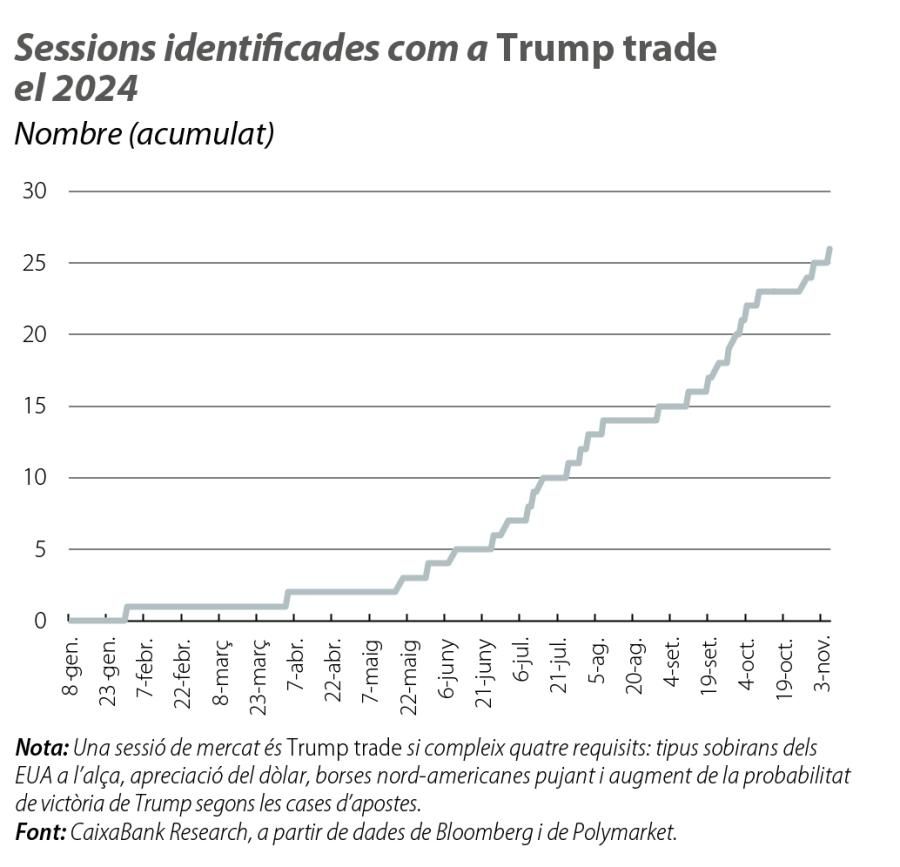

Per destil·lar la visió de l’escenari que consideren els mercats financers, analitzem el comoviment de les variables financeres europees amb les seves homòlogues nord- americanes només en aquelles sessions de mercat dominades per la perspectiva electoral als EUA: en concret, només les sessions Trump trade en què (i) la borsa puja (S&P 500), (ii) el dòlar s’aprecia (en relació amb una cistella de divises), (iii) el tipus sobirà dels EUA a 10 anys s’incrementa, i (iv) la probabilitat de victòria de Trump augmenta (segons les cotitzacions de les cases d’apostes).1 Com ho mostra el segon gràfic, aquestes sessions es concentren en la segona meitat del 2024 i, en especial, entre els mesos de setembre i octubre.

- 1També formen part de l’anàlisi les sessions en què la probabilitat de victòria disminueix i, en conseqüència, la direcció de la borsa, del tipus de canvi i dels tipus sobirans s’inverteix.

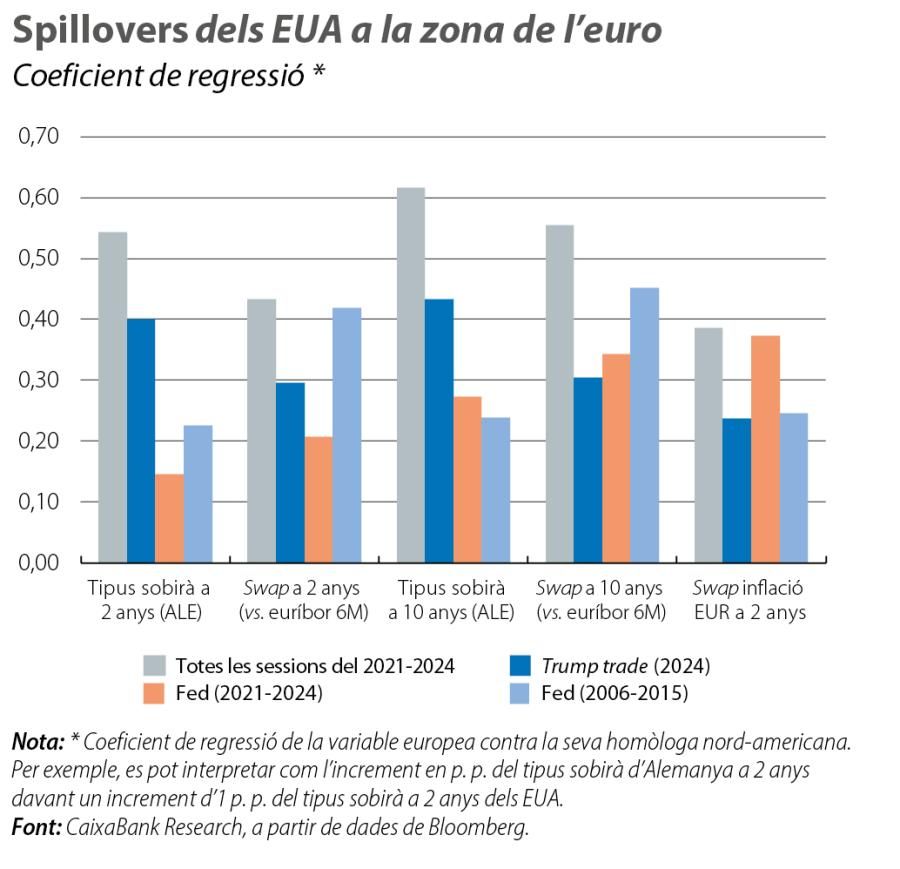

L’exercici, resumit al tercer gràfic, assenyala que el Trump trade té un efecte arrossegament significatiu sobre els mercats financers de la zona de l’euro, en el cas dels tipus sobirans a curt i a llarg termini, de les expectatives de política monetària del BCE i de les expectatives d’inflació. En tots els casos, hi ha un comoviment positiu amb els EUA (és a dir, malgrat que la magnitud de l’impacte de l’agenda de l’Administració Trump sigui menor a Europa, segons els mercats financers, la direcció d’aquest impacte seria la mateixa als EUA i a Europa). Així i tot, l’arrossegament més fort és sobre els tipus sobirans, en especial a llarg termini, mentre que els spillovers són clarament inferiors en termes d’expectatives d’inflació. Pel que fa a les expectatives de política monetària, l’exercici suggereix que els mercats veuen un efecte arrossegament rellevant, però de magnitud intermèdia

Per posar en context aquestes sensibilitats de mercats al Trump trade, les podem contrastar amb un altre esdeveniment important: les reunions de la Fed.2 El tercer gràfic mostra que també la Fed genera un important efecte arrossegament sobre els mercats financers europeus.3 És destacable que l’arrossegament del Trump trade sembla ser clarament superior al de la Fed en el cas dels tipus d’interès sobirans, mentre que la Fed domina en termes d’expectatives d’inflació, i els dos factors generen un arrossegament semblant sobre les expectatives de la política monetària.

Finalment, cal destacar que el comoviment en els dies dominats per la reunió de la Fed o pel Trump trade és inferior al comoviment observat quan prenem totes les sessions de mercat en conjunt. Això suggereix que, en els dies de Fed o de Trump trade, domina més el driver idiosincràtic dels EUA (amb una major incidència sobre les variables financeres nord-americanes) que el dels drivers globals (que afecten totes les economies de manera més semblant).

En definitiva, el triomf de Donald Trump i el control republicà del Senat i de la Cambra de Representants faciliten la implementació d’una agenda econòmica que, als EUA, pot acabar generant més inflació i, potser, una certa acceleració de l’activitat a curt termini. Si aquestes perspectives s’anessin materialitzant, la Fed podria acabar sent menys acomodatícia del que s’esperava, i tot això tindria les seves reverberacions a Europa. La lectura inicial dels mercats financers va ser la d’esperar un cert arrossegament sobre el BCE i sobre les condicions financeres de la zona de l’euro. No obstant això, l’escenari també depèn del punt de partida i de la situació cíclica de la zona de l’euro. I, en aquest sentit, la realitat més immediata que dibuixen les últimes dades de la zona de l’euro és la d’una inflació a la baixa i cada vegada més a la vora de l’objectiu i un refredament de l’activitat. Atesa la seva estratègia oficial de «dependència de les dades», les pròximes decisions del BCE estaran subjectes als senyals presents que envien les dades, però, probablement, també estaran condicionades per l’expectació sobre l’agenda econòmica dels EUA i per les seves conseqüències en el futur.

- 2Avaluem el comoviment de les mateixes variables financeres europees amb les seves homòlogues dels EUA analitzant només les sessions de mercats en què hi ha una reunió de política monetària de la Fed.

- 3Malgrat que, com ho suggereix la comparativa de la sensibilitat del 2006-2015 amb la del 2021-2024, sembla que, en els últims anys, ha perdut una mica de força. Entre el 2015 i el 2019, també hi ha una menor sensibilitat, que es pot explicar pel desacoblament entre una Fed que apujava tipus i un BCE que aprofundia en l’estímul no convencional, amb compres d’actius i amb tipus negatius.