¿Quo vadis, deuda de China?

El saneamiento financiero de China implica mejorar la calidad de su deuda y de su sistema financiero, y conseguir un crecimiento más equilibrado, con un mayor énfasis en el consumo privado y las exportaciones de alto valor añadido.

El mercado de deuda chino acabó el año 2020 como lo empezó. En enero del pasado año, las autoridades monetarias chinas iniciaron una «operación limpieza» con el fin de poner mayor rigor en las calificaciones crediticias y reducir la dependencia de las ayudas del banco central de China (PBoC, por sus siglas en inglés), con el consiguiente aumento de los impagos (53.000 millones de yuanes en enero de 2020). La irrupción de la pandemia impuso una pausa. La consolidación de la recuperación (China es la única gran economía que creció en 2020) y unas condiciones financieras favorables permitieron retomar la «operación limpieza» en octubre. De nuevo, la consecuencia inmediata fue el aumento de los impagos. Mientras que entre febrero y septiembre de 2020 solo hubo 15 impagos en bonos, con un saldo vivo de 80.000 millones de yuanes, el combinado de noviembre y diciembre elevó el total de 2020 a 200.000 millones de yuanes (o 31.000 millones de dólares) en un mercado de 8 billones de dólares (bonos de Gobierno y de corporaciones no financieras). El pistoletazo de salida se dio el 10 de noviembre con el impago de un bono por parte de Yongcheng Coal & Electricity, una extractora de carbón que supuestamente era la más rentable de China. En la semana siguiente, la rentabilidad del mercado de bonos de calidad AAA pasó de 3,2% a 3,6%. Otro nombre célebre en la lista de bajas fue Shandong Ruyi Technology Group, propietario de Lycra y Gieves & Hawkes, apodado el LVMH de China. Además, las autoridades anunciaron una política de tolerancia cero con las malas conductas, que tuvo como efecto la retirada de la licencia a la agencia Golden Credit Rating, la mayor de China, que había clasificado como segura la deuda de Yongcheng.

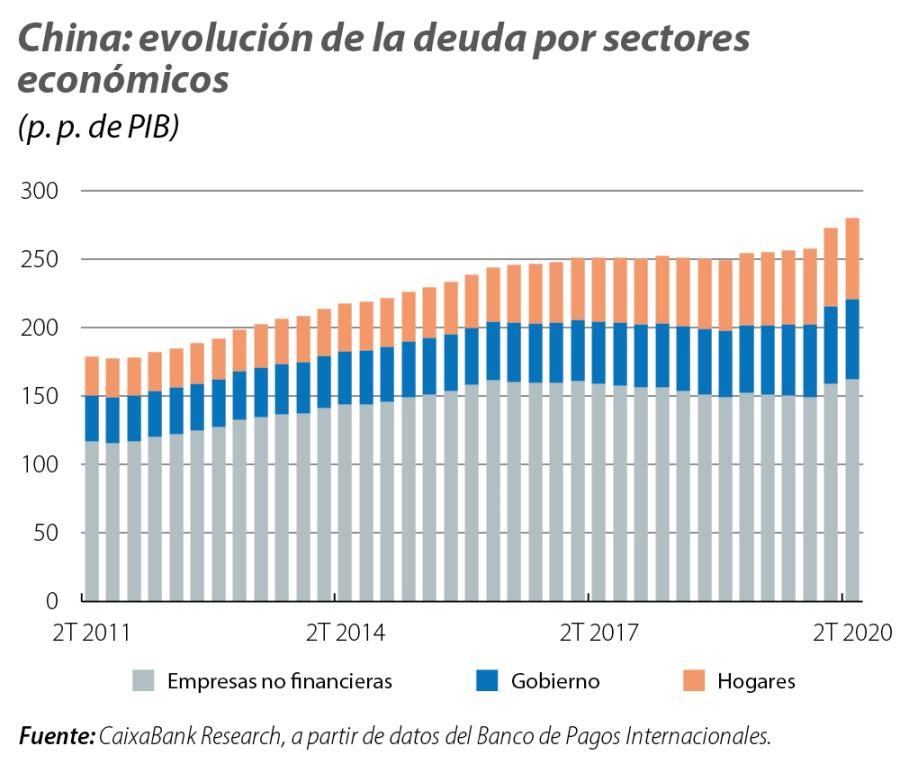

China aspira a ser un jugador de primer orden en los mercados financieros globales, pero los estándares de supervisión del sector financiero chino siguen por debajo de los de las economías avanzadas. La deuda china (empresas no financieras más hogares más Gobierno) alcanzó el 280% del PIB en junio de 2020 y se asemeja más al 301% de las economías avanzadas (EE. UU., 286% y eurozona, 283%) que al 210% de las economías emergentes (el otro gran emergente, la India, 140%).

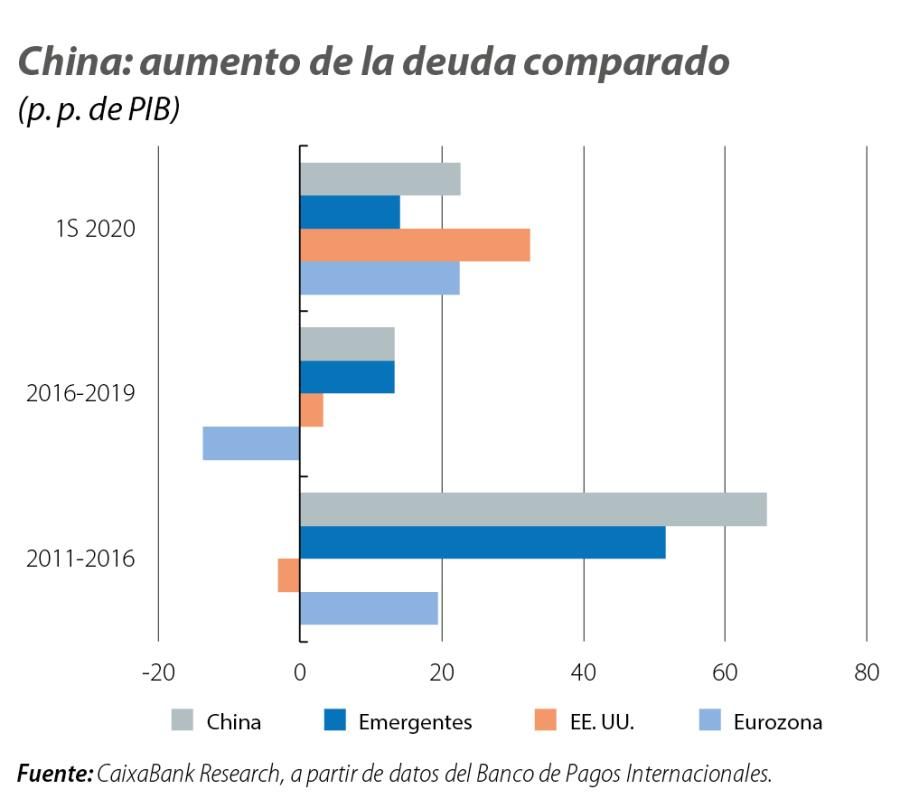

Hay que decir, empero, que China ha hecho progresos en la contención de su deuda. Si bien en los años siguientes a la Gran Recesión, de finales de 2011 a marzo de 2016, el endeudamiento subió 65,9 p. p. de PIB (del 178,4% al 244,3% del PIB), desde entonces y hasta finales de 2019 el endeudamiento subió unos más modestos 13,3 p. p. (hasta el 257,6%). Este incremento fue similar al del conjunto de los emergentes y superior al de las economías avanzadas (EE. UU., 3 p. p. y eurozona, –27 p. p.), pero con un mayor crecimiento económico (el PIB de China creció un 21,1% en el trienio 2017-2019, por encima del 7,7% de EE. UU. y el 5,8% de la eurozona). Asimismo, en la emergencia de la pandemia el repunte de la deuda en China fue de poco más de 20 p. p., una cifra similar a la de la eurozona y menor que los más de 30 p. p. de EE. UU. y los 28 p. p. del conjunto de las economías emergentes.

Pero más allá del monto total de la deuda china, preocupa su composición. De los 280 p. p. de PIB, 162 son deuda de las compañías no financieras, de las que más de la mitad son conglomerados estatales. En este aspecto, preocupa que se hayan generado bolsas de financiación irregular. Además, gran parte del ahorro de la economía se canaliza en inversiones de las mencionadas SOE (state-owned enterprises), que acostumbran a tener una baja rentabilidad del capital y que eventualmente podrían limitar la capacidad de hacer frente al servicio de sus deudas, como demuestra el caso de la carbonera Yongcheng. El problema se agranda por la falta de una supervisión independiente y el shadow banking, donde los gobiernos locales generaban un importante aumento de deudas de baja calidad.

La necesidad de hacer limpieza era obligada y a finales de 2020 el entorno empezó a ser favorable para retomar el proceso. China había recuperado los niveles de PIB prepandemia ya en el 2T 2020 y siguió creciendo en el 3T y 4T. Y la guerra comercial con EE. UU. hizo que muchas de las empresas chinas a las que se les negó cotizar en la bolsa estadounidense retornasen a la bolsa de Hong Kong, realzando la liquidez y la importancia de este mercado de valores, con el subsiguiente influjo de capitales. Asimismo, a finales de septiembre, se decidió que los bonos chinos fueran admitidos en el influyente índice FTSE Russell (aunque su inclusión de facto no está prevista hasta otoño de 2021) y considerados una inversión solvente. En este contexto, la voluntad de las autoridades chinas de limpiar y velar por una mayor solidez financiera, ya sin el miedo a una recesión por la pandemia, no hace más que responder a la cauta confianza que los mercados internacionales y los agentes que los regulan han depositado en los activos financieros chinos.

Con todo, la vuelta al proceso de saneamiento financiero estuvo precedida por una batalla política. Las tensiones comerciales y el decoupling con EE. UU. están dificultando a China abastecerse de inputs con contenido tecnológico estadounidense, lo que puede comprometer el avance tecnológico de China en la manufactura de chips para sus gigantes tecnológicos (como Huawei) y rememora las amargas memorias del siglo XIX, cuando China se vio superada por la tecnología de las potencias coloniales. Es por estas cuestiones que existe una facción política procrecimiento, encabezada por Jack Ma (el fundador de Alibaba, el Amazon chino) y que quiere priorizar el crecimiento económico por encima de la estabilidad financiera. Quieren ir más deprisa y critican la pesadez de las SOE y el cachazudo sistema bancario. Al otro lado del ring, se encuentra el PBoC, más partidario de atajar los riesgos de estabilidad financiera. A principios del pasado noviembre este conflicto empezó a resolverse: se dio oficialmente prioridad a retomar el saneamiento financiero, se promulgó una ley antimonopolio y se detuvo la ampliación de capital de Ant (el brazo financiero de Alibaba).

El saneamiento financiero de China implica mejorar la calidad de su deuda, y de su sistema financiero, y conseguir un crecimiento más equilibrado, con un mayor énfasis en el consumo privado y las exportaciones de alto valor añadido, tal como se estipulaba en el XIX Congreso del Partido Comunista Chino de octubre. La decisión de las autoridades chinas ha sido bien recibida por los mercados (inicialmente los impagos generaron ciertas turbulencias y contagio a otras cotizaciones, pero el movimiento no tuvo continuidad) y la incipiente mejora de la calidad de la deuda en enero de 2021 lo atestigua. En concreto, en los primeros compases del año se ha observado una relajación en las primas de riesgo sobre los bonos corporativos y un aumento de las emisiones, aunque con el Nuevo Año Lunar en febrero hay que interpretar los últimos datos con cautela.

El proceso de saneamiento busca atenuar los riesgos de inestabilidad financiera, pero puede dar lugar a turbulencias financieras a lo largo del camino. En primer lugar, la limpieza no ha terminado y es de esperar que haya más impagos en 2021. De hecho, con la recuperación económica bien asentada, cabe esperar un endurecimiento gradual de los tipos de interés de referencia y del conjunto de las condiciones financieras por parte de las autoridades. Asimismo, la crítica de la facción procrecimiento tiene su razón de ser, pues la principal fuente de las deudas de mala calidad está precisamente en ese sector del Estado que quiere hacer limpieza, ya sea por sus SOE, el shadow banking estimulado por los gobiernos locales o su opacidad frente a la supervisión independiente. Y es que existe un riesgo de que la operación limpieza derive en un mayor control estatal de empresas como Alibaba, JD.com o Huawei, que podría traer menores rendimientos del capital, menor supervisión independiente y mayores problemas de deuda. En tercer lugar, la lógica de las autoridades chinas no es la de las autoridades monetarias de las economías avanzadas, como la Fed o el BCE, que, sin que esté escrito, aseguran el buen funcionamiento de los mercados financieros. El PBoC también buscará la estabilidad de la economía y los mercados, pero su experiencia y prioridades no son las mismas que las de la Fed, y puede haber cierta discrecionalidad y menor previsibilidad en sus decisiones. Por último, si el reciente repunte de la rentabilidad del treasury estadounidense va a más, el atractivo relativo de los activos chinos puede disminuir y endurecer más de lo deseado las condiciones financieras.