En los mercados financieros se mueven dinero, títulos y... sentimientos

«Los mercados alcistas nacen del pesimismo, crecen en el escepticismo, maduran en el optimismo y mueren en la euforia.» J. Templeton

«Los mercados alcistas nacen del pesimismo, crecen en el escepticismo, maduran en el optimismo y mueren en la euforia.» La frase pertenece a Sir John Templeton, afamado inversor que inició su carrera en Wall Street en 1937 y llegó a crear algunos de los más exitosos fondos de inversión internacionales del mundo. En particular, las participaciones Clase A del fondo Templeton Growth registraron una rentabilidad anualizada del 14,5%1 entre 1954 y 1992, frente al 10,7% obtenido por el S&P 500 con dividendos brutos.

Obviamente, las palabras de alguien con este registro no podían caer en el olvido. Es fácil darse cuenta de que Templeton establece una relación entre el ciclo bursátil (auge/caída) y los sentimientos de la comunidad inversora (pesimismo/euforia) en la que estos, frecuentemente, traicionan el buen hacer consecuente con el predominio de la razón en la toma de decisiones.

Hoy, cualquier persona o institución interesada en los mercados financieros no puede pasar por alto el estado de ánimo de los inversores. Tanto es así que se han desarrollado herramientas para tratar de aproximar y cuantificar su pesimismo, miedo, euforia o, en definitiva, ese mayor o menor apetito por el riesgo. A grandes rasgos, estas herramientas nos dan índices del «sentimiento inversor», que se pueden agrupar en tres categorías: encuestas, indicadores basados en parámetros agregados del mercado y aquellos que siguen a inversores institucionales y particulares concretos.

- 1. En esos 38 años, solo en ocho anotó un resultado negativo, siendo la media en estos casos del –9,1%, mientras que en los restantes 30 años el resultado positivo ofreció una media del 22,6%.

La manera más directa de medir el sentimiento de los inversores pasa por encuestas en las que se les pregunta su opinión sobre la dirección del mercado (alcista, bajista o neutral, habitualmente).2 Es importante destacar que esa opinión puede estar respaldada o no con dinero, es decir, tiene un valor relativo porque es más fácil opinar que actuar de manera consecuente con el dinero.

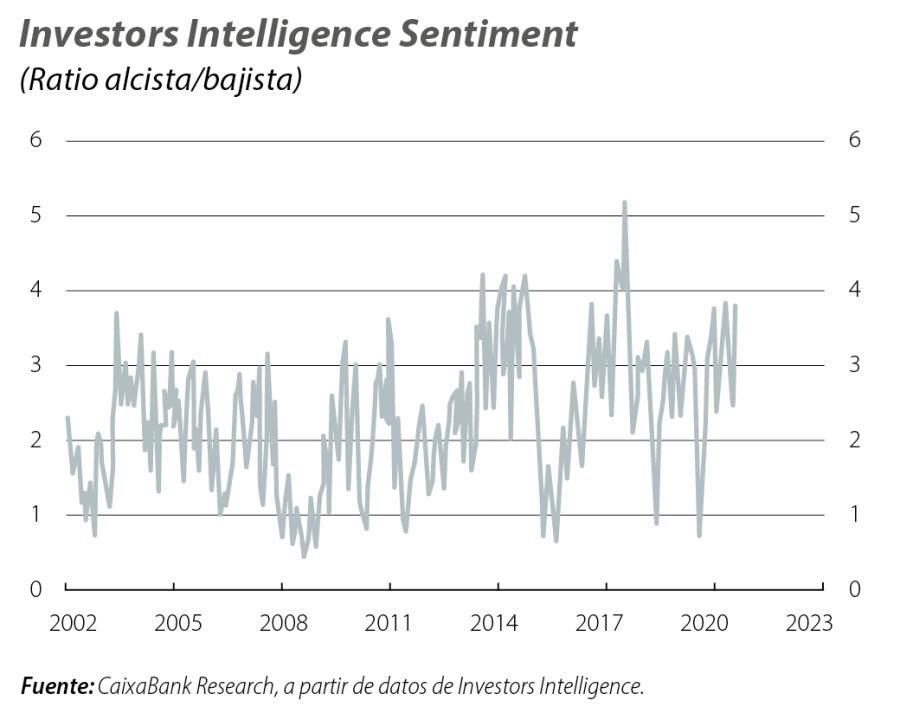

Algunas de las encuestas más conocidas son la de Investors Intelligence o la de la American Association of Individual Investors (AAII), ambas realizadas en EE. UU. En Europa tenemos el State Street Investor Confidence Index (ICI), a partir de la estructura de asignación de activos del inversor institucional. ¿Cómo se utilizan? Lo más común es seguir la evolución de los valores absolutos y, sobre todo, la brecha entre inversores con una visión alcista (bulls) y bajista (bears), bien como diferencial entre ambos o como ratio (bull/bear). Por ejemplo, en el primer gráfico se presenta la ratio entre alcistas y bajistas de Investors Intelligence, que nos muestra que el optimismo es elevado, pero no se sitúa en niveles extremos.

- 2. En la jerga de los mercados financieros, bulls (alcistas) o bears (bajistas).

Otra manera de medir el sentimiento inversor consiste en inferirlo del comportamiento de los mercados. En concreto, se pueden construir indicadores compuestos a partir de diferentes parámetros del mercado y, por tanto, de la oferta y la demanda reales que están detrás. Algunos de los principales bancos de inversión y medios financieros especializados lo hacen así. Entre los primeros podemos citar, a modo de ejemplo, el Global Equity Sentiment Indicator de JP Morgan (véase el segundo gráfico) o el Investor Sentiment survey de UBS. En cuanto a los segundos, cabe mencionar el Fear & Greed Index de CNN Money o los que publica semanalmente Barron’s en su Market Lab. Por citar algunos de los parámetros que utilizan, es común que consideren alguna medida de la volatilidad de los precios (por ejemplo, el VIX), el número de acciones cotizadas que alcanza máximos de 52 semanas comparado con las que alcanzan mínimos en el mismo periodo, el volumen negociado al alza frente al negociado a la baja, primas de riesgo entre bonos corporativos de alta calidad y de baja calidad, porcentaje de liquidez en las carteras de los inversores institucionales, volumen negociado en opciones call comparado con el de las opciones put, etc.

Por último, un tercer grupo de indicadores de sentimiento se centra en ver quién compra y quién vende y cuáles son los volúmenes que están moviendo. En este caso, se puede discriminar entre el comportamiento de los inversores institucionales y el de los particulares. El seguimiento de los volúmenes de inversión de los inversores institucionales y particulares y cómo se mueven en términos relativos entre ellos nos da una información valiosísima sobre la sostenibilidad de las tendencias de fondo del mercado, pues son los primeros los que tienen más capacidad de análisis y de anticipación y los que mueven un volumen mucho más elevado, en tanto que los segundos carecen de esas fortalezas y suelen incrementar su presencia en el mercado cuando la tendencia alcista ya es muy madura.

De hecho, hay numerosas evidencias que muestran que los inversores particulares suelen tomar posiciones cuando las tendencias están cerca de agotarse. Por ejemplo, los datos muestran cómo, unos meses antes de que se alcance un máximo en los índices bursátiles, el inversor particular suele aumentar considerablemente sus inversiones y, a la inversa, poco antes de que se alcance un mínimo, se producen fuertes ventas.

En cuanto a la participación directa de los inversores minoristas en el mercado, se ha intensificado desde hace casi dos años (en EE. UU. ha subido 10 p. p. hasta suponer el 23% del volumen total negociado), pero no solo en la compra directa de acciones sino también adquiriendo opciones financieras. Además, las redes sociales y la aparición de plataformas de trading que también actúan como redes sociales pueden haber acentuado el comportamiento gregario de los inversores minoristas.

Los indicadores nos ayudan a identificar dos situaciones extremas. La primera sería una situación de euforia muy alta, caracterizada por un sentimiento exageradamente positivo, marcado por la convicción de que el mercado va a subir mucho más y con un elevado apetito por el riesgo entre los inversores. Aunque parezca propicia a seguir alimentando el alza de las cotizaciones, en la práctica esta situación suele darse en la fase final de un mercado alcista (bull market). En el lado contrario estaría una situación de pesimismo excesivo, en la cual el sentimiento es tremendamente negativo, no se ve el fondo del mercado y el apetito por el riesgo es nulo (se huye del mercado vendiendo a cualquier precio). Estaríamos ante una situación típica del final de un mercado bajista (bear market).

Dicho lo anterior, hay que hacer algunas aclaraciones. En primer lugar, estos extremos de sentimiento no son tan frecuentes y durante buena parte del tiempo los distintos indicadores que hemos ido comentando se mueven en un rango intermedio. En segundo lugar, el contraste histórico señala que son más eficaces las señales de «pesimismo excesivo» que las de «euforia muy alta» o, dicho de otro modo, es más fácil que el mercado siga subiendo un tiempo imprevisible en situación de euforia muy alta que prolongue la caída cuando la lectura de pesimismo es extrema. Por último, no es aconsejable tomar la temperatura de los mercados únicamente con los distintos indicadores comentados, siendo recomendable completar el análisis con otros elementos procedentes del ámbito macro, el puramente de mercado (valoraciones o prima de riesgo bursátil) y, por supuesto, el estrictamente empresarial (perspectivas de ingresos, beneficios, etc.).

Aunque, como es obvio, los distintos indicadores ni son ni tienen por qué ser coincidentes, sí podemos afirmar que están evolucionando, en términos generales, desde una situación con un sentimiento alcista demasiado elevado y, por tanto, preocupante, hacia otra en la que persiste el optimismo, pero se está moderando. A priori, este comportamiento es positivo en la medida en que aleja el riesgo de incurrir en excesos en unos mercados de valores caracterizados por unas valoraciones bastante exigentes en algunos ámbitos y en un contexto macro con perspectivas positivas, pero no exento de unos niveles de incertidumbre relativamente altos.