Crédito a la vivienda en Portugal: entre la pandemia, la regulación y la subida de tipos

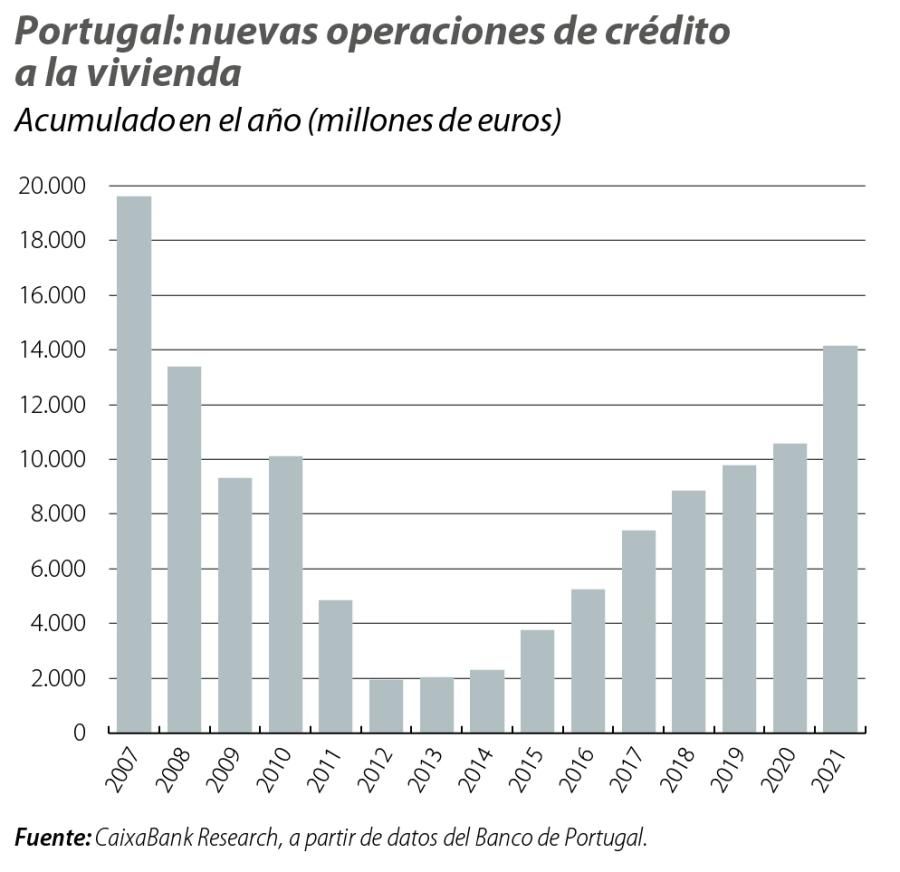

Las nuevas operaciones de crédito a la vivienda en Portugal han evolucionado de forma muy dinámica en estos últimos dos años, marcados por la pandemia de la COVID-19. Concretamente, tras registrar un incremento del 8,1% en 2020, crecieron un 34% en 2021, terminando el año casi un 45% por encima del nivel de 2019. ¿Qué explica este dinamismo del crédito a la vivienda y cómo se espera que evolucione en el futuro próximo?

Este dinamismo del crédito ha sido parejo al positivo comportamiento del mercado inmobiliario residencial, tanto en lo que se refiere a los precios como a las compraventas, que en 2021 crecieron un 9,4% y un 20,5%, respectivamente, alcanzando el valor más elevado de la serie histórica. Así, el precio medio de adquisición superó los 179.000 euros a finales de año, el nivel más alto desde que existen datos (2009), lo que ayuda a explicar el crecimiento de las nuevas operaciones de crédito a la vivienda. Sin embargo, la compra de vivienda a través de crédito ha representado solamente cerca del 50% del importe total de las compraventas en 2021.

El contexto ha sido especialmente favorable a la adquisición de vivienda por diversos factores. En primer lugar, unos tipos de interés bajos y la elevada acumulación de ahorro durante la pandemia han beneficiado la demanda de vivienda con fines residenciales y también como inversión.1 De hecho, el tipo de interés de las nuevas operaciones de crédito pasó del 1,10% a finales de 2019 al 0,83% a finales de 2021. Al mismo tiempo, la pandemia ha provocado cambios considerables en el mercado laboral, como resultado del teletrabajo y de las expectativas de que se mantenga, en una modalidad híbrida, en la pospandemia. Esta posibilidad favoreció que las familias pasaran a darle más valor a la habitabilidad y buscaran viviendas con más espacio exterior o destinado al trabajo en remoto.

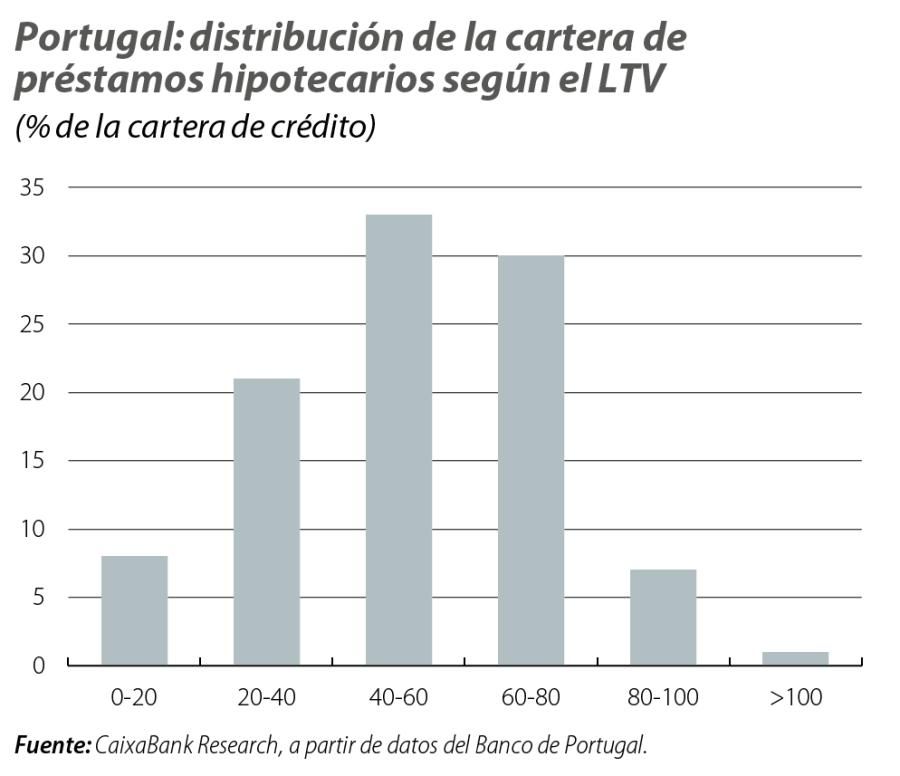

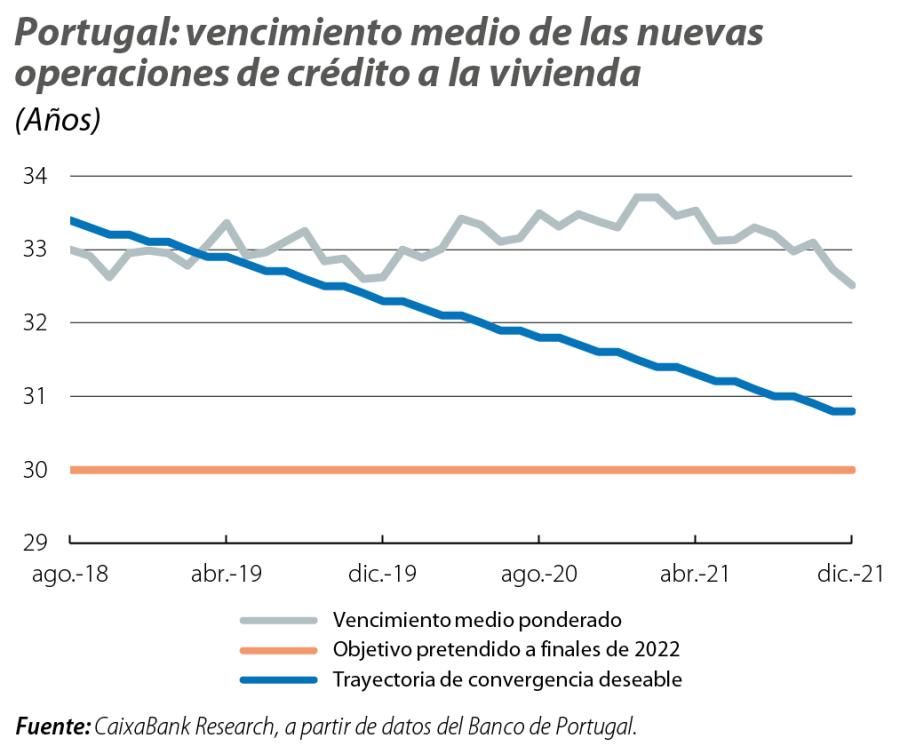

Ante un crecimiento tan significativo del mercado inmobiliario, en un contexto en el que se prevén aumentos de los tipos de interés en la eurozona, y ante los desafíos que afrontan las familias como consecuencia del fuerte aumento de la inflación a raíz de la guerra de Ucrania, renacen los recelos sobre los impactos que puedan producirse en el sistema financiero portugués. En este sentido, ya en 2018, el Banco de Portugal (BdP) había previsto un conjunto de medidas macroprudenciales que tenían por objetivo evitar la acumulación de riesgo excesivo en el balance de los bancos y garantizar que las familias obtenían financiación sostenible para minimizar el riesgo de impago. Entre estas medidas2 destacan las siguientes: (i) la exigencia de que la ratio loan-to-value (LTV), o porcentaje del valor de la casa que se financia con préstamos, fuese igual o inferior al 90% en el caso de la vivienda propia y permanente; (ii) la fijación de un límite para la ratio debt service-to-income (DSTI)3 igual o inferior al 50%, y (iii) la delimitación del plazo de amortización del préstamo, con el objetivo de reducir el plazo de amortización medio hasta los 30 años para finales de 2022. Más recientemente, y ante la evidencia de la no convergencia de los plazos de amortización hasta el objetivo previsto, el banco central ha recomendado vincular los plazos de amortización de los préstamos a la edad del prestatario.4 Concretamente, los plazos de amortización máximos para prestatarios con una edad hasta 30 años se fijan en los 40 años, y se reducen a 37 años para las personas entre los 30 y los 35 años de edad. El plazo cae hasta los 35 años para las personas con más de 35 años de edad.

- 1. Estimamos que, en el primer año de pandemia, los ahorros que se acumularon debido a la imposibilidad de consumir ciertos bienes o servicios, o por motivos de precaución, se acercaron a los 8.000 millones de euros (casi el 4% del PIB de 2019), y en 2021 estos representaron 5.600 millones (el 2,6% del PIB).

- 2. Para más información, visítese el sitio web del Banco de Portugal: https://www.bportugal.pt/page/limites-ao-racio-ltv-ao-dsti-e-maturidade.

- 3. Representa la proporción de la renta mensual (neta de impuestos y aportaciones a la Seguridad Social) que se destina al pago de todas las cuotas mensuales de todos los préstamos detentados por el prestatario, y también se debe considerar el impacto de un aumento de los tipos de interés y la reducción de la renta en caso de que la edad al finalizar el contrato sea superior a los 70 años.

- 4. Véase el comunicado del Banco de Portugal, en https://www.bportugal.pt/comunicado/comunicado-do-banco-de-portugal-sobre-implementacao-da-recomendacao-macroprudencial-em-2-0.

Veamos la situación de estos indicadores en la actualidad. En lo que respecta a la ratio LTV, en 2021, la gran mayoría de los nuevos contratos respetó la recomendación del BdP, y cerca de la mitad de los contratos registró un LTV inferior al 80%. En cuanto a la cartera de préstamos, el 92% tenía una ratio igual o inferior al 80%, y un 62% tenía una LTV menor o igual al 60%. Del mismo modo, cerca del 94% de los nuevos contratos de crédito a la vivienda registraron un DSTI igual o inferior al 50%.5

Por otro lado, el plazo de amortización medio de los nuevos contratos de crédito a la vivienda a finales de 2021 era de 32,5 años, todavía por encima del escenario que plantea una convergencia hasta los 30 años a finales de 2022.5 Esta situación llevó a la recomendación del BdP ya mencionada. De hecho, la gran mayoría de los nuevos contratos de crédito a la vivienda tienen un plazo de amortización medio de entre 30 y 40 años (representaban el 63% de los nuevos préstamos a finales de 2021) y casi la mitad lo tienen entre 35 y 40 años. Estos valores contrastan con unos plazos de amortización medios mucho más bajos en otros países europeos como España o Francia (23 y 21,1 años, respectivamente, en 2020).5 De hecho, plazos de amortización tan largos implican que en muchos casos se puede exceder la edad activa de las personas (en un 63% del total de la cartera de crédito a la vivienda, la edad de los prestatarios al finalizar el contrato será superior a los 70 años; más concretamente, para cerca del 25% de la cartera, la edad de los prestatarios al finalizar los contratos será de 75 o 76 años si no se produjeran amortizaciones anticipadas).5

Si ponderamos todos estos factores, creemos que la dinámica de las nuevas operaciones de crédito a la vivienda tenderá a ralentizarse, lo que posibilitará una tendencia de desapalancamiento, en un contexto con unos niveles de endeudamiento de las familias todavía elevados. Además, hay que tener en cuenta el impacto en la demanda de un clima de mayor incertidumbre y menor confianza de las familias,6 ya sea por los recelos relacionados con el efecto que el conflicto Rusia-Ucrania pueda tener en su situación laboral, como por la incertidumbre en cuanto al impacto indirecto que tendrá en el precio de los bienes, especialmente alimentarios y energéticos. En este sentido, es posible que los ahorros acumulados durante la pandemia se utilicen para contrarrestar el aumento de los precios y que las decisiones de inversiones más duraderas, como la compra de una vivienda, se aplacen. Asimismo, la recomendación del BdP, implementada desde principios de abril, deberá contribuir a una mayor prudencia en el acceso al crédito a la vivienda, lo que se añade a los efectos que las perspectivas de aumento de los tipos de interés pueda tener en las decisiones de compra de vivienda.7

- 6. La confianza de los consumidores cayó de forma significativa en marzo hasta niveles próximos a los verificados al principio de la pandemia, y destacan especialmente las perspectivas en cuanto a la evolución futura de los precios.

- 7. Por ejemplo, para un préstamo de 120.000 euros a 35 años, un aumento de los tipos de interés de cerca de 1 p. p. contribuiría a un aumento de cerca de 60 euros de la cuota mensual. Este hecho es especialmente relevante si consideramos que cerca del 20% de los gastos mensuales de las familias están relacionados con la vivienda (donde se incluyen también los gastos de agua, luz, gas y otros combustibles).