Semana del 11 al 15 de diciembre de 2023

- Débil inicio del 4T en España para las ventas de las grandes empresas

- El BCE revisa a la baja sus previsiones de crecimiento e inflación

- Ahora sí, la Fed anuncia el fin de las subidas de tipos

- Spanish EconomyDébil inicio del 4T en España para las ventas de las grandes empresas

Así, las ventas interiores de las grandes empresas, en términos reales y ajustadas de estacionalidad y efecto calendario, cayeron un 0,2% intermensual en octubre, lo que sitúa su avance interanual en el 0,7%, tras el 1,2% del mes previo. Por sectores, el crecimiento de los bienes de consumo e inversión (0,1% y 1,7% intermensual, respectivamente) se vio más que compensado por el retroceso sufrido por los bienes intermedios (–0,7%).

Descenso generalizado de la inflación en España en noviembre. El INE confirma los datos publicados a principios de este mes tanto para la inflación general (3,2% interanual vs. 3,5% octubre) como para la inflación subyacente (4,5% vs. 5,2%). La moderación de la inflación general vino dada, principalmente, por el freno en el precio de los alimentos elaborados, cuya inflación bajó 1,5 p. p., hasta el 8,6% interanual. Los bajos precios del crudo permitieron una intensificación de las caídas en el precio de los carburantes (–5,9% interanual vs. –3,5% en octubre), que también contribuyeron a la bajada de la inflación. Por su parte, la inflación núcleo (la que excluye energía y alimentos) descendió 0,4 p. p. respecto a octubre (3,4% interanual), caída que se explica por la moderación tanto de la inflación de los bienes industriales (2,2% vs. 2,7% en octubre) como de los servicios (4,0% vs. 4,3% en octubre) (véase la Nota Breve).

Last actualization: 11 April 2025 - 11:00Prosigue la moderación de la actividad en el mercado inmobiliario español. Así, en octubre se realizaron 45.903 compraventas de vivienda, un 11,1% menos que el mismo mes del año anterior. Por segmentos, las compraventas de vivienda nueva en noviembre avanzaron un tímido 0,8% interanual, pero las de segunda mano retrocedieron un 13,5%. Tras este dato, las compraventas de vivienda, acumuladas de enero a octubre, retroceden un 8,7% con respecto al mismo periodo de 2022, pero aún se mantienen un 16,6% por encima del mismo periodo de 2019.

Last actualization: 24 January 2025 - 13:00Aumento del techo de gasto para 2024 en España. El Gobierno ha presentado un techo de gasto (excluidos los fondos europeos) de 189.215 millones de euros para 2024, lo que representa un aumento del 9,3% respecto a 2023, aunque hay que tener en cuenta que el techo de 2023 no incluía las medidas extraordinarias de gasto derivadas de Ucrania. Si se incluyen los fondos europeos, el techo se ampliaría hasta los 199.120 millones de euros. El Gobierno confirmó que el objetivo de déficit para 2024 es del 3,0% del PIB repartido de la siguiente manera: déficit del 2,7% para la Administración central, del 0,2% para la Seguridad Social, del 0,1% para las comunidades autónomas y equilibrio presupuestario para las Corporaciones locales. También se anunciaron los objetivos de déficit 2025-2026: 2,7% y 2,5% del PIB, respectivamente. Finalmente, en cuanto a la deuda pública, estiman que se reduzca del 108,1% del PIB en 2023 hasta el 106,3% en 2024, el 105,4% en 2025 y el 104,4% en 2026.

- International economyEl BCE revisa a la baja sus previsiones de crecimiento e inflación

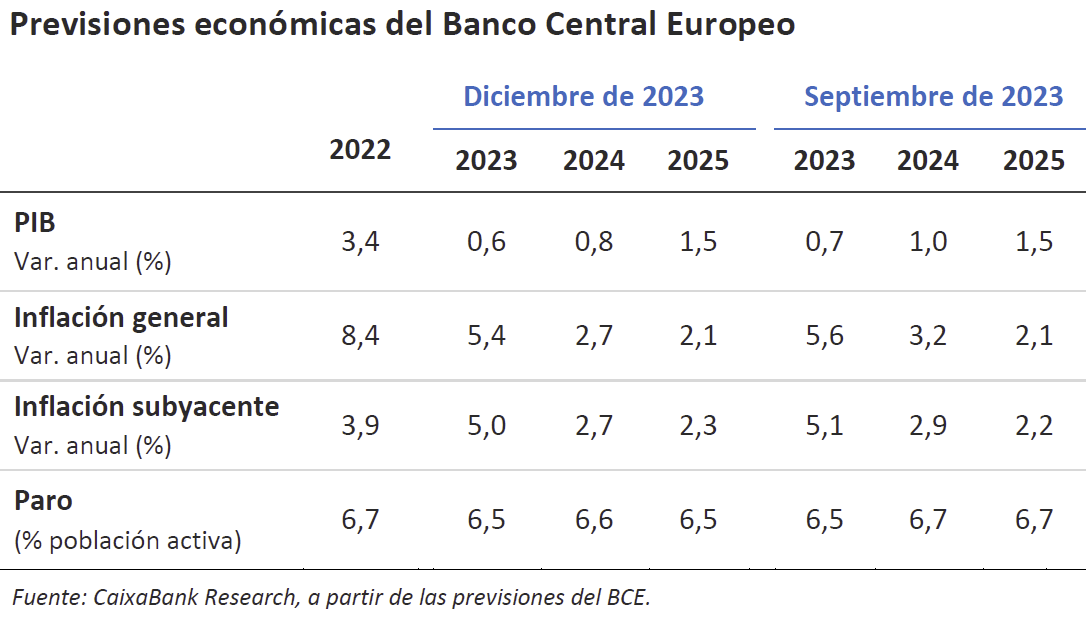

En su edición de diciembre, la autoridad monetaria reconoce que la actividad se ha debilitado bastante en el 2S 2023, debido al impacto de unas condiciones financieras bastante restrictivas, de un deterioro de la confianza y de una pérdida de competitividad. El BCE reconoce que los indicadores apuntan a un 4T bastante débil: de hecho, el PMI de la eurozona volvió a caer en diciembre (47,0 vs. 47,6), y cierra un 4T en niveles compatibles con una nueva caída de la actividad (por debajo de 50), lo que contrasta con el escenario central del BCE, en el que no se contemplan más caídas intertrimestrales del PIB en el horizonte de previsión y, además, apuesta por una reactivación del crecimiento ya desde comienzos del próximo año. A pesar de ello, el BCE revisa a la baja el crecimiento estimado para este y el próximo año, al tiempo que también recorta la inflación prevista en ambos periodos, situando el cumplimiento de su objetivo del 2,0% hacia la segunda mitad de 2025 (véase la tabla). Por otro lado, la coalición de Gobierno en Alemania ha llegado a un acuerdo para cerrar un nuevo borrador para los presupuestos de 2024, que incluye una serie de recortes de gastos para poder cubrir el agujero de 17.000 millones de euros que se abría en el presupuesto inicial para 2024. Este desequilibrio se producía dado que el Tribunal Constitucional alemán declaró inconstitucional la reasignación de 60.000 millones de euros dotados inicialmente hasta 2027 para paliar las consecuencias de la pandemia, al tiempo que señalaba que debía reactivarse ya la cláusula de freno de deuda, inactiva desde 2020.

La inflación de EE. UU. avanza, aunque lentamente, hacia el 2%. En noviembre, la inflación general cayó 0,1 p. p., hasta el 3,1%, prolongando la senda desinflacionista de la economía estadounidense. Por su parte, la inflación núcleo, aquella que excluye la energía y los alimentos, se mantuvo estable sin cambios en el 4,0%. Por componentes, y en términos intermensuales desestacionalizados, los precios del alquiler (shelter, con un peso de más del 40% de la cesta núcleo) avanzaron un 0,4% (+0,3% en octubre), lo que explica, en gran medida, el comportamiento de la inflación núcleo. La energía, por su parte, volvió a caer (–2,3%) gracias, sobre todo, al descenso del precio de la gasolina (–6,0%), mientras que los precios de los alimentos crecieron con menos fuerza (0,2% vs. 0,3%). Por su parte, las ventas minoristas sorprendieron en noviembre al crecer un 0,3% intermensual (–0,2% en el mes anterior), lo que alimenta las esperanzas de que el consumo privado vuelva a ser unos de los pilares del crecimiento económico de EE. UU. en el 4T.

La economía china acelera ligeramente en noviembre. Los últimos datos de actividad económica se comportaron mejor de lo esperado por el consenso de analistas. Por un lado, la producción industrial aceleró del 4,6% al 6,6% interanual, gracias a la fortaleza exportadora y al dinamismo del sector manufacturero del país, que está siendo capaz de «escalar posiciones» dentro de las cadenas de oferta global y está ganando cuota de mercado en sectores como la movilidad sostenible. Las ventas minoristas también han repuntado en noviembre (10,1% interanual vs. 7,6% anterior), si bien esta cifra está distorsionada por efectos base, dado que en noviembre de 2022 todavía seguía activa la política de COVID cero en China. Por su parte, el crecimiento de la inversión se mantuvo estable en el 2,9% interanual, detectándose, además, ciertas señales de estabilización en el sector inmobiliario. Por último, en la Conferencia Central de Trabajo Económico, que se celebra a cada final de año, las autoridades chinas han señalado que podrían avecinarse más medidas de apoyo fiscal y monetario en los próximos meses: el Banco de China acaba de inyectar casi 112.000 millones de dólares a la economía.

La economía de Japón da señales de fortaleza en el tramo final del año. La encuesta Tankan para el 4T muestra que las condiciones económicas han mejorado tanto en el sector manufacturero como en el no manufacturero. Para las grandes empresas manufactureras, la encuesta salió en +12 puntos (3 puntos más que la encuesta de septiembre), por encima del consenso de los analistas. Esta mejora se observó en la mayoría de los sectores, donde destacaron los metales, el sector de la automoción y la maquinaria. Por su parte, la producción industrial aumentó por segundo mes consecutivo en octubre, un 1,0% en términos intermensuales (vs. +0,5% anterior), mientras el crecimiento de las exportaciones se desaceleró hasta el 0,8% (vs. +4,4% anterior).

- Financial marketsAhora sí, la Fed anuncia el fin de las subidas de tipos

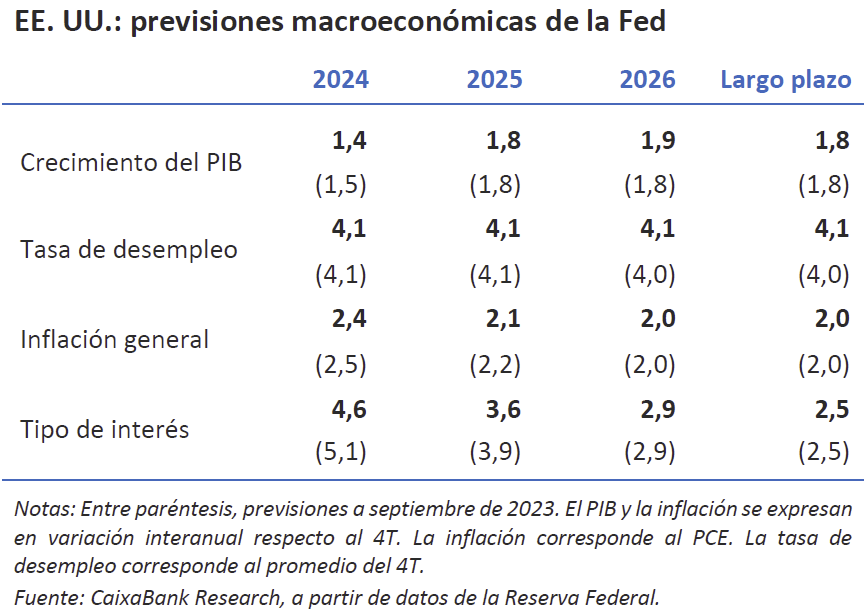

En su última reunión del año, la Reserva Federal mantuvo los tipos de interés en el intervalo 5,25%-5,50% y anunció que es poco probable que se aprueban nuevas subidas en las próximas reuniones. De hecho, en la actualización del dot plot ningún miembro del FOMC contempla más subidas en los tipos de interés y el votante mediano anticipa un total de tres recortes de 25 p. b. en 2024 que dejarían los tipos oficiales en el rango 4,50%-4,75% a finales del año próximo. Powell explicó que este tono más dovish no se debe a que se esté anticipando un brusco enfriamiento de la actividad, sino a una normalización de la política monetaria gracias a una inflación que está convergiendo, lentamente, al 2% (véase la noticia de Internacional). De hecho, la actualización del cuadro macroeconómico de la Fed muestra para 2023 una notable revisión al alza del crecimiento económico (del 2,1% al 2,6%) y, a la baja, de la inflación (del 3,3% al 2,8%), mientras que para 2024 las proyecciones fueron revisadas muy ligeramente. Con todo, el presidente Powell incidió en que la política monetaria todavía debería mantenerse restrictiva para asegurar un sostenido retorno de la inflación al objetivo del 2% (véase la Nota Breve).

El BCE no pivota. Frente a unos datos de inflación sostenidamente a la baja en los últimos meses y unas expectativas de recortes de tipos por parte de los mercados bastante agresivas, el BCE no quiso bajar la guardia en su lucha contra la inflación en su reunión del 14 de diciembre. Mantuvo los tipos de interés en su pico (depo al 4,00% y refi al 4,50%) y reiteró la visión de una política monetaria restrictiva durante un periodo suficientemente largo. En concreto, aunque el BCE rebajó sus proyecciones de inflación para 2024 (del 3,2% al 2,7%) y prevé alcanzar el objetivo del 2% en 2025 en un contexto de crecimiento débil (PIB previsto del 0,8% en 2024), Lagarde fue tajante al decir que no hubo ningún tipo de discusión sobre posibles recortes de tipos y recordó que la política monetaria que asumen sus proyecciones de inflación es claramente más restrictiva que la cotizada por los mercados: sus escenarios incorporan datos hasta el 23 de noviembre, cuando los mercados cotizaban recortes de 75 p. b. en el conjunto de 2024 (vs. 125 p. b. en la semana previa a su reunión). Asimismo, el BCE apuntó a un indicador que ha mejorado mucho menos y les preocupa más: la inflación doméstica, cuya evolución es más incierta y sensible a las dinámicas de salarios y márgenes empresariales. Por último, el BCE anunció su estrategia para concluir las reinversiones del PEPP a finales de 2024 (reinversiones totales en el 1S 2024, parciales en el 2S 2024 y cero a partir de 2025), en una decisión que Lagarde calificó de «normalización del balance» y totalmente independiente de la política de tipos (véase la Nota Breve).

Un tono más dovish de lo esperado de la Fed marca el comportamiento de los mercados. En una semana repleta de reuniones de bancos centrales, una Fed que sorprendió por su sesgo dovish planteando abiertamente la posibilidad de varias bajadas de tipos en 2024 (desatando el apetito inversor por el riesgo por todos los rincones del mercado) contrastó con la posición del BCE y el BoE en este sentido. Así, los futuros del mercado monetario han fluctuado intensamente en la semana, aunque nunca han dejado de descontar (con diferente convicción eso sí) el primer recorte de tipos en EE. UU. en marzo. En la eurozona, por su parte, el BCE se ha mantenido más contenido que la Fed, incluso a pesar de que el dato de inflación de noviembre había sido más alentador que en EE. UU., dejando las expectativas inversoras igualmente contenidas y a los futuros del mercado monetario descontando la primera bajada de tipos en abril. Esta relajación monetaria que el mercado atisba en 2024 ha facilitado la asunción del riesgo de los inversores y ha causado una fuerte caída de tipos soberanos en la semana, especialmente intensa en las referencias a corto y medio plazo, sobre todo, en los treasuries estadounidenses. También la bolsa estadounidense se ha beneficiado de este movimiento inversor, en particular las empresas tecnológicas, muy sensibles a un entorno de menores tipos, así como los bancos, que se deberían beneficiar de una mayor demanda de crédito. Los índices europeos, por su parte, han presentado desempeños mixtos y de poca magnitud en la semana. Por otro lado, las renovadas expectativas de tipos han lastrado con fuerza al dólar, que se deprecia frente a sus principales pares en torno al 2%.

Principales indicadores financieros

14-12-23 8-12-23 Var. semanal Acumulado 2023 Var. interanual Tipos (puntos básicos) Tipos 3 meses Eurozona (Euribor) 3,93 3,95 -2 180 187 EE. UU. (SOFR) 5,38 5,37 +1 79 87 Tipos 12 meses Eurozona (Euribor) 3,72 3,73 -1 43 85 EE. UU. (SOFR) 5,01 5,02 -1 14 24 Tipos 2 años Alemania 2,57 2,69 -12 -19 18 EE. UU. 4,39 4,72 -33 -4 15 Tipos 10 años Alemania 2,12 2,28 -16 -32 4 EE. UU. 3,92 4,23 -31 5 47 España 3,08 3,30 -22 -44 -8 Portugal 2,74 2,95 -21 -69 -33 Prima de riesgo (10 años) España 96 102 -6 -12 -12 Portugal 62 67 -5 -37 -37 Renta variable (porcentaje) S&P 500 4.720 4.604 2,5% 22,9% 21,1% Euro Stoxx 50 4.539 4.523 0,4% 19,7% 18,3% IBEX 35 10.172 10.223 -0,5% 22,3% 23,8% PSI 20 6.506 6.567 -0,9% 13,6% 13,5% MSCI emergentes 993 975 1,8% 3,8% 3,4% Divisas (porcentaje) EUR/USD dólares por euro 1,099 1,076 2,1% 2,7% 3,4% EUR/GBP libras por euro 0,861 0,858 0,4% -2,7% -1,3% USD/CNY yuanes por dólar 7,112 7,170 -0,8% 3,1% 2,0% USD/MXN pesos por dólar 17,192 17,347 -0,9% -11,8% -13,0% Materias Primas (porcentaje) Índice global 98,6 97,9 0,7% -12,6% -13,4% Brent a un mes $/barril 76,6 75,8 1,0% -10,8% -5,7% Gas n. a un mes €/MWh 34,9 38,6 -9,7% -54,3% -74,1% Fuente: CaixaBank Research, a partir de datos de Bloomberg.

PULSO ECONÓMICO es una publicación de CaixaBank Research, que contiene informaciones y opiniones que proceden de fuentes que consideramos fiables. Este documento tiene un propósito meramente informativo, por lo cual CaixaBank no se responsabiliza en ningún caso del uso que se pueda hacer del mismo. Las opiniones y las estimaciones son propias de CaixaBank Research y pueden estar sujetas a cambios sin notificación previa.