Setmana de l'11 al 15 de desembre del 2023

- Dèbil inici del 4T a Espanya per a les vendes de les grans empreses

- El BCE revisa a la baixa les previsions de creixement i inflació

- Ara sí, la Fed anuncia la fi de les pujades de tipus

- Economia espanyolaDèbil inici del 4T a Espanya per a les vendes de les grans empreses

Així, les vendes interiors de les grans empreses, en termes reals i ajustades d’estacionalitat i efecte calendari, van caure un 0,2% intermensual a l’octubre, fet que situa el seu avanç interanual en el 0,7%, després de l’1,2% del mes previ. Per sectors, el creixement dels béns de consum i inversió (0,1% i 1,7% intermensual, respectivament) es va veure més que compensat per la reculada patida pels béns intermedis (–0,7%).

Descens generalitzat de la inflació a Espanya al novembre. L’INE confirma les dades publicades a principis d’aquest mes tant per a la inflació general (3,2% interanual vs. 3,5% d’octubre) com per a la inflació subjacent (4,5% vs. 5,2%). La moderació de la inflació general va venir donada, principalment, pel fre en el preu dels aliments elaborats, la inflació dels quals va baixar 1,5 p. p., fins al 8,6% interanual. Els preus baixos del cru van permetre una intensificació de les caigudes en el preu dels carburants (–5,9% interanual vs. –3,5% a l’octubre), que també van contribuir a la baixada de la inflació. Per la seva banda, la inflació nucli (la que exclou energia i aliments) va baixar 0,4 p. p. respecte a l’octubre (3,4% interanual), una caiguda que s’explica per la moderació tant de la inflació dels béns industrials (2,2% vs. 2,7% a l’octubre) com dels serveis (4,0% vs. 4,3% a l’octubre) (vegeu la Nota Breve).

Última actualització: 11 abril 2025 - 11:00Continua la moderació de l’activitat al mercat immobiliari espanyol. Així, a l’octubre es van fer 45.903 compravendes d’habitatge, un 11,1% menys que el mateix mes de l’any anterior. Per segments, les compravendes d’habitatge nou al novembre van avançar un tímid 0,8% interanual, però les de segona mà van recular el 13,5%. Després d’aquesta dada, les compravendes d’habitatge, acumulades del gener a l’octubre, retrocedeixen un 8,7% respecte al mateix període del 2022, però encara es mantenen un 16,6% per sobre del mateix període del 2019.

Última actualització: 24 gener 2025 - 13:00Augment del sostre de despesa per al 2024 a Espanya. El Govern ha presentat un sostre de despesa (exclosos els fons europeus) de 189.215 milions d’euros per al 2024, cosa que representa un augment del 9,3% respecte al 2023, tot i que cal tenir en compte que el sostre del 2023 no incloïa les mesures extraordinàries de despesa derivades d’Ucraïna. Si s’hi inclouen els fons europeus, el sostre s’ampliaria fins als 199.120 milions d’euros. El Govern va confirmar que l’objectiu de dèficit per al 2024 és del 3,0% del PIB repartit de la manera següent: dèficit del 2,7% per a l’Administració central, del 0,2% per a la Seguretat Social, del 0,1% per a les comunitats autònomes i equilibri pressupostari per a les corporacions locals. També es van anunciar els objectius de dèficit 2025-2026: 2,7% i 2,5% del PIB, respectivament. Finalment, quant al deute públic, estimen que es redueixi del 108,1% del PIB el 2023 fins al 106,3% el 2024, el 105,4% el 2025 i el 104,4% el 2026.

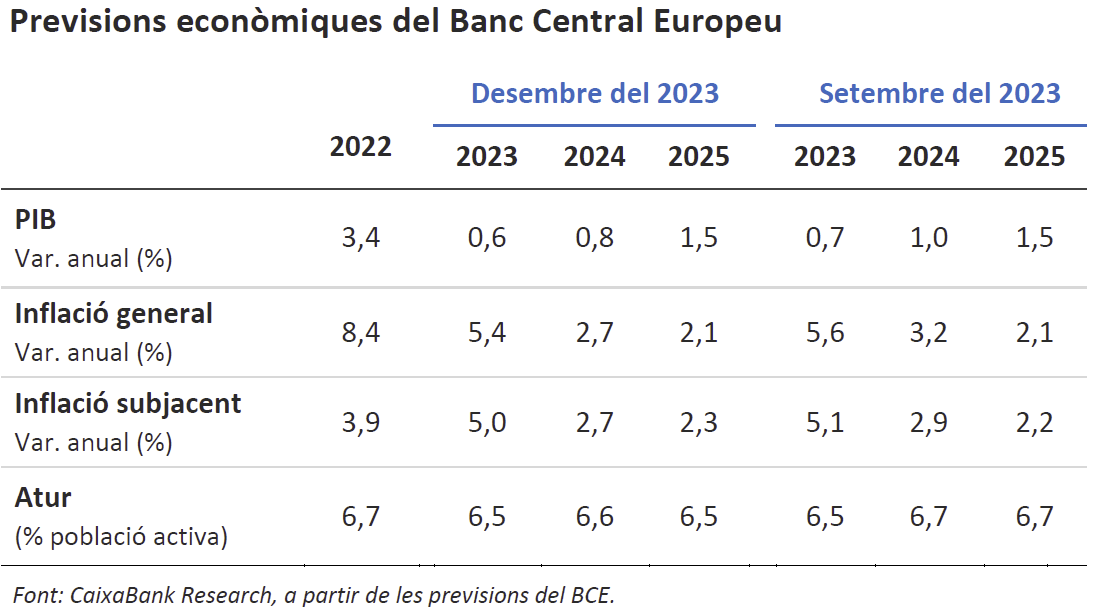

- Economia internacionalEl BCE revisa a la baixa les previsions de creixement i inflació

A l’edició del desembre, l’autoritat monetària reconeix que l’activitat s’ha debilitat força en el 2S 2023, a causa de l’impacte d’unes condicions financeres força restrictives, d’un deteriorament de la confiança i d’una pèrdua de competitivitat. El BCE reconeix que els indicadors apunten a un 4T força feble: de fet, el PMI de la zona de l’euro va tornar a caure al desembre (47,0 vs. 47,6), i tanca un 4T en nivells compatibles amb una nova caiguda de l’activitat (per sota de 50), cosa que contrasta amb l’escenari central del BCE, en què no es contemplen més caigudes intertrimestrals del PIB a l’horitzó de previsió i, a més, aposta per una reactivació del creixement ja des de començaments del proper any. Tot i això, el BCE revisa a la baixa el creixement estimat per a enguany i per al proper any, alhora que també retalla la inflació prevista en tots dos períodes, situant el compliment del seu objectiu del 2,0% cap a la segona meitat del 2025 (vegeu la taula). D’altra banda, la coalició de Govern a Alemanya ha arribat a un acord per tancar un nou esborrany per als pressupostos del 2024, que inclou una sèrie de retallades de despeses per poder cobrir el forat de 17.000 milions d’euros que s’obria al pressupost inicial per al 2024. Aquest desequilibri es produïa atès que el Tribunal Constitucional alemany va declarar inconstitucional la reassignació de 60.000 milions d’euros dotats inicialment fins al 2027 per pal·liar les conseqüències de la pandèmia, alhora que assenyalava que ja s’havia de reactivar la clàusula de fre de deute, inactiva des del 2020.

La inflació dels EUA avança, tot i que lentament, cap al 2%. Al novembre, la inflació general va caure 0,1 p. p., fins al 3,1%, perllongant el camí desinflacionista de l’economia nord-americana. Per part seva, la inflació nucli, aquella que exclou l’energia i els aliments, es va mantenir estable sense canvis en el 4,0%. Per components, i en termes intermensuals desestacionalitzats, els preus del lloguer (shelter, amb un pes de més del 40% de la cistella nucli) van avançar un 0,4% (+0,3% a l’octubre), cosa que explica, en gran mesura, el comportament de la inflació nucli. L’energia, per part seva, va tornar a caure (–2,3%) gràcies, sobretot, al descens del preu de la gasolina (–6,0%), mentre que els preus dels aliments van créixer amb menys força (0 ,2% vs. 0,3%). Per la seva banda, les vendes al detall van sorprendre al novembre en créixer un 0,3% intermensual (–0,2% el mes anterior), fet que alimenta les esperances que el consum privat torni a ser uns dels pilars del creixement econòmic dels EUA en el 4T.

L’economia xinesa accelera lleugerament al novembre. Les darreres dades d’activitat econòmica es van comportar millor del que esperava el consens d’analistes. D’una banda, la producció industrial va accelerar del 4,6% al 6,6% interanual, gràcies a la fortalesa exportadora i al dinamisme del sector manufacturer del país, que és capaç d’«escalar posicions» dins les cadenes d’oferta global i està guanyant quota de mercat en sectors com ara la mobilitat sostenible. Les vendes al detall també han repuntat al novembre (10,1% interanual vs. 7,6% anterior), si bé aquesta xifra està distorsionada per efectes base, atès que el novembre del 2022 encara seguia activa la política de COVID zero a la Xina. Per la seva banda, el creixement de la inversió es va mantenir estable en el 2,9% interanual, detectant-se, a més, certs senyals d’estabilització al sector immobiliari. Finalment, a la Conferència Central de Treball Econòmic, que se celebra cada final d’any, les autoritats xineses han assenyalat que es podrien acostar més mesures de suport fiscal i monetari en els propers mesos: el Banc de la Xina acaba d’injectar gairebé 112.000 milions de dòlars a l’economia.

L’economia del Japó dona senyals de fortalesa al tram final de l’any. L’enquesta Tankan per al 4T mostra que les condicions econòmiques han millorat tant al sector manufacturer com al no manufacturer. Per a les grans empreses manufactureres, l’enquesta va sortir en +12 punts (3 punts més que l’enquesta del setembre), per sobre del consens dels analistes. Aquesta millora es va observar a la majoria dels sectors, on van destacar els metalls, el sector de l’automoció i la maquinària. Per la seva banda, la producció industrial va augmentar per segon mes consecutiu a l’octubre, un 1,0% en termes intermensuals (vs. +0,5% anterior), mentre que el creixement de les exportacions es va desaccelerar fins al 0,8% (vs. +4,4% anterior).

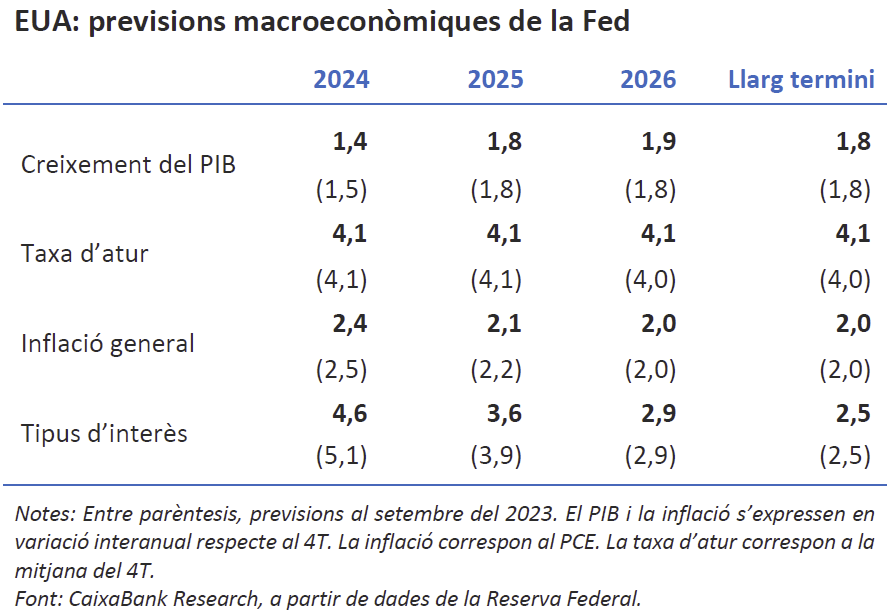

- Mercats financersAra sí, la Fed anuncia la fi de les pujades de tipus

A la darrera reunió de l’any, la Reserva Federal va mantenir els tipus d’interès en l’interval 5,25%-5,50% i va anunciar que és poc probable que s’aprovin noves pujades en les properes reunions. De fet, a l’actualització del dot plot cap membre del FOMC contempla més pujades en els tipus d’interès i el votant mitjà anticipa un total de tres retallades de 25 p. b. el 2024 que deixarien els tipus oficials en el rang 4,50%-4,75% a finals de l’any que ve. Powell va explicar que aquest to més dovish no és perquè s’estigui anticipant un brusc refredament de l’activitat, sinó que es deu a una normalització de la política monetària gràcies a una inflació que està convergint, lentament, al 2% (vegeu la notícia d’Internacional). De fet, l’actualització del quadre macroeconòmic de la Fed mostra per al 2023 una revisió notable a l’alça del creixement econòmic (del 2,1% al 2,6%) i, a la baixa, de la inflació (del 3,3% al 2,8%), mentre que per al 2024 les projeccions van ser revisades molt lleugerament. Amb tot, el president Powell va incidir que la política monetària encara s’hauria de mantenir restrictiva per assegurar un sostingut retorn de la inflació a l’objectiu del 2% (vegeu la Nota Breve).

El BCE no pivota. Davant d’unes dades d’inflació sostingudament a la baixa els últims mesos i unes expectatives de retallades de tipus per part dels mercats força agressives, el BCE no va voler abaixar la guàrdia en la lluita contra la inflació en la reunió del 14 de desembre. Va mantenir els tipus d’interès al cim (depo al 4,00% i refi al 4,50%) i va reiterar la visió d’una política monetària restrictiva durant un període prou llarg. En concret, encara que el BCE va rebaixar les projeccions d’inflació per al 2024 (del 3,2% al 2,7%) i preveu assolir l’objectiu del 2% el 2025 en un context de creixement feble (PIB previst del 0,8% el 2024), Lagarde va ser contundent en dir que no hi va haver cap tipus de discussió sobre possibles retallades de tipus i va recordar que la política monetària que assumeixen les seves projeccions d’inflació és clarament més restrictiva que la cotitzada pels mercats: els seus escenaris incorporen dades fins al 23 de novembre, quan els mercats cotitzaven retallades de 75 p. b. en el conjunt del 2024 (vs. 125 p. b. la setmana prèvia a la reunió). Així mateix, el BCE va apuntar a un indicador que ha millorat molt menys i els preocupa més: la inflació domèstica, l’evolució de la qual és més incerta i sensible a les dinàmiques de salaris i marges empresarials. Finalment, el BCE va anunciar la seva estratègia per concloure les reinversions del PEPP a finals del 2024 (reinversions totals en el 1S 2024, parcials en el 2S 2024 i zero a partir del 2025), en una decisió que Lagarde va qualificar de «normalització del balanç» » i totalment independent de la política de tipus (vegeu la Nota Breve).

Un to més dovish del que s’esperava de la Fed marca el comportament dels mercats. En una setmana plena de reunions de bancs centrals, una Fed que va sorprendre pel seu biaix dovish plantejant obertament la possibilitat de diverses baixades de tipus el 2024 (desfermant l’apetència inversora pel risc per tots els racons del mercat) va contrastar amb la posició del BCE i el BoE en aquest sentit. Així, els futurs del mercat monetari han fluctuat intensament durant la setmana, tot i que mai han deixat de descomptar (amb diferent convicció això sí) la primera retallada de tipus als EUA al març. A la zona de l’euro, per part seva, el BCE s’ha mantingut més contingut que la Fed, fins i tot malgrat que la dada d’inflació del novembre havia estat més encoratjadora que als EUA, deixant les expectatives inversores igualment contingudes i als futurs del mercat monetari descomptant la primera baixada de tipus a l’abril. Aquesta relaxació monetària que el mercat entreveu el 2024 ha facilitat l’assumpció del risc dels inversors i ha causat una forta caiguda de tipus sobirans durant la setmana, especialment intensa en les referències a curt i mitjà termini, sobretot als treasuries nord-americans. També la borsa nord-americana s’ha beneficiat d’aquest moviment inversor, en particular les empreses tecnològiques, molt sensibles a un entorn de menors tipus, així com els bancs, que s’haurien de beneficiar d’una demanda de crèdit més gran. Els índexs europeus, per la seva banda, han presentat exercicis mixtos i de poca magnitud durant la setmana. D’altra banda, les renovades expectatives de tipus han llastat amb força el dòlar, que es deprecia davant els seus principals parells al voltant del 2%.

Principales indicadores financieros

14-12-23 8-12-23 Var. setmanal Acumulat 2023 Var. interanual Tipus (punts bàsics) Tipus 3 mesos Zona euro (Euribor) 3,93 3,95 -2 180 187 EUA (SOFR) 5,38 5,37 1 79 87 Tipus 12 mesos Zona euro (Euribor) 3,72 3,73 -1 43 85 EUA (SOFR) 5,01 5,02 -1 14 24 Tipus 2 anys Alemanya 2,57 2,69 -12 -19 18 EUA 4,39 4,72 -33 -4 15 Tipus 10 anys Alemanya 2,12 2,28 -16 -32 4 EUA 3,92 4,23 -31 5 47 Espanya 3,08 3,30 -22 -44 -8 Portugal 2,74 2,95 -21 -69 -33 Prima de risc (10 anys) Espanya 96,20 102,40 -6 -12 -12 Portugal 62,40 67,40 -5 -37 -37 Renda variable (percentatge) S&P 500 4.720 4.604 0,2% 22,9% 21,1% Euro Stoxx 50 4.539 4.523 0,2% 19,7% 18,3% IBEX 35 10.172 10.223 1,2% 22,3% 23,8% PSI 20 6.506 6.567 2,2% 13,6% 13,5% MSCI emergents 993 975 0,7% 3,8% 3,4% Divises (percentatge) EUR/USD dòlars per euro 1,099 1,076 2,1% 2,7% 3,4% EUR/GBP lliures per euro 0,861 0,858 0,4% -2,7% -1,3% USD/CNY yuans per dòlar 7,112 7,170 -0,8% 3,1% 2,0% USD/MXN peso per dòlar 17,192 17,347 -0,9% -11,8% -13,0% Matèries Primeres (percentatge) Índex global 98,6 97,9 0,7% -12,6% -13,4% Brent a un mes $/barril 76,6 75,8 1,0% -10,8% -5,7% Gas n. a un mes €/MWh 34,9 38,6 -9,7% -54,3% -74,1% Font: CaixaBank Research, a partir de dades de Bloomberg.

POLS ECONÒMIC és una publicació de CaixaBank Research, que conté informacions i opinions procedents de fonts que considerem fiables. Aquest document té un propòsit merament informatiu, per la qual cosa CaixaBank no es responsabilitza en cap cas de l’ús que se’n pugui fer. Les opinions i les estimacions són pròpies de CaixaBank Research i poden estar subjectes a canvis sense notificació prèvia.