Setmana del 5 al 13 de desembre del 2024

- L’activitat de les grans empreses a Espanya va començar en el 4T accelerant el ritme de creixement

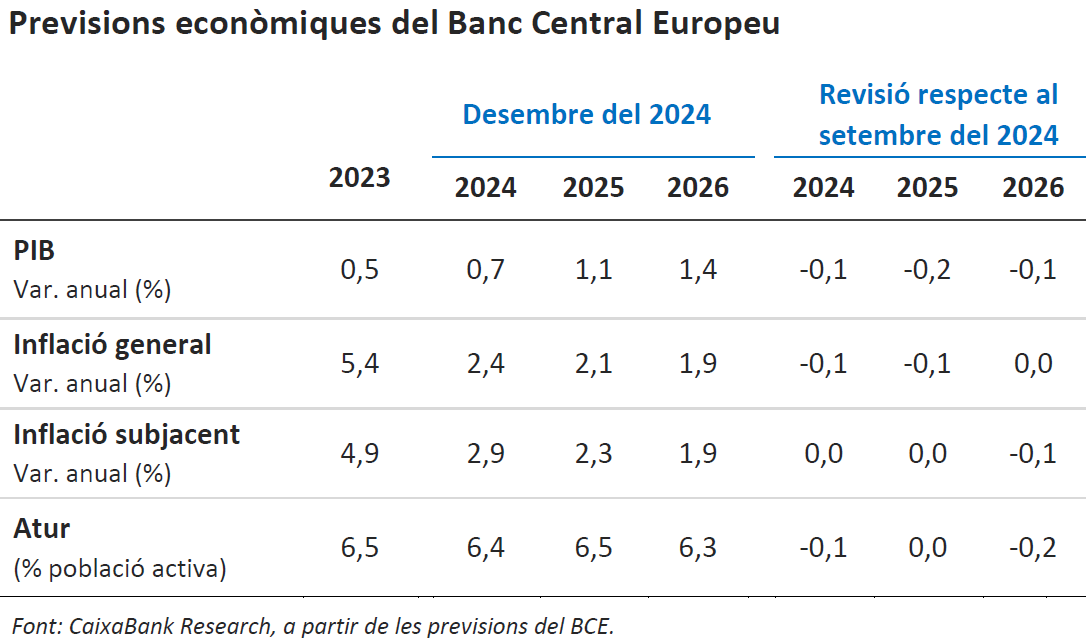

- El BCE torna a revisar a la baixa el creixement i es mostra una mica més confiat amb la inflació

- Més embranzida per a les baixades de tipus del BCE

- Economia espanyolaL’activitat de les grans empreses a Espanya va començar en el 4T accelerant el ritme de creixement

A l’octubre, les vendes interiors de les grans empreses (deflactades i corregides d’efectes estacionals i de calendari) van avançar a un ritme del 4,7% interanual (0,7% en termes intermensuals), la millor dada en el que portem d’any. L’avanç de les vendes interiors va ser generalitzat per destí, destacant l’augment de les vendes de capital del 5,2% interanual (vs. 2,3% del 3T). Així mateix, les vendes a l’exterior van créixer a més ritme que les importacions (6,4% interanual vs. 4,3% interanual, respectivament). Quant a l’ocupació, la remuneració salarial mitjana per empleat va alentir el ritme de creixement fins al 3,5% interanual enfront del 4,1% interanual del 3T.

La inflació a Espanya al novembre repunta per l’electricitat. La inflació general es va situar en el 2,4% interanual al novembre (0,6 p. p. més que a l’octubre) i la inflació subjacent (que exclou energia i aliments no elaborats) en el 2,4% interanual (0,1 p. p. menys que a l’octubre). El repunt de la inflació es va concentrar en els components més volàtils com l’energia: la inflació del component energètic va revertir la seva caiguda fins a situar-se en el 2,9% interanual (vs. –3,7% interanual a l’octubre), per la pujada de la inflació de l’electricitat (19,8% interanual, 11,8 p. p. més que a l’octubre). En termes intermensuals, el component elèctric de l’IPC va augmentar un 4,9%. D’altra banda, la inflació nucli (que exclou aliments i energia) es va situar en el 2,5% interanual, mentre que la inflació dels aliments va tornar a caure fins al 2,0% després del petit repunt de l’octubre (vegeu la Nota Breve).

Última actualització: 11 abril 2025 - 11:00 - Economia internacionalEl BCE torna a revisar a la baixa el creixement i es mostra una mica més confiat amb la inflació

Malgrat la sorpresa positiva que va suposar la dada del PIB del 3T a la zona de l’euro, al desembre retalla en 0,1 p. p. el creixement estimat per al 2024 fins al 0,7%. A més, anticipa per als pròxims anys una recuperació més suau de l’esperat: redueix 0,2 p. p. la seva previsió de creixement per al 2025 fins a l’1,1% i rebaixa 0,1 p. p. la seva estimació per al 2026 fins a l’1,4%. El BCE assenyala que la recuperació que s’anticipa s’explica per una demanda interna més dinàmica, gràcies a unes condicions monetàries més laxes, al mateix temps que el desemborsament dels fons NGEU continuarà donant suport al creixement en els pròxims anys. També confia en una recuperació de les exportacions al llarg del 2025, però aquesta hipòtesi es basa en el cas que no hi hagi canvis en els aranzels globals, la qual cosa introdueix riscos a la baixa a les seves previsions, atesos els avisos de pujades d’aranzels per part de Trump. Respecte a la inflació, es mostra més confiat amb la seva evolució en la primera meitat del 2025 que en el seu informe anterior i avança un trimestre, fins al 4T 2025, el moment en què la inflació general convergeixi al 2,0% interanual. Per a la inflació nucli, el BCE anticipa una lenta correcció durant la primera meitat del 2025, si bé des de finals del pròxim any ja s’estabilitzaria al voltant del 2,0%. En aquest escenari, els salaris i els costos laborals, després de dos anys de creixement elevat, moderaran significativament el seu ritme d’avanç a partir del 2025, mentre que els marges empresarials es recuperaran de forma gradual, després de caure el 2024.

Les dades d’ocupació i inflació envien senyals mixtos a la Fed. La inflació general va repuntar 1 dècima fins al 2,7% interanual (+0,3% intermensual) al novembre, mentre que la inflació nucli (que exclou aliments i energia) es va mantenir en el 3,3% interanual (+0,3% intermensual). Novembre marca el tercer mes consecutiu d’augment de la inflació general –després d’haver-se moderat de manera constant des de l’abril fins a l’agost– i el quart mes d’estancament de la inflació nucli en el 3,3% interanual. No obstant això, alguns senyals van ser positius. En particular, ressalten els serveis (més persistents i als quals la Fed mira de prop), que es van moderar del 4,8% al 4,6% interanual, i el component d’habitatge shelter, que pesa un 35% de la cistella i ha caigut lentament, també es va moderar(vegeu la Nota Breve). D’altra banda, l’informe d’ocupació del novembre va mostrar que la taxa d’atur va repuntar a penes 1 dècima fins al 4,2% i que es van crear 217.000 noves ocupacions (enfront de les 36.000 de l’octubre, que es va veure afectat per l’efecte del pas de dos huracans pel golf de Mèxic). En general, totes dues xifres mostren un mercat laboral que continua normalitzant-se; la taxa d’atur és avui 0,5 p. p. més elevada que fa un any i la creació d’ocupació s’ha alentit en la segona meitat del 2024: de 207.000 noves ocupacions de mitjana mensual en el 1S 2024 a 148.000 en el 2S 2024, i molt lluny de la mitjana de 314.000 del 2022 i 2023.

Última actualització: 11 abril 2025 - 13:09L’economia xinesa dona senyals d’acceleració moderada en el 4T, mentre que la política fiscal i la monetària podrien oferir més suport el 2025. Les exportacions de la Xina van créixer un 6,7% interanual al novembre, un alentiment respecte a l’octubre (12,7% interanual), però així i tot es manté el dinamisme del sector exterior, que podria continuar els pròxims mesos. Per part seva, les importacions han caigut un 3,9% interanual (vs. +2,3% a l’octubre). Del costat de la inflació, a pesar que la general ha baixat lleugerament al novembre (del 0,3% al 0,2% interanual), la caiguda ve explicada principalment pel descens de la inflació dels aliments (del 2,9% a l’1,0% interanual), mentre que la pujada de la inflació nucli (del 0,2% al 0,3% interanual) podria suggerir una certa recuperació de la demanda interna que està ajudant a mitigar les pressions deflacionistes. Així mateix, en la reunió d’aquesta setmana del Politburó, les autoritats xineses han mostrat la seva preocupació pel menor dinamisme de l’economia anunciant una revisió de l’estratègia de política monetària (de «prudent» a «moderadament expansiva») i la continuació del suport de la política fiscal el 2025, si bé encara queden per aclarir els detalls sobre el «quant» i el «com» d’aquestes polítiques.

L’última enquesta de confiança empresarial del Banc del Japó ofereix senyals positius sobre l’evolució de l’economia nipona. En l’últim Tankan (l’informe de conjuntura econòmica trimestral del Banc del Japó), la confiança entre les majors empreses del sector manufacturer va pujar a 14 punts al desembre (vs. 13 anterior), una millora generalitzada també entre les petites i mitjanes empreses. Entre les majors empreses del sector no manufacturer, l’índex va caure 1 punt (33 vs. 34 anterior), en línia amb les expectatives dels mercats. En conjunt, aquestes dades confirmen el bon moment de l’economia nipona i donen al Banc del Japó la confiança que l’economia està evolucionant d’acord amb les expectatives, abans de la reunió de la setmana vinent. A més, el Tankan mostra també que les expectatives d’inflació es mantenen ancorades per sobre de l’objectiu oficial del 2% i confirmen un mercat laboral tensionat, dos indicadors que podrien donar suport a una nova pujada dels tipus d’interès (des del 0,25% actual) en els pròxims mesos.

- Mercats financersMés embranzida per a les baixades de tipus del BCE

El dijous, el BCE va baixar els tipus d’interès en 25 p. b. (decisió unànime i esperada) i va deixar el depo en el 3,00%. D’ara endavant, el BCE va reiterar que no es compromet amb cap senda futura de tipus i que continuarà prenent decisions «reunió a reunió» i segons evolucionin les dades, però el to de la reunió apunta a més baixades de tipus en els pròxims mesos. En primer lloc, el BCE ha eliminat la referència que donava un biaix restrictiu a la seva comunicació sobre la política monetària (en concret, ja no assenyala la intenció de «mantenir els tipus en terreny prou restrictiu»). A més, alguns membres van plantejar la possibilitat que la baixada de tipus del desembre fos de 50 p. b. En segon lloc, les noves projeccions del BCE per a la zona de l’euro dibuixen unes perspectives de creixement de PIB i d’inflació lleugerament inferiors. El BCE continua pronosticant una major embranzida de l’activitat econòmica (PIB +0,7% el 2024 i +1,1% el 2025), però reconeix una pèrdua de vigor en els últims indicadors i preveu que aquesta redinamització sigui ara més lenta. En canvi, les últimes dades de preus han reforçat, en el seu conjunt, la confiança del BCE en el descens final de la inflació en l’objectiu del 2% el 2025. I, finalment, el BCE manté un balanç de riscos negatiu per al creixement, mentre que, respecte a la inflació, la pròpia Lagarde va remarcar que la llista de factors baixistes va engreixant-se. Amb tot això, els mercats cotitzen una altra baixada de tipus el gener vinent (amb una probabilitat significativa que sigui de 50 p. b.) i apunten a més retallades en la primera meitat de l’any, deixant un depo estable en el 1,75% al llarg del segon semestre del 2025 (vegeu la Nota Breve).

La Fed baixarà els tipus d’interès 25 p. b. en la reunió del desembre, portant el fed funds a l’interval de 4,25%-4,50% i completant els primers 100 p. b. de retallades en el cicle iniciat al setembre. També esperem que la Fed adopti un to més prudent de cara a l’estratègia de distensió monetària per als pròxims mesos. I és que la motivació per a la retallada de tipus al desembre no resulta del tot òbvia, però respon a l’equilibri que busca la Fed entre els seus dos mandats: d’una banda, una inflació que es mostra resistent a baixar alhora que l’activitat econòmica no mostra senyals d’esgotament; i, d’altra banda, un mercat laboral que es refreda des del seu estat més sobreescalfat (vegeu la notícia a la secció d’Economia internacional) i que la Fed cerca mantenir en balanç. Així, la retallada de 25 p. b. envia un missatge clar de suport al mercat de treball, però alhora deixa els tipus d’interès en zona encara restrictiva per permetre que continuï el procés desinflacionista (vegeu la Nota Breve).

La inflació domina el sentiment inversor. Calma tensa als mercats financers durant la primera meitat de la setmana, en què el deute sobirà i la renda variable es van moure sense una direcció clara, a l’espera de les dades d’inflació dels EUA i de la decisió del BCE. No obstant això, cap a finals de la setmana, la narrativa que la batalla de la inflació no està del tot acabada va dominar el sentiment inversor. I és que als EUA el procés desinflacionista sembla haver-se estancat (vegeu la notícia a la secció d’Economia internacional), i a la zona de l’euro, tot i que el BCE va baixar els tipus 25 p. b. (vegeu la notícia a la secció de Mercats financers), Lagarde va afirmar explícitament que encara queda feina per fer quant als preus. Aquest sentiment –sobretot la dada de la inflació nord-americana– va empènyer les rendibilitats dels bons sobirans a l’alça a banda i banda de l’Atlàntic en més de 10 p. b. en el tram més llarg de la corba. Els moviments en els trams curts (de 2 anys) van ser una mica menors (entre 4 i 7 p. b.), ja que els mercats continuen descomptant baixades de tipus a curt termini: amb gairebé el 100% de probabilitat d’una baixada de la Fed en la reunió del desembre i amb més d’un 50% de probabilitat que el BCE baixi 50 p. b. al gener. Per part seva, la renda variable de la zona de l’euro va tenir un acompliment mixt a mesura que els inversors naveguen entre la incertesa geopolítica i les expectatives de creixement i política monetària. Als EUA, els avanços de la renda variable van ser modestos, tot i que el sentiment continua bastant positiu i el Nasdaq va aconseguir un rècord històric. El dòlar va mantenir la seva fortalesa, arribant a cotitzar fins i tot a 1,04 davant l’euro. En els mercats de matèries primeres, el barril de Brent va cotitzar paral·lelament entre 72 i 73 dòlars per barril, enmig de notícies d’una nova ronda de sancions de la UE a Rússia, de la caiguda a Al Assad a Síria i de possibles repercussions a l’Orient Pròxim.

Principals indicadors financers

12-12-24 5-12-24 Var. setmanal Acumulat 2024 Var. interanual Tipus (punts bàsics) Tipus 3 mesos Zona euro (Euribor) 2,89 2,88 1 -102 -104 EUA (Libor) 4,36 4,43 -7 -97 -102 Tipus 12 mesos Zona euro (Euribor) 2,42 2,39 +3 -109 -134 EUA (Libor) 4,12 4,18 -6 -65 -99 Tipus 2 anys Alemanya 2,02 2,02 +0 -38 -65 EUA 4,19 4,14 +5 -6 -24 Tipus 10 anys Alemanya 2,21 2,11 9 26 3 EUA 4,33 4,18 15 45 31 Espanya 2,88 2,77 11 -3 -30 Portugal 2,65 2,52 13 9 -20 Prima de risc (10 anys) Espanya 67 66 2 -29 -33 Portugal 44 41 4 -17 -23 Renda variable (porcentaje) S&P 500 6.051 6.075 -0,4% 26,9% 28,6% Euro Stoxx 50 4.966 4.952 0,3% 9,8% 9,6% IBEX 35 11.765 12.119 -2,9% 16,6% 16,5% PSI 20 6.361 6.412 -0,8% -0,6% -1,5% MSCI emergents 1.113 1.102 1,0% 8,7% 14,3% Divises (porcentaje) EUR/USD dòlars per euro 1,047 1,059 -1,1% -5,2% -3,7% EUR/GBP lliures per euro 0,826 0,830 -0,5% -4,7% -4,2% USD/CNY yuans per dòlar 7,269 7,259 0,1% 2,4% 1,4% USD/MXN peso per dòlar 20,218 20,196 0,1% 19,1% 17,3% Matèries Primeres (porcentaje) Índex global 99,0 97,4 1,7% 0,4% 2,7% Brent a un mes $/barril 73,4 72,1 1,8% -4,7% -1,1% Gas n. a un mes €/MWh 42,8 46,6 -8,0% 32,3% 19,5% Font: CaixaBank Research, a partir de dades de Bloomberg.

POLS ECONÒMIC és una publicació de CaixaBank Research, que conté informacions i opinions procedents de fonts que considerem fiables. Aquest document té un propòsit merament informatiu, per la qual cosa CaixaBank no es responsabilitza en cap cas de l’ús que se’n pugui fer. Les opinions i les estimacions són pròpies de CaixaBank Research i poden estar subjectes a canvis sense notificació prèvia.