El control de la curva de tipos: ¿una nueva herramienta para la Fed?

La Fed se está planteando incorporar el control de la curva de tipos a sus herramientas para dar respuesta a la crisis de la COVID-19. ¿Qué efectividad y riesgos entraña la YYC?

- La Fed está barajando la posibilidad de incorporar nuevos instrumentos a la caja de herramientas del banco central. El control de la curva de tipos (yield curve control o YCC) es una alternativa a considerar.

- Pese a ser una herramienta que conlleva riesgos importantes, el Banco de Japón ha demostrado que un banco central con credibilidad puede hacer del YCC un instrumento eficiente. En este sentido, será una alternativa relevante si la Reserva Federal de EE. UU. decide tomar nuevas medidas.

La respuesta de la Reserva Federal de EE. UU. a la crisis de la COVID-19 ha sido rápida y contundente, con una fuerte rebaja del tipo de interés de referencia (–150 p. b.) y una batería de medidas destinadas a aumentar la liquidez, apoyar el crédito y anclar un entorno de bajos tipos de interés (líneas de swaps con otros bancos centrales, compras de deuda soberana y corporativa y programas de crédito a pequeñas y medianas empresas, entre otros). Aun así, la coyuntura sigue siendo muy exigente. Si la Fed necesita incrementar el estímulo, puede optar por intensificar las medidas actuales, pero también se ha puesto sobre la mesa la opción de adoptar nuevas herramientas. En concreto, se ha planteado la posibilidad de controlar directamente la curva de tipos, sobre todo en el tramo medio/corto, lo que se conoce como yield curve control o YCC.1 ¿Es una alternativa plausible? ¿Cuál es su efectividad y qué riesgos conlleva?

- 1. Una alternativa sería la de implementar tipos negativos, pero la Fed ha sido muy clara en mostrar sus dudas sobre esta herramienta.

El control directo de la curva de tipos o YCC consiste en fijar un tipo de interés objetivo para un tramo concreto de la curva de tipos soberanos (por ejemplo, el bono a 3, 5 o 10 años) y comunicar la intención de adquirir ese tipo de activo en la cuantía necesaria para mantener el tipo de interés en el nivel deseado. Aunque sea poco convencional, esta herramienta ya se ha utilizado en algunas ocasiones. En 1942, durante la Segunda Guerra Mundial, la Reserva Federal acordó con el tesoro estadounidense fijar los tipos de interés de toda la curva de tipos de manera transitoria (mientras la deuda soberana se disparara por la financiación de la guerra). Por ejemplo, inicialmente se fijó el tipo sobre el treasury a largo plazo en el 2,5%, de siete a nueve años en el 2% y a un año en el 0,875%. Más recientemente, los bancos centrales de Japón y Australia han implementado también un esquema de control del tipo de interés soberano. En concreto, el Banco de Japón mantiene desde septiembre de 2016 el tipo de interés soberano a 10 años en el 0%, mientras que su homólogo australiano fijó, tras el estallido de la pandemia de la COVID-19, el tipo de interés a 3 años en el 0,25%.

Por un lado, con el YCC la Fed podría comunicar su política monetaria de manera más clara y transparente y transmitir mayor certidumbre a los mercados financieros. Por ejemplo, aunque las compras de activos actuales ayudan a anclar un entorno de bajos tipos de interés, hay incertidumbre sobre «cuán bajos» desea la Fed que sean estos tipos –o durante cuánto tiempo considera necesario mantenerlos bajos–.

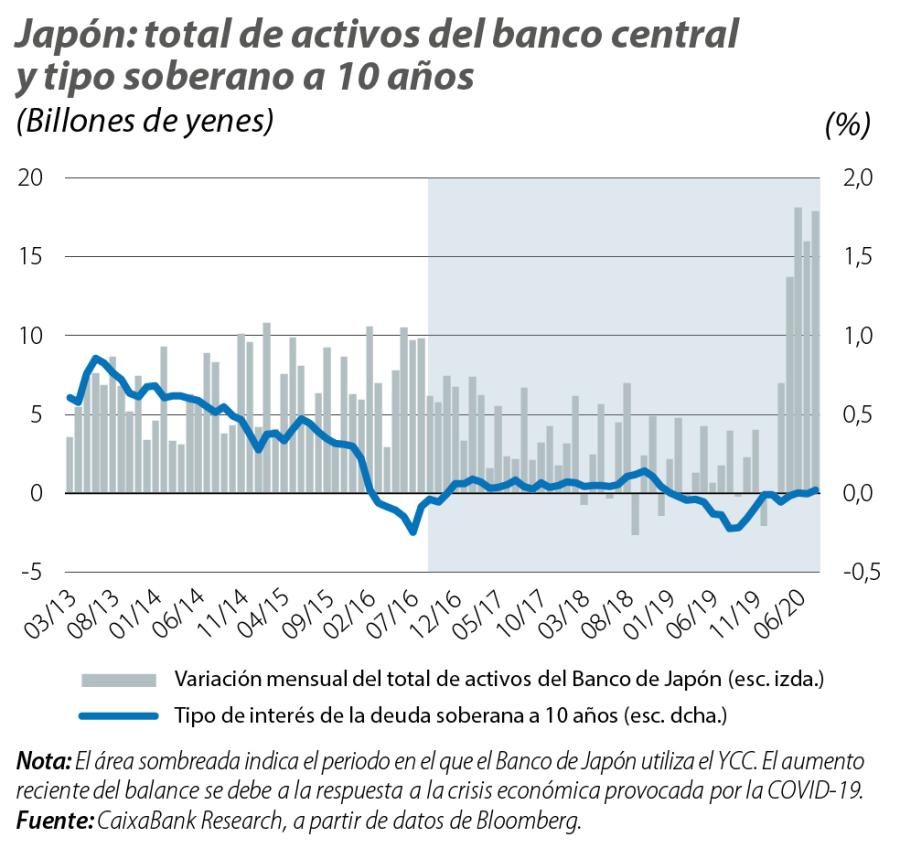

Por otro lado, el YCC tiene el potencial de ser una herramienta más eficiente que las compras de activos que realiza actualmente la Fed.2 En concreto, si los inversores se mostraran convencidos de la intención y la capacidad de la Fed para fijar un tipo de interés en un nivel dado, el banco central podría conseguir su objetivo con una participación menos activa en el mercado de treasuries de la que está teniendo actualmente. Tomemos como ejemplo el Banco de Japón. Desde que anunció el YCC, el Banco de Japón ha cumplido razonablemente bien su objetivo de mantener el tipo de interés soberano a 10 años en el 0%, mientras que el tamaño de su balance ha aumentado de una forma mucho más gradual de lo que lo hacía antes del YCC (véase el primer gráfico). Es más, en Australia (véase el segundo gráfico), desde que el banco central anunció esta herramienta no ha sido necesario efectuar compras de deuda soberana. Esta aparente paradoja se debe al efecto de la credibilidad del banco central sobre los mercados: si los inversores creen que este actuará con contundencia para cumplir el objetivo fijado, sus transacciones ya estarán muy condicionadas por la expectativa de que, en el mercado, rija el precio que persigue el banco central, por lo que no será necesaria una actuación tan acusada. Sin embargo, esta es una reflexión de doble filo. Para que no hubiera dudas sobre la credibilidad del YCC, la Fed debería estar dispuesta y ser capaz de adquirir activos ilimitadamente,3 por lo que, en momentos de desconfianza, podría verse forzada a realizar muchas más compras de lo inicialmente deseado.

- 2. Actualmente, la Fed anuncia el ritmo mensual de compra de activos que pretende adquirir (80.000 millones de dólares aproximadamente).

- 3. La necesidad de que no haya límites predefinidos en las compras sugiere que es poco probable que, en Europa, el BCE pudiera optar por el YCC. De hecho, en mayo, el Tribunal Constitucional de Alemania resaltó la existencia de límites predefinidos en los programas de compras del BCE como una de las garantías para que estos no supongan una monetización de la deuda soberana (prohibida en los tratados).

El YCC genera algunas dudas,4 primero, sobre la independencia del banco central. En los años 1940, la Fed lo utilizó para, deliberadamente, abaratar el coste de financiación del tesoro, algo que hoy en día podría suscitar dudas sobre la independencia del banco central. Segundo, el tamaño del balance de la Fed podría volverse más volátil y la Fed podría perder cierto control sobre él. En concreto, cualquier elemento que generara dudas sobre la voluntad o la capacidad de la Fed para implementar el YCC la forzaría a adquirir grandes volúmenes de deuda soberana para mantener el tipo de interés en su objetivo. Tercero, el proceso de retirada de esta herramienta también conlleva interrogantes. A principios de los años cincuenta, cuando la Fed dio por finalizado el acuerdo con el tesoro estadounidense, la salida del programa fue más compleja de lo que inicialmente se planteó y el tesoro americano (o los contribuyentes, al fin y al cabo) absorbió buena parte de las pérdidas asociadas.5 Por último, en un entorno en el que los tipos de interés soberanos ya se encuentran en niveles históricamente bajos (véase el tercer gráfico), esta herramienta no ofrecería un estímulo adicional muy significativo (aunque sí serviría como herramienta comunicativa y daría mayor certidumbre).

- 4. Expresadas entre otros en las actas de la reunión de la Fed celebrada el 9 y 10 de junio de 2020.

- 5. Con la salida de la Reserva Federal como tenedora de bonos soberanos, el precio de estos cayó y dejó en una situación comprometida a los balances del resto de tenedores (instituciones financieras principalmente), lo que forzó al tesoro a actuar para respaldar estas instituciones.

Con todo, esta herramienta tiene sus luces y sus sombras. Su uso en EE. UU. en los años cuarenta fue algo turbulento, pero, hasta la fecha, la experiencia en Japón ha sido razonablemente positiva gracias a la credibilidad del banco central. Dado que la Fed no carece de esta, podría beneficiarse de las ventajas del YCC si la implementara en el tramo medio/corto de la curva de tipos.6

- 6. Distintos estudios señalan que el YCC es más efectivo cuando se centra en tipos de interés de corto o medio plazo. La razón es que, para ser creíble, el tipo de interés fijado por el YCC debe ser coherente con la expectativa sobre los tipos de interés de referencia futuros. Por ejemplo, si se fija un objetivo del X% para el tipo de interés soberano de EE. UU. a tres años, el objetivo X debe ser coherente con la expectativa sobre el fed funds rate en los siguientes tres años. Y esta coherencia es más fácil de garantizar con tipos de corto y medio plazo.

- 1. Una alternativa sería la de implementar tipos negativos, pero la Fed ha sido muy clara en mostrar sus dudas sobre esta herramienta.

- 2. Actualmente, la Fed anuncia el ritmo mensual de compra de activos que pretende adquirir (80.000 millones de dólares aproximadamente).

- 3. La necesidad de que no haya límites predefinidos en las compras sugiere que es poco probable que, en Europa, el BCE pudiera optar por el YCC. De hecho, en mayo, el Tribunal Constitucional de Alemania resaltó la existencia de límites predefinidos en los programas de compras del BCE como una de las garantías para que estos no supongan una monetización de la deuda soberana (prohibida en los tratados).

- 4. Expresadas entre otros en las actas de la reunión de la Fed celebrada el 9 y 10 de junio de 2020.

- 5. Con la salida de la Reserva Federal como tenedora de bonos soberanos, el precio de estos cayó y dejó en una situación comprometida a los balances del resto de tenedores (instituciones financieras principalmente), lo que forzó al tesoro a actuar para respaldar estas instituciones.

- 6. Distintos estudios señalan que el YCC es más efectivo cuando se centra en tipos de interés de corto o medio plazo. La razón es que, para ser creíble, el tipo de interés fijado por el YCC debe ser coherente con la expectativa sobre los tipos de interés de referencia futuros. Por ejemplo, si se fija un objetivo del X% para el tipo de interés soberano de EE. UU. a tres años, el objetivo X debe ser coherente con la expectativa sobre el fed funds rate en los siguientes tres años. Y esta coherencia es más fácil de garantizar con tipos de corto y medio plazo.