Semana del 7 al 14 de junio de 2024

- El Banco de España mejora su previsión de crecimiento

- Los datos del mercado laboral y de inflación van en la dirección que desea la Fed

- La Fed sigue sin ver clara aún la bajada de tipos

- Spanish EconomyEl Banco de España mejora su previsión de crecimiento

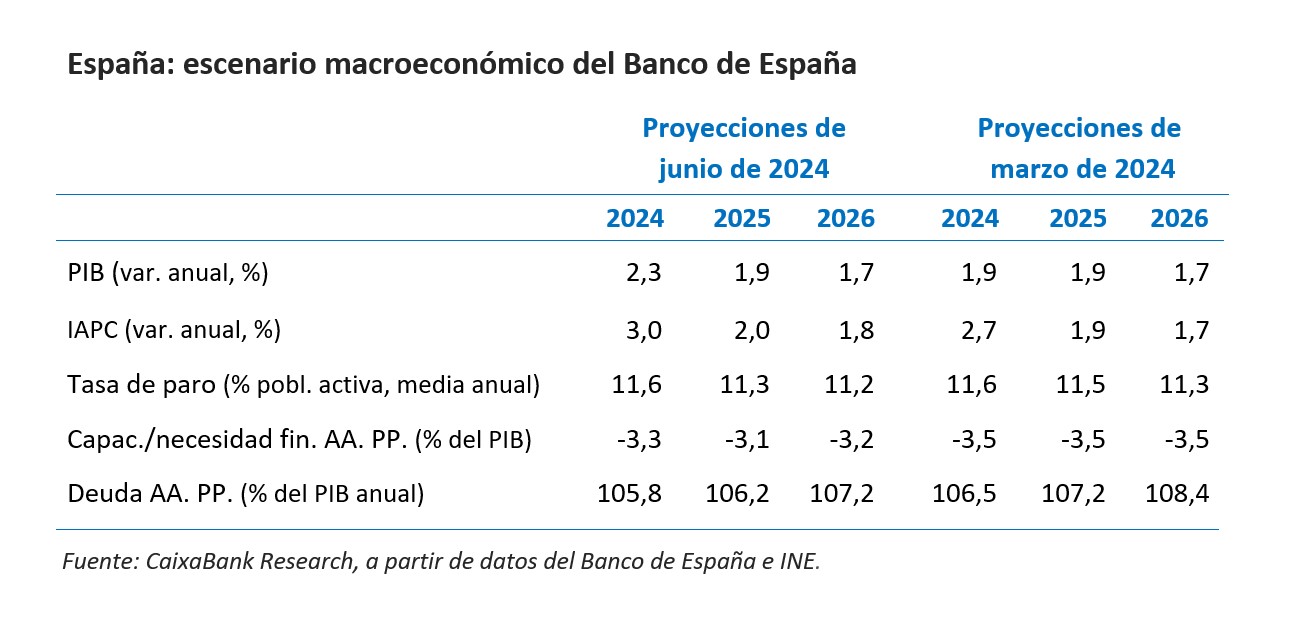

El Banco de España elevó esta semana su previsión de crecimiento para 2024 en 0,4 p. p., hasta el 2,3%, debido, fundamentalmente, a dos factores: al positivo efecto arrastre que supuso la revisión al alza del crecimiento del PIB de los últimos trimestres de 2023 y al elevado dinamismo, mayor de lo esperado, en el 1T. Por su parte, la previsión para 2025 y 2026 se mantiene en el 1,9% y el 1,7%, respectivamente. El nuevo escenario del Banco de España es muy similar al de CaixaBank Research tras nuestra reciente revisión. Así, para 2024 prevemos un crecimiento del PIB del 2,4% (0,5 p. p. más que en nuestra anterior previsión), mientras que para 2025 y 2026 nuestras previsiones apuntan a una desaceleración gradual, con aumentos del 2,3% y 2,1%, respectivamente.

La electricidad y los carburantes llevaron a la inflación al 3,6% en mayo. El INE confirmó tanto el dato de inflación general (3,6%) como el de inflación subyacente (3,0%) de mayo. La inflación núcleo aumentó 0,1 p. p., hasta el 2,7%, impulsada por un repunte en la inflación de los servicios (3,7%, 0,3 p. p. más que en abril), subida que responde a una normalización después del dato de abril, que estuvo fuertemente influenciado por efectos de calendario. La inflación de los alimentos cayó 0,3 p. p. hasta el 4,3%. Por último, la inflación de la energía aumentó 3 p. p., hasta el 8,0%, con subidas tanto de la electricidad, que subió hasta el 14,3% (10,2% en abril), como de los carburantes (4,6% interanual, 2,1 p. p. más que en abril) (véase la Nota Breve).

Last actualization: 11 April 2025 - 11:00Los indicadores referentes al 2T siguen ofreciendo señales positivas y apuntan al mantenimiento de un notable dinamismo de la actividad española. A la vista de la Encuesta del Banco de España sobre la Actividad Empresarial (EBAE), las empresas esperan un aumento de su facturación en el 2T, en un contexto de menores presiones inflacionistas y contención de los costes laborales. También apunta en este mismo sentido la estadística de ventas interiores de las grandes empresas que, en términos reales y corregidas de efectos estacionales y de calendario, crecieron un 1,4% interanual en abril, tasa que supera en 1 décima la del mes anterior y que es similar a la del 1T.

- International economyLos datos del mercado laboral y de inflación van en la dirección que desea la Fed

El informe de empleo de mayo mostró que la tasa de paro subió apenas 1 décima, hasta el 4,0%, mientras que la creación de empleo no agrícola (los non-farm payrolls) superó con creces las expectativas del mercado: ascendió a 272.000, frente a los 180.000 esperados, y por encima del promedio de los últimos 12 meses (230.000). A pesar de ello, los demás indicadores del mercado laboral, como la encuesta de vacantes o la misma tasa de paro, muestran un mercado laboral menos tensionado, aunque aún dinámico. La otra buena noticia económica de la semana vino por el lado de la inflación, que cayó en mayo por segundo mes consecutivo, situándose la general en el 3,3% (3,4% en abril). La rúbrica núcleo, que excluye alimentos y energía, descendió 2 décimas hasta el 3,4%. La caída se explica, parcialmente, por los componentes de servicios que en los últimos meses habían mostrado resistencia a descender.

La inflación en China se mantiene en cotas moderadas mientras el sector exportador mantiene un buen desempeño. La inflación general en China se mantuvo en el 0,3% interanual en mayo, con la inflación subyacente descendiendo del 0,7% interanual al 0,6%. Por componentes, en el caso de los bienes de consumo, destaca la dinámica deflacionista de los medios de transporte, cuya variación interanual se situó en mayo en el –4,7% (vs. –4,3% en abril), acumulando ya 23 meses de tasas interanuales negativas. Por otro lado, la deflación de los precios de producción disminuyó en mayo, del –2,5% interanual al –1,4%. De mantenerse esta tendencia, podría señalar alguna mejora de los problemas de sobrecapacidad de la industria china. En este entorno, el sector exterior sigue sorprendiendo en positivo. En mayo, las exportaciones repuntaron un 7,6% interanual (vs. +1,5% en abril), una fortaleza que resulta de la gran competitividad de los productos chinos en sectores en fuerte expansión a nivel global —como el automóvil eléctrico, las baterías o los paneles solares—, donde las ganancias de cuota de mercado de los últimos años se explican también por recortes de precios significativos. En relación con este punto, esta semana la Comisión Europea ha anunciado nuevos aranceles sobre los coches eléctricos importados desde China, que podrían llegar al 48% (es decir, 38 p. p. adicionales al actual arancel del 10%), pero cuya aplicación dependerá del grado de cooperación demostrado por cada empresa en la investigación iniciada el pasado septiembre a las ayudas estatales recibidas por los fabricantes con presencia en China.

Las elecciones europeas abocan a Francia a elecciones legislativas anticipadas y a un renovado riesgo político. El ascenso del partido de Marine Le Pen, Rassemblement National (RN) en Francia, que ganó las elecciones al Parlamento europeo con el 31% de los votos, propició la disolución de la Asamblea Nacional por parte del presidente Macron y la convocatoria de elecciones legislativas anticipadas para el 30 de junio, causando una ampliación de la prima de riesgo francesa de más de 20 p. b. en la semana mientras las agencias de calificación advertían de la necesidad que tiene el país de mejorar su sostenibilidad fiscal, extremo que no contempla el programa de RN, según ha reconocido S&P, quien ya redujera el rating de Francia de AA a AA– a principios de mes. En el mismo sentido se ha pronunciado Moody’s tras publicar el lunes una advertencia sobre la calificación crediticia francesa, ya que considera que los riesgos para la consolidación fiscal aumentan con la convocatoria electoral. Además, ha anunciado que la perspectiva actualmente «estable» de la calificación de Francia podría reducirla a «negativa» si sus indicadores de deuda empeorasen.

- Financial marketsLa Fed sigue sin ver clara aún la bajada de tipos

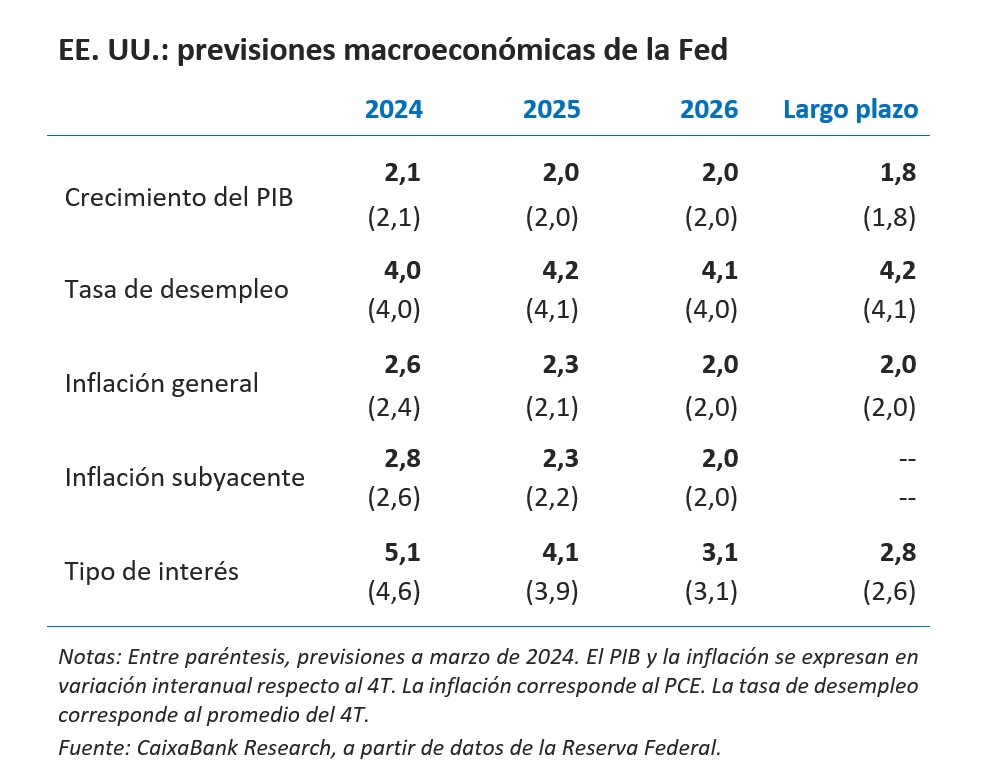

Tal y como se esperaba, la Reserva Federal mantuvo los tipos de interés en el intervalo 5,25%-5,50% en su reunión de junio y explicó que, pese a que la inflación se ha moderado significativamente desde su pico, todavía es demasiado alta para reducirlos. Sin embargo, hubo un cambio en el tono de la Fed: reconoció que últimamente ha habido un «progreso modesto» hacia el objetivo de inflación, mientras que en la última reunión destacaba que los datos de principios de año no mostraban progreso alguno. En esa misma línea, el presidente Jerome Powell también remarcó que los indicadores más recientes de inflación y actividad van en la dirección que necesita la Fed para bajar los tipos de interés, pero que necesitarán aún más meses de buenos datos para tener la confianza suficiente antes de relajar la política monetaria. De hecho, en el dot-plot de la Fed, 15 de los 19 miembros del FOMC proyectaron entre uno y dos recortes para el 2024, con el votante mediano proyectando tan solo uno (frente a los tres proyectados en el dot-plot anterior), mientras que hasta cuatro miembros no prevén ningún recorte este año. Sin embargo, el presidente Powell insistió en que estas proyecciones no suponen un compromiso y que las decisiones se tomarán reunión a reunión basándose en el análisis de la totalidad de datos disponibles (véase la Nota Breve).

El riesgo político lastra los activos de riesgo de la eurozona. Semana marcada por la divergencia en el desempeño de los activos financieros a ambos lados del Atlántico. Así, en EE. UU. los inversores preferían ver la botella medio llena, y se centraban en los datos que apuntan a una paulatina pero constante desinflación y a un enfriamiento del mercado laboral; en vez de centrarse en el mensaje un tanto tensionador de la Fed de prolongar su observación del entorno económico antes de reducir los tipos de interés. Con ello, las rentabilidades de los bonos soberanos estadounidenses han registrado fuertes caídas en la semana, lo que a su vez ha contribuido a que los principales índices bursátiles del país, con el Nasdaq 100 y las compañías tecnológicas a la cabeza, hayan registrado máximos en la semana. Por otro lado, en la eurozona, donde también se han registrado caídas generalizadas en las rentabilidades de la deuda soberana, la situación ha sido diferente. Simultáneamente a esas caídas se ha producido una ampliación de diferenciales periféricos, liderados por la mencionada ampliación de la prima de riesgo francesa a causa del riesgo político. Además, este nuevo foco de riesgo ha tenido mayor impacto si cabe en los índices bursátiles, que han registrado caídas generalizadas tras las elecciones europeas, arrastrados por las bajadas del sector financiero y muy en particular de los bancos franceses. También el euro se ha visto lastrado por estas noticias, depreciándose en la semana frente a sus principales pares, a pesar de que todas las declaraciones de los miembros del Consejo de Gobierno del BCE desde la última reunión hace dos semanas han enfatizado el mensaje tensionador que ya transmitiera Lagarde de máxima cautela antes de una nueva bajada. El desempeño del euro se sitúa en claro contraste con la apreciación generalizada del dólar, ya en máximos de cuatro semanas. Por último, en el mercado de materias primas, las referencias europeas de gas natural y de petróleo han registrado aumentos de precio, consecuencia del mensaje hawkish de la Fed, la fortaleza del dólar y la buena marcha de la demanda mundial.

Principales indicadores financieros

13-6-24 7-6-24 Var. semanal Acumulado 2024 Var. interanual Tipos (puntos básicos) Tipos 3 meses Eurozona (Euribor) 3,72 3,76 -4 -19 20 EE. UU. (SOFR) 5,34 5,33 +1 1 12 Tipos 12 meses Eurozona (Euribor) 3,68 3,70 -2 17 -27 EE. UU. (SOFR) 5,05 5,07 -2 28 -10 Tipos 2 años Alemania 2,87 3,08 -21 47 -15 EE. UU. 4,70 4,89 -19 45 1 Tipos 10 años Alemania 2,47 2,62 -15 53 2 EE. UU. 4,24 4,43 -19 36 45 España 3,33 3,35 -2 42 -8 Portugal 3,19 3,23 -4 64 5 Prima de riesgo (10 años) España 86 73 13 -11 -10 Portugal 72 61 11 11 3 Renta variable (porcentaje) S&P 500 5.434 5.347 1,6% 13,9% 24,3% Euro Stoxx 50 4.936 5.051 -2,3% 9,2% 12,8% IBEX 35 11.066 11.405 -3,0% 9,7% 17,3% PSI 20 6.566 6.737 -2,5% 2,6% 9,3% MSCI emergentes 1.076 1.073 0,2% 5,1% 6,0% Divisas (porcentaje) EUR/USD dólares por euro 1,074 1,080 -0,6% -2,7% -0,9% EUR/GBP libras por euro 0,841 0,849 -0,9% -2,9% -1,6% USD/CNY yuanes por dólar 7,253 7,248 0,1% 2,1% 1,3% USD/MXN pesos por dólar 18,382 18,396 -0,1% 8,3% 7,4% Materias Primas (porcentaje) Índice global 102,8 101,8 0,9% 4,2% 1,5% Brent a un mes $/barril 82,8 79,6 3,9% 7,4% 13,0% Gas n. a un mes €/MWh 35,7 33,1 7,9% 10,4% -6,8% Fuente: CaixaBank Research, a partir de datos de Bloomberg.

PULSO ECONÓMICO es una publicación de CaixaBank Research, que contiene informaciones y opiniones que proceden de fuentes que consideramos fiables. Este documento tiene un propósito meramente informativo, por lo cual CaixaBank no se responsabiliza en ningún caso del uso que se pueda hacer del mismo. Las opiniones y las estimaciones son propias de CaixaBank Research y pueden estar sujetas a cambios sin notificación previa.