Semana del 12 al 19 de julio de 2024

- La actividad empresarial en España se desacelera en mayo

- El FMI alerta sobre la inflación y el deterioro de la situación fiscal

- El BCE no cambia nada en julio, los inversores, tampoco

- Spanish EconomyLa actividad empresarial en España se desacelera en mayo

Así, en el sector industrial, el índice de cifras de negocios en la industria retrocedió un 0,8% intermensual en mayo, tras el avance del 0,4% del mes anterior. Si atendemos a la subdivisión del sector industrial según el destino económico de los bienes que produce cada empresa (consumo, equipo, intermedios y energía), únicamente las industrias que producen bienes energéticos consiguieron aumentar su facturación en mayo. En términos interanuales, la facturación en la industria retrocedió un 0,5%. Por su parte, el indicador de actividad del sector servicios retrocedió un 0,1% intermensual en el mismo mes, aunque en términos interanuales presentó un avance del 3,7%.

Continúa la volatilidad en las compraventas de vivienda en España. Las compraventas de vivienda volvieron a caer con fuerza en mayo, un 22% en términos interanuales, prolongando la volatilidad que sufrieron entre marzo, cuando retrocedieron un 19% interanual, y abril, que crecieron un 24%. En gran medida ello se explicó por el efecto calendario de la Semana Santa. El balance de lo que llevamos de año es de leve enfriamiento de la demanda: las compraventas se encuentran por debajo de los niveles de 2023, un –4,1%, hasta las 249.100 operaciones. El descenso es generalizado entre los grandes mercados residenciales del país. Baleares, Almería y Sevilla registran las mayores caídas, superiores al 10% interanual. Por segmentos, las viviendas nuevas siguen generando un gran interés comprador y sus transacciones se encuentran por encima de los niveles de 2023 en el acumulado del año, un 4% interanual en enero-mayo.

Last actualization: 20 December 2024 - 13:12El Gobierno mejora el cuadro macro y aprueba el techo de gasto para 2025 en España. El Gobierno ha mejorado en 4 décimas su previsión de crecimiento del PIB en 2024 hasta el 2,4% (igual que CaixaBank Research), y en 3 décimas en 2025 hasta el 2,2% (1 décima menos que CaixaBank Research). Además, el Gobierno ha presentado, en el primer paso en la elaboración de los presupuestos, un techo de gasto (excluidos los fondos europeos) de 195.353 millones de euros para 2025, lo que representa un aumento del 3,2% respecto a 2024. El Gobierno no alteró el objetivo de déficit para 2025 que había publicado en ejercicios de previsión previos y que se sitúa en el 2,5% del PIB, repartido de la siguiente manera: déficit del 2,2% para la Administración central, del 0,2% para la Seguridad Social, del 0,1% para las comunidades autónomas y equilibrio presupuestario para las Corporaciones locales. También se anunciaron los objetivos de déficit 2026-2027: 2,1% y 1,8% del PIB, respectivamente. Finalmente, en cuanto a la deuda pública, estiman que se reducirá del 105,5% del PIB en 2024 hasta el 99,7% en 2027.

- International economyEl FMI alerta sobre la inflación y el deterioro de la situación fiscal

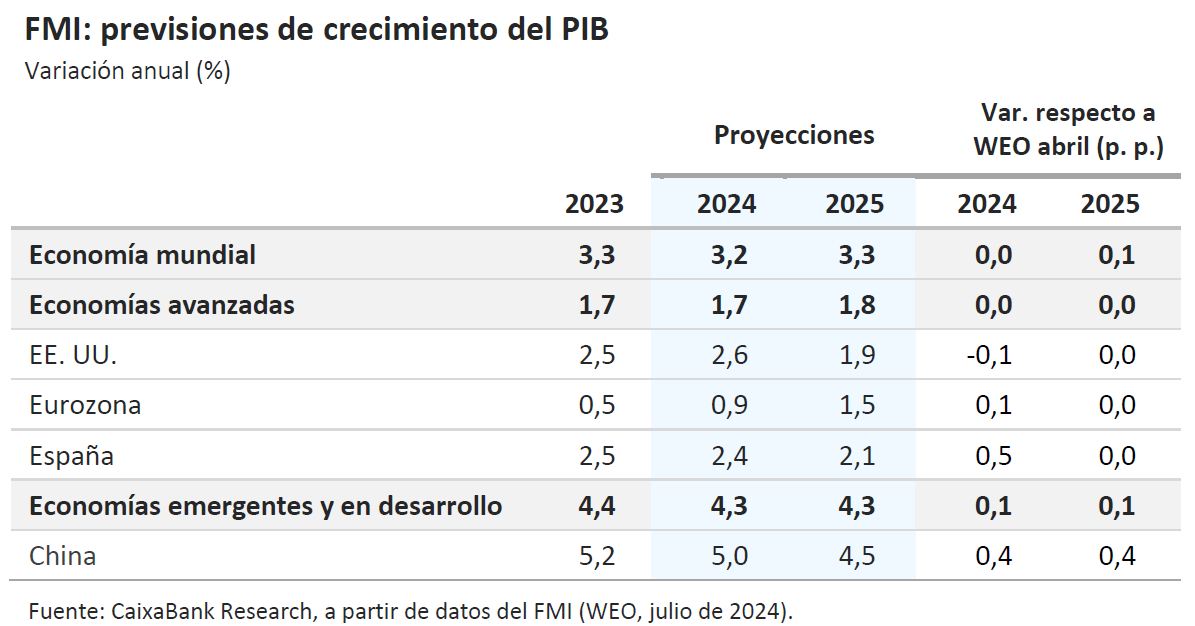

En su actualización de previsiones, el FMI apenas ha revisado sus previsiones de crecimiento para el conjunto de la economía mundial, si bien por países sí hay algunos cambios más significativos. Entre las economías desarrolladas, para 2024 destaca el recorte de 0,1 p. p. en el crecimiento previsto para EE. UU. y la revisión al alza en 0,1 p. p. de la eurozona, gracias a unas mejores expectativas para Francia (+0,2 p. p., hasta el 1,1%) y, sobre todo, para España, con una revisión al alza de su crecimiento de 0,5 p. p. Por otro lado, mejoran también las perspectivas para China, y ello a pesar de la reciente sorpresa negativa del PIB del 2T 2024. El FMI revisa al alza su crecimiento en 0,4 p. p., tanto en 2024 como en 2025, si bien advierte que se frenará hasta ritmos del 3,3% en 2029. Respecto a la inflación en las economías desarrolladas, eleva en 0,1 p. p. su previsión tanto en 2024 como en 2025, hasta el 2,7% y 2,1%, respectivamente. Según el FMI, los riesgos para su escenario siguen bastante equilibrados, si bien a corto plazo hay algunos riesgos que han aumentado. En primer lugar, la resistencia a la baja de la inflación en servicios, el encarecimiento de algunas materias primas y el aumento de las tensiones comerciales podrían frenar el proceso de desinflación en curso, provocando que las tasas de interés sigan elevadas por más tiempo. En segundo lugar, el sustancial deterioro de la situación fiscal y la creciente dependencia de EE. UU. de la financiación a corto plazo aumentan las vulnerabilidad globales. Tampoco se puede obviar el impacto negativo que supondría un aumento de las tensiones comerciales y del proteccionismo.

La economía china modera el ritmo de crecimiento. El PIB de China creció un 4,7% interanual en el 2T 2024, inferior al 5,3% registrado en el 1T y también al 5,1% esperado por el consenso de analistas. La ralentización de las ventas minoristas, influida por el debilitamiento de la confianza de los consumidores (en mínimos de un año), y la pérdida del dinamismo de la inversión residencial, afectada por la crisis del sector inmobiliario, fueron los principales obstáculos para el crecimiento. El aspecto positivo vino de la mano del aumento de la producción industrial y de las exportaciones, ambas con un crecimiento superior al 8% interanual en junio. Después de este bache en el 2T, esperamos que el PIB para este año se sitúe ligeramente por debajo del 5%. Adicionalmente, esta semana se ha celebrado el Tercer Plenario del Partido Comunista, en el que se ha confirmado la intención de dinamizar la demanda interna, reforzar los canales de comercio exterior y mejorar la oferta desde sectores como el tecnológico, todos ellos pilares para que China pueda ser más resiliente al efecto de las restricciones comerciales de EE. UU. (véase la Nota Breve).

Last actualization: 19 July 2024 - 12:10Se enfrían las expectativas de reactivación en Alemania. El índice de sentimiento económico alemán ZEW muestra que en julio el porcentaje de empresas encuestadas que anticipa una mejora de la actividad cae en 6,5 p. p., hasta el 49,4%; mientras que el porcentaje de las que consideran que la situación va a seguir igual aumenta en 7,3 p. p., hasta el 43%. Este comportamiento es compatible con un escenario en el que el ritmo de crecimiento del PIB se mantiene relativamente estable en torno al 0,2% intertrimestral registrado en el inicio del año. Por otro lado, la inflación del Reino Unido se mantuvo sin cambios en junio, en el 2,0% la general y en el 3,5% la subyacente, estabilidad que refleja la resistencia a caer de la inflación en servicios (repite en el 5,7%).

En EE. UU., la producción industrial y las ventas minoristas de junio cierran el 2T con un tono positivo. La producción industrial en junio aumentó un 0,6% intermensual, superando el esperado 0,3% y alcanzando así su nivel más alto desde 2022. El incremento se debió en gran parte a la industria de transporte, con la producción de motores de vehículos subiendo un 1,6% en el mes. Estos datos contrastan con los de las encuestas recientes, como los ISM, que dibujaban un panorama más sombrío en el sector manufacturero. Sumado a ello, las ventas minoristas en junio también sorprendieron positivamente, manteniéndose sin cambios frente a las del mes anterior (se esperaba una caída). Las ventas sin coches y gasolina se comportaron especialmente bien, con una subida del 0,8% intermensual. Estos datos deberían limitar cualquier temor de flaqueza del consumo privado y apuntan a una economía que mantiene su dinamismo, dentro de una tendencia de moderación de la actividad. Así también lo recoge la Fed en su último Beige Book publicado esta semana, si bien apunta a que, en los próximos dos trimestres, la incertidumbre alrededor de las elecciones presidenciales, conflictos geopolíticos e inflación debería seguir moderando el crecimiento económico.

- Financial marketsEl BCE no cambia nada en julio, los inversores, tampoco

El BCE dejó sin cambios los tipos de interés en su reunión de julio (depo 3,75% y refi 4,25%; facilidad marginal de crédito 4,5%) tal y como esperaban los inversores y el consenso de analistas. En la rueda de prensa, Lagarde aseveró que la decisión de mantener los tipos sin cambios fue unánime en el Consejo de Gobierno, como también lo fue el no plantear ninguna clase de compromiso de cara a la reunión de septiembre, que calificó de «completamente abierta» respecto a sus decisiones de política monetaria. En general, la presidenta buscó no someter al Consejo de Gobierno a ningún compromiso respecto a los tipos de interés más o menos explícito, sin simultáneamente alterar de manera significativa las expectativas del mercado, que ya contemplaban dos recortes adicionales de tipos en 2024. Los implícitos del mercado monetario asignaron tras la reunión una probabilidad del 80% a un recorte de 25 p. b. en septiembre (frente al 75% anterior a la reunión) y continuaron descontando un tipo depo en el 3,25% a diciembre de 2024. Aunque el BCE espera que el crecimiento económico en la eurozona se haya ralentizado en el 2T y considera que los riesgos para el crecimiento están sesgados a la baja, son optimistas respecto al crecimiento económico en el medio plazo y también respecto a la moderación del crecimiento salarial. Consideran que este es aún elevado en vista del magro avance de la productividad, pero que debería moderarse en los próximos trimestres dado el carácter rezagado de esta variable, cuyas actuales tasas reflejan un intento por compensar inflaciones pasadas. El BCE espera que esta evolución salarial ayude a que se modere una inflación de servicios aún elevada (4,1% en junio) y a que la inflación termine por asentarse en el 2% en la segunda mitad de 2025 (véase la Nota Breve).

El BCE no aclara una semana mixta en los activos de ambos lados del Atlántico. A pesar de que el BCE buscó dejar todas sus opciones abiertas de cara a la reunión de septiembre respecto a los tipos de interés, los implícitos del mercado monetario siguen descontando una bajada de 25 p. b. para entonces, lo cual ha pesado sobre la rentabilidad de los bonos soberanos de la eurozona. Las primas de riesgo periféricas, por su parte, terminan la semana prácticamente planas, reflejo de que los inversores, de momento, han pasado página del episodio de riesgo político en Francia. En EE. UU., por otro lado, la rentabilidad de los treasuries aumentó ligeramente y de forma muy homogénea a lo largo de la curva. En cuanto a los índices bursátiles, semana de pérdidas generalizadas en los mercados desarrollados y emergentes. Así, tanto en la eurozona como en EE. UU. los principales índices cayeron y, en el caso de EE. UU., las caídas las lideraron las compañías tecnológicas. Estas se han visto lastradas por el aumento de la probabilidad de una victoria de Trump, lo cual recrudecería las tensiones comerciales con China y el resto del mundo, y podría incluso complicar las relaciones con Taiwán, importante productor de chips. La rotación de grandes compañías tecnológicas de gran capitalización hacia compañías más pequeñas, no obstante, ha beneficiado a otros índices, como el Dow Jones o el Russell 2000, que terminan la semana con ganancias. En el mercado de divisas, el euro cierra la semana prácticamente plano frente al dólar, mientras que el yen registra un ligero avance, en una semana en la que el Ministerio de Finanzas podría haber intervenido en el mercado para revertir la prolongada depreciación de la divisa. Por último, el peso mexicano volvió a depreciarse frente al dólar, entre pérdidas generalizadas de las divisas latinoamericanas, lastradas por la atonía del petróleo y las fuertes caídas de los metales industriales, en particular el cobre, derivadas a su vez de la debilidad de la demanda china.

Principales indicadores financieros

18-7-24 12-7-24 Var. semanal Acumulado 2024 Var. interanual Tipos (puntos básicos) Tipos 3 meses Eurozona (Euribor) 3,69 3,66 2 -22 4 EE. UU. (SOFR) 5,28 5,29 -1 -5 -5 Tipos 12 meses Eurozona (Euribor) 3,50 3,56 -6 -1 -62 EE. UU. (SOFR) 4,81 4,87 -6 4 -48 Tipos 2 años Alemania 2,77 2,82 -5 37 -30 EE. UU. 4,47 4,45 +2 22 -30 Tipos 10 años Alemania 2,43 2,50 -6 49 -1 EE. UU. 4,20 4,18 2 32 45 España 3,21 3,26 -5 31 -23 Portugal 3,04 3,08 -5 48 -11 Prima de riesgo (10 años) España 78 76 2 -18 -23 Portugal 60 59 2 0 -10 Renta variable (porcentaje) S&P 500 5.545 5.615 -1,3% 16,2% 21,4% Euro Stoxx 50 4.870 5.043 -3,4% 7,7% 11,6% IBEX 35 11.148 11.251 -0,9% 10,5% 17,9% PSI 20 6.789 6.812 -0,3% 6,1% 11,1% MSCI emergentes 1.106 1.124 -1,6% 8,0% 8,5% Divisas (porcentaje) EUR/USD dólares por euro 1,090 1,091 -0,1% -1,3% -2,7% EUR/GBP libras por euro 0,842 0,840 0,2% -2,9% -2,8% USD/CNY yuanes por dólar 7,262 7,250 0,2% 2,3% 0,5% USD/MXN pesos por dólar 17,965 17,619 2,0% 5,8% 7,5% Materias Primas (porcentaje) Índice global 99,0 100,8 -1,8% 0,3% -6,2% Brent a un mes $/barril 85,1 85,0 0,1% 10,5% 7,1% Gas n. a un mes €/MWh 32,7 31,7 3,0% 1,0% 21,2% Fuente: CaixaBank Research, a partir de datos de Bloomberg.

PULSO ECONÓMICO es una publicación de CaixaBank Research, que contiene informaciones y opiniones que proceden de fuentes que consideramos fiables. Este documento tiene un propósito meramente informativo, por lo cual CaixaBank no se responsabiliza en ningún caso del uso que se pueda hacer del mismo. Las opiniones y las estimaciones son propias de CaixaBank Research y pueden estar sujetas a cambios sin notificación previa.