Setmana del 6 al 13 de setembre del 2024

- Dades modestes d’activitat a Espanya al juliol

- El BCE revisa lleugerament a la baixa el creixement previst per a la zona de l’euro en els propers anys

- El BCE abaixa els tipus al setembre sense oferir gaires pistes per a l’octubre

- Economia espanyolaDades modestes d’activitat a Espanya al juliol

L’índex de producció industrial va recular el 0,4% intermensual al juliol. Les reculades van ser generalitzades en les diferents categories (béns de consum, d’equipament, intermedis o energia). En termes interanuals, la taxa es va situar en el –0,4% (0,2% al juny). Per part seva, també al juliol, les vendes interiors de les grans empreses, deflactades i corregides d’efectes estacionals i de calendari, van avançar el 0,2% intermensual (1,5% interanual). L’avanç es va sostenir per les vendes destinades a consum i béns intermedis (0,7% i 0,8% intermensual), que més que van compensar el retrocés de les vendes destinades a béns de capital (–3,5% intermensual).

La inflació baixa a l’agost gràcies als aliments i als carburants. La inflació general va baixar fins al 2,3% a l’agost (0,1 p. p. per sobre del que es va estimar inicialment) i la inflació subjacent es va situar en el 2,7%. Per la seva banda, la inflació nucli es va mantenir en el 2,6% per segon mes consecutiu a causa del repunt de 0,1 p. p. a la inflació de serveis (3,5%), llastada alhora per l’augment dels preus turístics. L’augment del preu dels serveis va ser compensat per la caiguda de 0,2 p. p. de la inflació dels béns industrials (0,5%). La inflació dels aliments va tornar a caure amb força per segon mes consecutiu fins al 2,7% (0,5 p. p. menys que al juliol) en un descens que es va notar especialment en els aliments no elaborats (1,7% interanual, 0,9 p. p. menys que al juliol). La inflació energètica va caure 4,2 p. p. fins al –1,5% interanual gràcies al descens dels carburants (–6,9% interanual, 7 p. p. menys), que va contrarestar l’augment de l’electricitat (la inflació de la qual va augmentar 1,8 p. p. fins al 9,2 %, vegeu la Nota Breve).

Última actualització: 13 desembre 2024 - 15:00Les dades d’execució pressupostària de l’1S a Espanya apunten a un dèficit públic una mica menor que el 2023. El dèficit consolidat de les Administracions públiques, excloses les corporacions locals, va pujar en l’acumulat de gener a juny a l’1,9% del PIB, per sota del 2,2% en el mateix període del 2023. Aquesta lleugera millora es va deure al creixement dinàmic dels ingressos públics (+6,5% interanual en l’acumulat fins al juny), impulsats per la recaptació d’impostos directes i per les cotitzacions socials gràcies, en gran manera, al bon comportament del mercat laboral. La despesa pública, per part seva, ha repuntat un notable 4,8% interanual, i dins d’aquesta partida ha destacat l’avanç interanual de les prestacions socials del 6,6% interanual, d’acord amb un creixement de la despesa en pensions lleugerament superior al 7% (vegeu la Nota Breve).

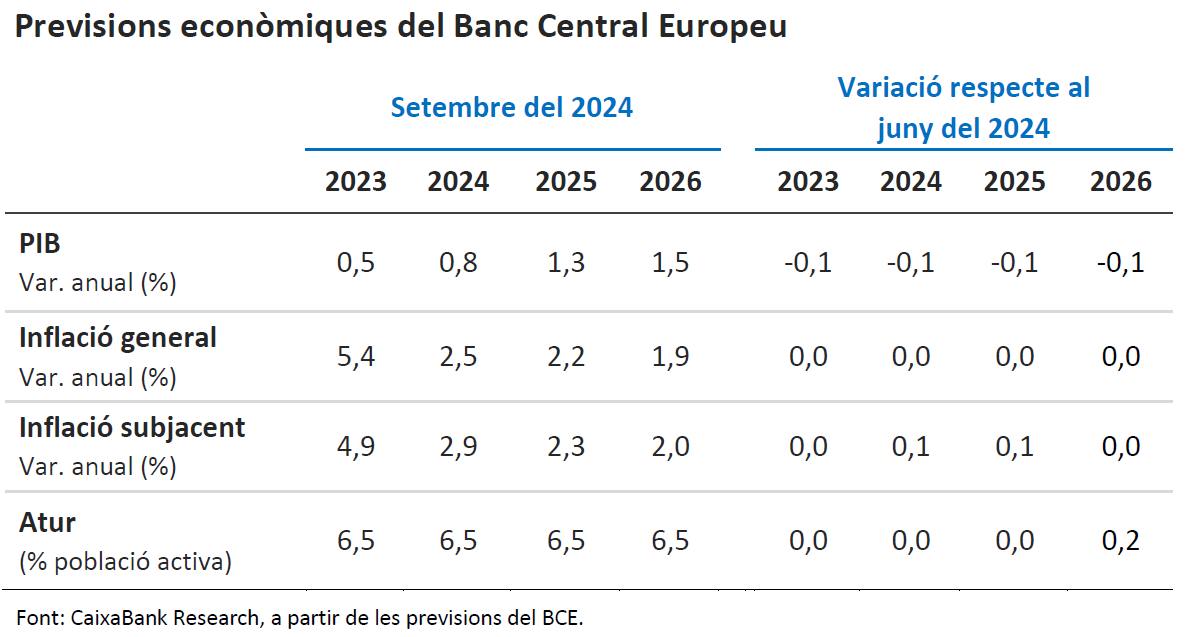

- Economia internacionalEl BCE revisa lleugerament a la baixa el creixement previst per a la zona de l’euro en els propers anys

De fet, les seves previsions del setembre mostren un creixement a la zona de l’euro una mica inferior al que es va estimar al juny. Aquesta revisió descansa en un consum privat una mica més feble del que s’esperava, si bé continuarà sent el principal motor del creixement, alhora que la taxa d’estalvi gairebé no es reduirà a l’horitzó de previsió. Per la seva banda, les perspectives per a la inversió en béns d’equipament també s’han reduït, tot i que es continua confiant que vagi de «menys a més» els propers anys, gràcies a l’enfortiment que s’espera per a la demanda interna i externa, en un context de reducció dels tipus d’interès. Pel que fa a la inversió residencial, persistirà la seva debilitat els propers trimestres i no serà fins a la segona meitat del 2025 quan es comenci a recuperar, gràcies a unes condicions financeres una mica més laxes. Pel que fa a la inflació general, el BCE manté sense canvis les previsions respecte al juny, si bé adverteix de cert repunt els mesos finals d’enguany, per un efecte base de l’energia, tot i que sense alterar la seva expectativa del fet que es recondueixi a l’objectiu del 2% cap a finals del 2025. Les previsions d’inflació subjacent, per la seva banda, sí que s’han revisat en 1 dècima a l’alça per a aquest any i el següent. La conjunció en els darrers mesos d’uns preus més baixos de l’energia i els aliments, juntament amb la sorpresa a l’alça de la inflació de serveis, d’una banda, i les expectatives menors de creixement econòmic i salarial, de l’altra, permeten que les previsions d’inflació general per al conjunt del 2025 es mantinguin estables.

La inflació dels EUA va caure a l’agost, però els serveis mostren resistència a la baixa. A l’agost, la inflació dels EUA va disminuir 0,4 p. p., situant-se en un 2,5% interanual, el nivell més baix des del febrer del 2021. Aquesta caiguda es va explicar pel descens en els preus energètics (–4,0% interanual) i l’abaratiment dels béns industrials no energètics (– 1,9% interanual). Tot i això, els preus dels serveis continuen mostrant resistència a baixar, amb una inflació del 4,9% interanual. En particular, els preus de l’habitatge (shelter), que representen un 35% de la cistella de consum, van augmentar el 5,2% interanual i van explicar el 70% de la inflació subjacent, que es va mantenir estable en un 3,2%. Tot i això, alguns indicadors avançats del preu dels lloguers suggereixen que els preus d’habitatge podrien moderar-se en els propers mesos.

Última actualització: 15 novembre 2024 - 15:00Els riscos de deflació augmenten a la Xina. A l’agost, la inflació a la Xina va créixer el 0,6% interanual, davant el 0,5% del mes anterior i per sota del 0,7% esperat pel consens d’analistes, i va marcar el divuitè mes consecutiu per sota de l’1% . Així mateix, els preus de producció industrial van aprofundir en el seu descens i van caure un 1,8% interanual, des del ‒0,8% del juliol. Amb tots dos registres s’ha posat en relleu, un mes més, la debilitat que pateix la demanda interna xinesa des de la pandèmia i l’excés d’oferta existent en alguns sectors que han desembocat en una espiral a la baixa dels preus que, al seu torn, està repercutint negativament en els marges empresarials. D’altra banda, la feblesa de la demanda també es va poder observar al comerç exterior. A l’agost, les exportacions xineses van augmentar un 8,7% interanual (respecte al 7,0% al juliol), mentre que les importacions amb prou feines van créixer un 0,5% davant el 7,2% assolit el mes anterior. Així, el superàvit de la balança comercial es va incrementar fins als 91.000 milions de dòlars, segon registre més elevat des de començament d’any.

- Mercats financersEl BCE abaixa els tipus al setembre sense oferir gaires pistes per a l’octubre

Com esperàvem, i com que descomptaven els tipus implícits del mercat monetari, el BCE va rebaixar els tipus d’interès a 25 p. b. a la reunió de setembre (tipus depo en el 3,50%; tipus refi en el 3,65%, ja que, com s’havia explicat en la revisió del marc operatiu, el diferencial entre tots dos passa a ser de 15 p. b.; i facilitat marginal de crèdit en el 3,90%). El BCE va justificar la baixada per la bona marxa de la desinflació els últims mesos –tot i que mostrant cautela davant de la rigidesa d’algunes partides de preus de serveis– i per la moderació dels costos salarials. El BCE considera que les dades més recents avalen les previsions que la inflació es reconduirà a l’objectiu del 2% cap a finals del 2025, any en què continua esperant una inflació mitjana anual del 2,2%. Lagarde va evitar donar cap estimació sobre la velocitat a la qual el BCE podria fer convergir els tipus d’intervenció cap al tipus d’interès d’equilibri, encara que sí que va apuntar que aquest podria haver repuntat lleument, tal com assenyalen les darreres investigacions del BCE. Així mateix, Lagarde va deixar entreveure que la unanimitat que ha existit al Consell de Govern en aquesta reunió es podria complicar a mesura que vagin baixant els tipus, tal com va apuntar Isabel Schnabel recentment. Finalment, respecte als propers passos, Lagarde va reiterar que dependran de les dades que es vagin publicant, i va assenyalar que, malgrat que esperen una bona dada d’inflació al setembre (per empitjorar a mesura que avanci l’any, com ja s’ha assenyalat ), aquesta no hauria d’influir gaire en la decisió que prengui el Consell de Govern a l’octubre, una reunió molt propera i en què es coneixeran poques dades noves (vegeu la Nota Breve).

La Fed baixarà els tipus d’interès 25 p. b. a la propera reunió de setembre. Després de declarar Powell que «ha arribat el moment que la política monetària s’ajusti», totes les dades apunten al fet que la Reserva Federal iniciarà el cicle de baixades de tipus d’interès a la reunió de setembre amb una retallada de 25 p. b., portant els fed funds a l’interval de 5,00%-5,25%. Pel que fa a la inflació, les dades més recents han confirmat que el creixement dels preus es va moderant cap a l’objectiu del 2%. Agost va marcar el cinquè mes consecutiu de caiguda en la inflació general, cosa que hauria de donar a la Fed la confiança necessària en què la desinflació està sent sostinguda en el temps. D’altra banda, el mercat laboral ha continuat mostrant senyals de refredament, amb un increment de la taxa d’atur fins al 4,2% (+0,4 p. p. en els darrers 12 mesos), juntament amb una sostinguda desacceleració en la creació d’ocupació. Tot i això, les dades d’ocupació són més consistents amb un refredament que amb un col·lapse, i, mentre la inflació de serveis es resisteixi a baixar (vegeu la secció d’Economia internacional), pensem que la Fed serà cauta en la seva distensió monetària. Així, esperem que iniciï el seu pivot amb una retallada de 25 p. b., i no de 50 p. b., com van arribar a anticipar els mercats a principis del mes passat.

Els inversors recuperen l’apetència pel risc a mesura que el fantasma de la recessió s’allunya. Setmana de rebot als principals actius de risc, afavorida per unes dades d’ocupació als EUA que reforcen la narrativa de l’aterratge suau davant d’una recessió imminent, però també per una constatació renovada que els principals bancs centrals ja estan en un camí de relaxació de les condicions monetàries. Així, la rendibilitat del deute sobirà acaba la setmana amb lleus caigudes, acompanyada també d’un lleuger estrenyiment de diferencials a la zona de l’euro. De manera similar, també els implícits del mercat monetari s’han mantingut relativament estables durant la setmana, tot i que la sorpresa a l’alça dels preus de producció a l’agost als EUA sembla restar probabilitats que la Fed pugui emprendre una baixada de més de 25 p. b. a la reunió de la setmana que ve. Pel que fa a la renda variable, els principals índexs mundials registren guanys durant la setmana, en particular els índexs de les economies desenvolupades. D’entre aquests índexs, destaca especialment el Nasdaq, després que NVIDIA confirmés l’elevada demanda pels seus productes i el rally de la IA recuperés impuls. Destaquen en negatiu una setmana més els índexs xinesos, que tanquen la setmana amb pèrdues. Al mercat de divises, l’euro s’ha depreciat lleugerament davant els seus principals parells, malgrat la lleugera apreciació que va registrar després de la reunió del BCE en una setmana en què destaca l’apreciació del pes mexicà superior al 2% respecte del dòlar, que podria estar capitalitzant unes menors probabilitats que Trump guanyi les eleccions nord-americanes del novembre després de l’últim debat. Finalment, al mercat de matèries primeres, el cru va registrar certs guanys; el barril de Brent de referència a Europa va avançar una mica més d’un 1%, per l’impacte que pugui tenir en el subministrament durant les properes setmanes el pas de l’huracà Francina pel Golf de Mèxic, tot i que continua entorn dels mínims de l’any, al voltant dels 70 dòlars per barril.

Principals indicadors financers

12-9-24 6-9-24 Var. setmanal Acumulat 2024 Var. interanual Tipus (punts bàsics) Tipus 3 mesos Zona euro (Euribor) 3,48 3,47 1 -43 -36 EUA (Libor) 4,95 4,94 +1 -38 -46 Tipus 12 mesos Zona euro (Euribor) 2,93 3,03 -10 -58 -118 EUA (Libor) 3,97 4,05 -8 -80 -146 Tipus 2 anys Alemanya 2,23 2,23 +0 -17 -94 EUA 3,64 3,65 -1 -61 -133 Tipus 10 anys Alemanya 2,15 2,17 -2 21 -50 EUA 3,67 3,71 -4 -21 -58 Espanya 2,96 3,00 -4 6 -76 Portugal 2,76 2,81 -5 21 -65 Prima de risc (10 anys) Espanya 81 83 -1 -15 -26 Portugal 61 63 -2 0 -15 Renda variable (percentatge) S&P 500 5.596 5.408 3,5% 17,3% 25,3% Euro Stoxx 50 4.814 4.738 1,6% 6,5% 14,0% IBEX 35 11.400 11.173 2,0% 13,0% 21,0% PSI 20 6.792 6.719 1,1% 6,2% 10,7% MSCI emergents 1.076 1.075 0,1% 5,1% 10,4% Divises (percentatge) EUR/USD dòlars per euro 1,107 1,108 -0,1% 0,3% 3,2% EUR/GBP lliures per euro 0,844 0,844 0,0% -2,7% -1,8% USD/CNY yuans per dòlar 7,117 7,098 0,3% 0,2% -2,1% USD/MXN peso per dòlar 19,533 19,980 -2,2% 15,1% 13,9% Matèries Primeres (percentatge) Índex global 95,7 93,7 2,1% -3,0% -10,6% Brent a un mes $/barril 72,0 71,1 1,3% -6,6% -21,7% Gas n. a un mes €/MWh 35,2 36,5 -3,5% 8,8% -4,4% Font: CaixaBank Research, a partir de dades de Bloomberg.

POLS ECONÒMIC és una publicació de CaixaBank Research, que conté informacions i opinions procedents de fonts que considerem fiables. Aquest document té un propòsit merament informatiu, per la qual cosa CaixaBank no es responsabilitza en cap cas de l’ús que se’n pugui fer. Les opinions i les estimacions són pròpies de CaixaBank Research i poden estar subjectes a canvis sense notificació prèvia.