Política monetaria 2025: la hora de la distensión

Con la desinflación bien encarrilada y algunos signos de desaceleración de la actividad y enfriamiento del mercado laboral, la política monetaria está cambiando de marcha para pasar a una fase de distensión: de restrictiva a neutral. El BCE y la Fed, además de otros grandes bancos centrales, han iniciado esta distensión con bajadas de tipos de interés, y se espera que continuarán haciéndolo en 2025. A partir de ahí, buscaremos aclarar los factores que guiarán esta nueva fase de política monetaria.

El camino hacia tipos de interés neutrales...

Fed y BCE han abogado por un enfoque gradual. Aunque el BCE ha llevado el depo desde el máximo del 4,00% al 3,25% y la Fed ha colocado el fed funds en el rango de 4,50%-4,75% (vs. máximo del 5,25%-5,50%), estos niveles siguen siendo restrictivos y la expectativa es que, en un escenario de aterrizaje suave, las bajadas de tipos continúen progresivamente en 2025.1 Sin embargo, las dudas son ¿hasta qué nivel bajarán los tipos? ¿a qué velocidad lo harán? ¿cómo se transmitirán a la economía?

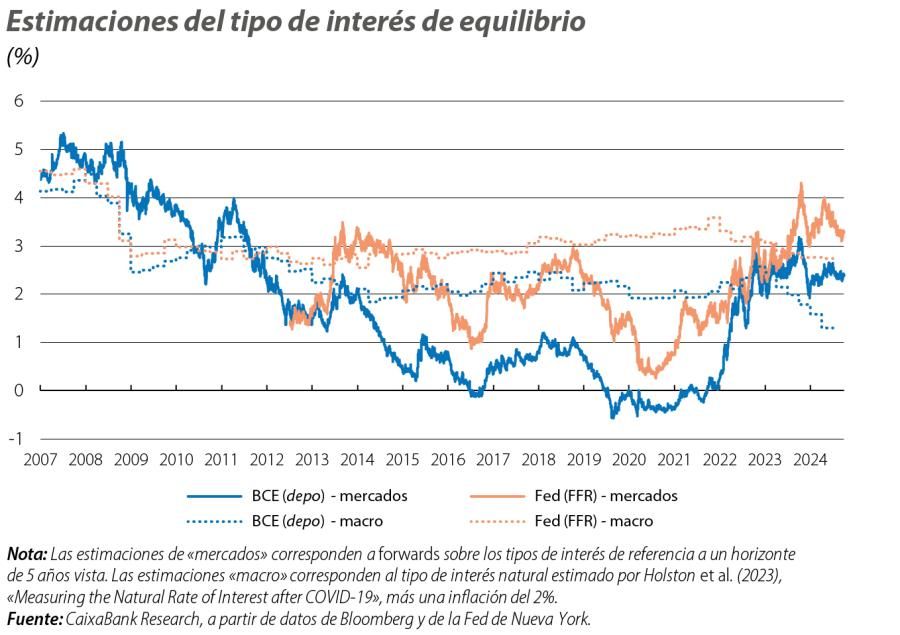

El objetivo de los bancos centrales para 2025 es llevar los tipos de interés al nivel que ni estimula ni enfría la economía, sino que la equilibra con su potencial. Este tipo de interés de equilibrio, también llamado natural o neutral, es un concepto no observable e incierto que guía el diseño de la política monetaria. Hay múltiples maneras de inferirlo, y dos alternativas conocidas son las que recogemos para la Fed y el BCE en el primer gráfico: una, basada en modelos macroeconómicos y la otra, en las cotizaciones de los mercados financieros. Estas dos opciones nos sitúan el tipo de interés de equilibrio en EE. UU. en un rango del 2,75%-3,25% y el de la eurozona en el 1,50%-2,50%.

- 1Estos recortes van a coexistir con una reducción de los balances. Véase el Focus «Balances: la normalización no tan visible de la política monetaria», en este mismo informe.

La velocidad con la que la Fed, el BCE y el resto de los bancos centrales en distensión monetaria llevarán sus tipos a niveles neutrales dependerá de lo rápida o lentamente que se materialice el escenario de aterrizaje suave para sus economías. En la eurozona, el BCE podría llegar a zona neutral ya en 2025, ante la combinación de un crecimiento con poco vigor en el agregado de la región y la expectativa de que la inflación se consolide en el objetivo del 2% en los próximos trimestres (una perspectiva que se ve reforzada por la desaceleración de salarios y márgenes empresariales).2 En EE. UU., nuestro escenario también es que la Fed llegue a niveles neutrales a lo largo de 2025, para evitar un enfriamiento abrupto del mercado laboral ante una desinflación que, con matices respecto a Europa, parece razonablemente encarrilada.

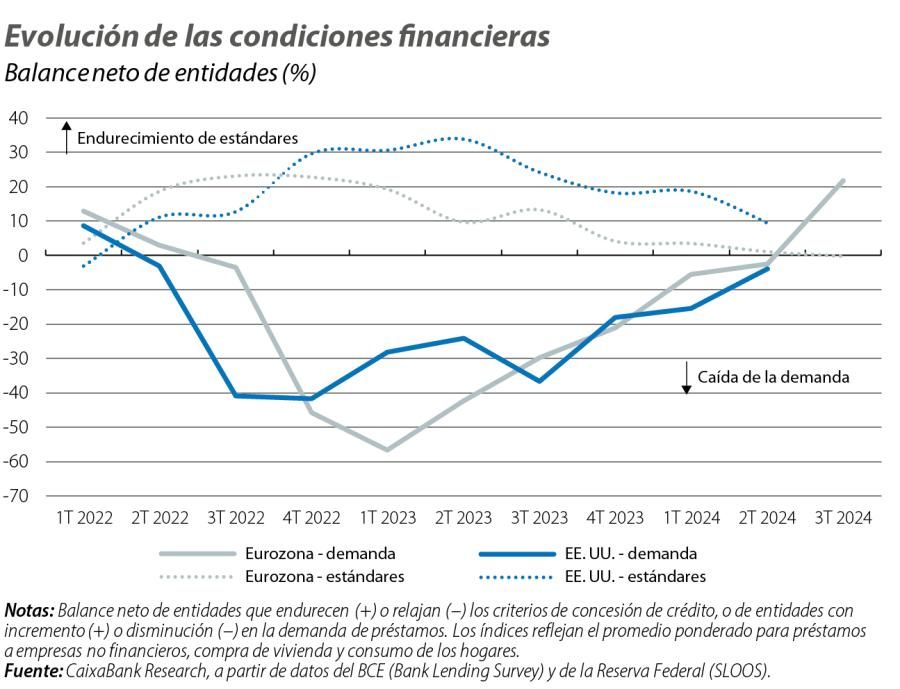

En este escenario de aterrizaje suave, la distensión monetaria quitará lastre sobre la economía en 2025. De hecho, y como se observa en el segundo gráfico, las condiciones financieras ya se han ido distendiendo de la mano de las bajadas de tipos (tanto realizadas como anticipadas). Normalmente, el impacto sobre la economía de una distensión monetaria es progresivo y su efecto máximo tarda en llegar (Romer y Romer [2023]3 sitúan el impacto máximo sobre el PIB a los nueve trimestres), por lo que cabe esperar que en 2025 su empuje sea moderado. Sin embargo, las estimaciones también sugieren que los primeros efectos positivos se notan rápidamente: con datos muy granulares para la economía española, Buda et al. (2023)4 detectan que cambios en los tipos de interés impactan significativamente en el consumo en menos de una semana, en las ventas empresariales en aproximadamente un mes y en el empleo en unos dos meses.

- 2Una recuperación cíclica de la productividad (por ejemplo, si se deshace el llamado labour hoarding o acaparamiento prudencial de mano de obra) reforzaría todavía más el descenso de la inflación.

- 3Romer, C. D. y Romer, D. H. (2023). «Does Monetary Policy Matter? The Narrative Approach after 35 Years» (n.º w31170). National Bureau of Economic Research.

- 4Buda, G., Carvalho, V., Corsetti, G. et al. (2023), «Short and Variable Lags», CEPR Discussion Paper n.º 18022.

... y riesgos

El último interrogante es a qué riesgos se enfrentarán los bancos centrales en la nueva fase monetaria. Lo primero que deberán calibrar es la velocidad de bajadas. Por un lado, recortar tipos con demasiada cautela puede enfriar la economía más de lo deseado, arriesgando una vuelta a las débiles inflaciones de la anterior década. Por el otro, recortar demasiado rápido podría frustrar la victoria final contra la inflación: los bancos centrales están en el último kilómetro de la desinflación, pero todavía no han llegado a la meta. Los últimos datos disponibles sugieren que el BCE se enfrenta más al primer riesgo, con una pérdida de dinamismo ya visible en los indicadores de actividad, y la Fed al segundo, con una economía que sigue creciendo por encima del potencial y una inflación todavía con ciertas señales de resistencia. En cualquiera de los dos casos, la calibración de la distensión monetaria se enfrentará a un tercer ingrediente: los tipos de interés influyen en los precios de los activos financieros y los cambios drásticos pueden generar correcciones abruptas y desencadenar turbulencias financieras, como ya ocurrió en el periodo de subidas de tipos.5

También hay que tener en cuenta la amenaza de nuevas perturbaciones que afecten al escenario. Sin embargo, el cambio de perspectivas de política monetaria ante un nuevo shock, especialmente si es de oferta, debería verse mitigado por el hecho de que hoy las economías tienen un punto de partida con condiciones financieras restrictivas y enfriamiento de la demanda, algo radicalmente diferente a 2022.

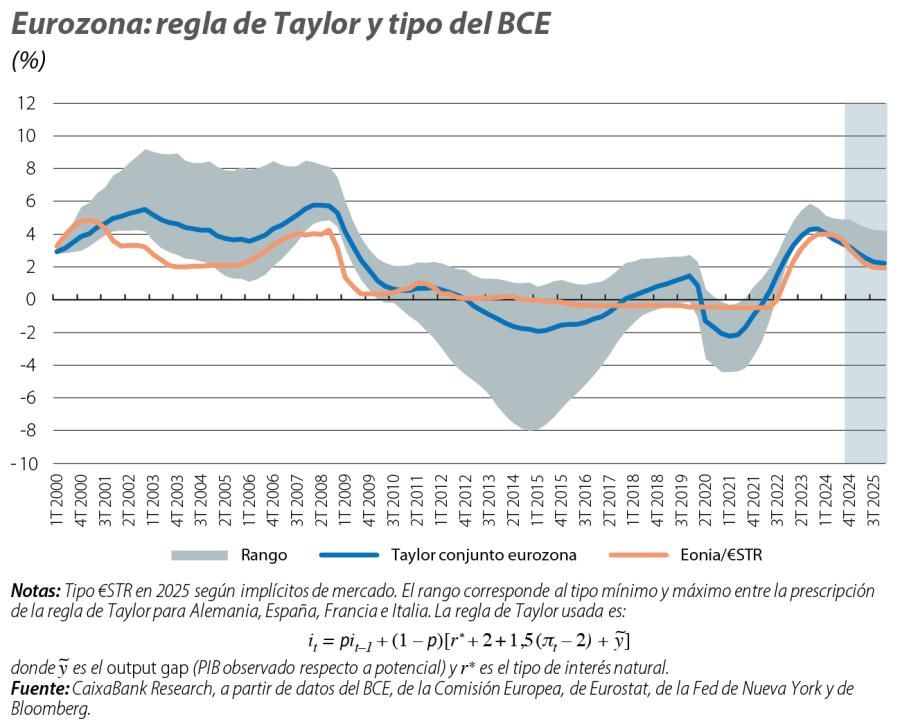

Cada banco central deberá calibrar riesgos idiosincráticos de su región. El BCE enfrenta el desafío de gestionar la heterogeneidad de la eurozona, donde contrasta el sólido crecimiento de economías periféricas como España (que va camino de ser la economía avanzada con más crecimiento en 2024) con la debilidad de Alemania (la única gran economía avanzada que no está creciendo en 2023-2024). Este desafío hace que la política monetaria óptima sea diferente para cada país y que distintos países requieran niveles diferentes de tipos de interés. Una manera de ilustrarlo es con la regla de Taylor,6 una guía que muestra cómo históricamente algunos países de la eurozona habrían necesitado tipos de interés más altos de los fijados por el BCE, mientras que otros países, con una posición cíclica más débil, habrían requerido tipos más bajos. Como se ve en el último gráfico, el rango de tipos señalado por la regla de Taylor sugiere que el desafío sigue presente pero, por el momento, la dispersión es menor que en el pasado.7

- 5Con el colapso de Silicon Valley Bank en 2022 y las graves dificultades de NYCB en 2023.

- 6Esta regla da un tipo de interés nominal a fijar dada la inflación, el tipo de interés neutral y el output gap.

- 7Hay una menor dispersión en las tasas de inflación respecto a años pasados y, además, todas las economías vienen de una debilidad generalizada desde 2020.

En EE. UU., el gran interrogante que deberá gestionar la Fed será la política económica de la futura administración de la Casa Blanca, que podría implicar un mayor estímulo fiscal y políticas comerciales más restrictivas. El otro polo de riesgo surge de la propia renovación de la junta de gobierno de la Fed, ya que durante la próxima administración se renovarán dos de sus siete miembros (Kugler en 2026 y Powell en 2028), así como los cargos de presidente (2026) y vicepresidentes (Barr en 2026 y Jefferson en 2027), todos nominados por el presidente de EE. UU. y aprobados por el Senado.

En definitiva, todo apunta a que 2025 será otro año en el que la política monetaria tenga un papel protagonista en la coyuntura de la economía y los mercados financieros.