La palabra de moda en el nuevo escenario internacional: divergencia

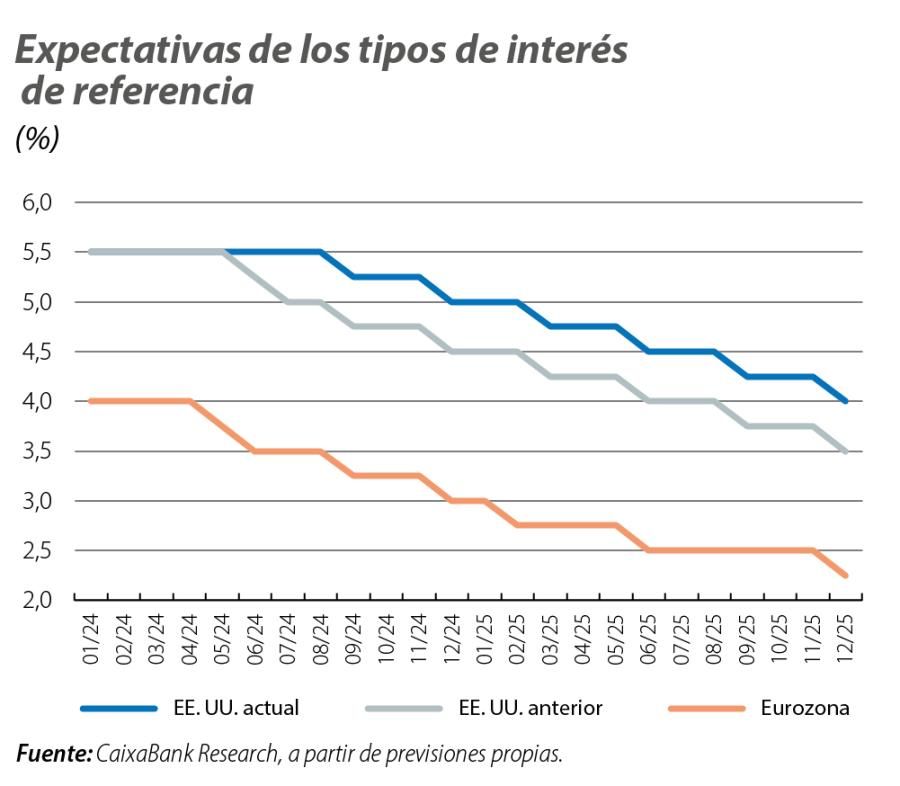

Hemos recorrido ya casi la mitad del año y toca hacer balance para actualizar unos escenarios económicos en los que la divergencia en el comportamiento de la inflación entre Estados Unidos y Europa ha sido clave para explicar el reajuste de previsiones en los tipos de interés.

Hemos recorrido ya casi la mitad del año y toca hacer balance para actualizar los escenarios económicos. Así, los indicadores publicados parecen mostrar que la economía estadounidense ya ha iniciado la tan largamente anunciada fase de soft landing, mientras que la eurozona y el Reino Unido sorprendieron con un inicio de año más dinámico de lo esperado. Al mismo tiempo, la inflación está siendo más persistente de lo previsto en EE. UU., mientras que en Europa su descenso se está ajustando mejor al «guion» que ya veníamos anticipando. Precisamente esta divergencia en el comportamiento de la inflación ha sido clave para explicar el reajuste de previsiones que presentamos en los tipos de interés.

Precios de las materias primas al alza, crudo volátil y gas estabilizado

Más allá de que la inflación está siendo más persistente en EE. UU. que en otras regiones, lo común en todos los casos es que su ritmo de descenso se ha frenado sustancialmente. En parte, esta ralentización es natural a medida que se desvanecen las fuerzas más abruptas de la crisis inflacionista y cambia la composición de la desinflación. Pero también responde a una presión de demanda mayor de lo esperado hace unos meses, así como al impacto del encarecimiento de las principales materias primas, algunas de ellas cotizando en máximos históricos (cacao, cobre, café, etc.). Además, en el caso concreto de los metales industriales, parte de su subida de precio responde al impacto de las nuevas sanciones contra Rusia, que prohíben que los metales rusos coticen en las bolsas internacionales desde el 13 de abril, lo que introduce un riesgo al alza más persistente en el tiempo.

Por su parte, los precios del crudo han mostrado bastante volatilidad, reflejo de los vaivenes en el conflicto en Oriente Medio. En la medida que este frente siga abierto, los riesgos sobre el precio del crudo seguirán en aumento, en un contexto en el que las condiciones de su oferta ejercen también presiones al alza: la capacidad productiva de EE. UU. está llegando al límite, las existencias globales están en mínimos de ocho años y la OPEP ha prolongado los actuales recortes hasta octubre. En consecuencia, anticipamos un precio del barril de Brent en media de 2024 de unos 87 dólares, ocho dólares más alto que la previsión anterior, y de 82 dólares en media de 2025, cinco dólares más que la anterior.

En cuanto a la cotización del gas en Europa, se ha mantenido bastante estable y no se anticipan repuntes significativos en el horizonte, gracias a unos stocks de gas en máximos históricos. Esta notable acumulación ha sido posible gracias a una oferta de gas sin interrupciones en un contexto en el que un invierno más suave de lo habitual ha mantenido la demanda controlada. En consecuencia, apenas modificamos la previsión para el precio del gas TTF, que se mantendría cotizando en un rango en torno a los 30 euros/Mwh hasta finales de 2025.

EE. UU. inicia su ‘soft landing’ con una inflación que se revela más persistente

La notable resistencia de la que hizo gala la economía de EE. UU. en 2023 parece que comienza a agotarse, si bien lo más apropiado sería hablar de una normalización hacia ritmos de crecimiento más sostenibles, y los indicadores parece que apuntan a cierta estabilidad en el crecimiento en los próximos meses. Los indicadores de sentimiento se han suavizado (para el sector manufacturero incluso anticipan un estancamiento) y el ahorro extra acumulado durante la pandemia ya está prácticamente agotado. Incluso los indicadores del mercado laboral muestran señales incipientes de agotamiento, aunque todavía se mantiene muy dinámico.

En consecuencia, todo apunta a que la economía ha dejado atrás los extraordinarios ritmos de crecimiento del pasado año y que convergerá a ritmos más cercanos a su potencial del 0,4% intertrimestral a lo largo de todo 2024 y buena parte de 2025. Estas previsiones se sustentan en la resistencia que seguirá mostrando el consumo de las familias, sostenido por un mercado de trabajo aún dinámico. Además, no puede descartarse cierta reactivación del gasto público al encontrarnos en año electoral. En cuanto a la inversión, seguirá beneficiándose del estímulo que supone la adopción de nuevas tecnologías (como la inteligencia artificial) y el desarrollo de la «economía verde» en el marco del Inflation Reduction Act (IRA), un programa dotado con casi 416.000 millones de dólares entre 2023 y 2031. De este modo, revisamos 0,2 p. p. al alza el crecimiento previsto para 2024 y 2025, hasta el 2,4% y el 1,8%, respectivamente.

En este contexto, la inflación en EE. UU. está mostrando una mayor resistencia a la baja de lo que esperábamos hace unos meses, debido sobre todo a la fuerte inercia de las presiones subyacentes por el comportamiento de la partida de vivienda (shelter, con precios de alquileres observados e imputados). Así, revisamos al alza en 0,6 p. p. la inflación general de 2024 hasta el 3,2%, y elevamos en 0,2 p. p. la de 2025 hasta el 2,2%. Para la inflación núcleo, elevamos en 0,5 p. p. hasta el 3,2%, y en 0,2 p. p. hasta el 2,6%, la previsión para 2024 y 2025, respectivamente.

La recuperación en la eurozona está en curso, pero será bastante modesta

En cuanto a la eurozona, y después de dos trimestres cayendo, la actividad creció en el 1T 2024 un 0,3% intertrimestral, ligeramente mejor de lo esperado. Los principales indicadores dibujan una recuperación en curso, pero que será bastante modesta, lo que avala nuestra previsión de que el crecimiento en la eurozona no superará ritmos del 0,4% intertrimestral en lo que resta de año. Las tres grandes economías también mostrarán un comportamiento relativamente estable y crecerán en torno a los ritmos del 1T el resto del año. Estas previsiones vienen sostenidas por la reactivación que esperamos para el consumo privado, sobre todo en la segunda mitad del año. Un mercado de trabajo todavía dinámico (la tasa de paro se mantendría cerca de sus mínimos), descensos adicionales de la inflación y recortes de tipos de interés ayudarán a impulsar el consumo. Las familias también contarán con un notable colchón de ahorro que fortalece sus balances (se estima que, a raíz de la pandemia, las familias han acumulado un ahorro que supera en casi un 8,0% del PIB su ahorro tendencial). También esperamos que la inversión en capital fijo se beneficie de un mayor despliegue de fondos NGEU: hasta la fecha se han distribuido ya unos 224.000 millones de euros (entre subvenciones y préstamos), de los 672.000 millones con los que está dotado hasta 2026 el Mecanismo de Recuperación y Resiliencia. Este escenario apenas difiere del que veníamos defendiendo, por lo que el ajuste en la previsión de crecimiento para la eurozona es marginal y responde, sobre todo, al impacto de un 1T algo mejor de lo esperado: revisamos en 0,1 p. p. el crecimiento en 2024 hasta el 0,8% y mantenemos sin cambios en el 1,7% la previsión para 2025.

Respecto a la inflación, tanto la general como las medidas subyacentes han mostrado una notable corrección desde máximos, ajustándose relativamente bien al escenario que veníamos mostrando y seguimos confiando en que la inflación general convergerá en los próximos trimestres hacia el objetivo. Por tanto, revisamos solo 0,2 p. p. al alza la inflación prevista en 2024, hasta el 2,4%, por la revisión de los precios energéticos ya comentada, y mantenemos sin cambios las previsiones para el resto de medidas de inflación.

Respecto al escenario para otras economías, destaca la revisión al alza del crecimiento en el Reino Unido en 2024 en casi 0,5 p. p., hasta el 0,5%, por un inesperado buen 1T (0,6% intertrimestral, tras dos trimestres de caída). En China, también un 1T algo más dinámico de lo esperado nos lleva a elevar en 0,2 p. p. el crecimiento previsto para 2024 hasta el 4,8%; si bien las dudas que siguen pesando sobre la situación del sector residencial en China aconsejan ser algo más cautos en los próximos trimestres, y recortamos en 0,2 p. p. el crecimiento en 2025 hasta el 4,2%.

El BCE bajará tipos antes que la Fed, lo que no ocurría desde julio de 2012

Para cerrar, otro de los cambios más significativos del escenario ha sido el reajuste de las expectativas sobre los tipos de interés oficiales de la Fed. De hecho, la resistencia de la inflación y el dinamismo de la actividad nos llevan a retrasar el primer recorte de tipos de la Fed hasta después del verano, y prevemos solo dos recortes de tipos de 25 p. b. para 2024, frente a los cuatro inicialmente previstos (–50 p. b. en el conjunto del año vs. –100 p. b. en el escenario previo). Mientras, mantenemos sin cambios nuestro escenario de cuatro recortes de 25 p. b. cada uno en el BCE, comenzando en junio, lo que llevaría al tipo oficial al 3,0% en diciembre (aunque no descartamos que al final solo veamos tres bajadas). Esta «desincronización» entre la Fed y el BCE se reflejaría en un dólar más fuerte a corto plazo, si bien, a medio plazo, la convergencia en tasas de crecimiento y en política monetaria entre la eurozona y EE. UU. favorecería al euro, que recuperaría cotizaciones en torno a 1,10 dólares por euro en 2025.