Inflación: ¿solo un fenómeno monetario?

El 22 de enero de 2015, Mario Draghi anunció una importante ampliación del programa de compra de activos públicos y privados (QE), con el objetivo de anclar las expectativas de inflación a medio plazo y reactivar la economía, algo inimaginable hace un año. Con este anuncio, el BCE se sumó al resto de bancos centrales, como la Reserva Federal, el Banco de Japón o el Banco de Inglaterra, que ya llevan tiempo aumentando sus balances a través de la compra de activos. Mediante estas políticas monetarias expansivas se ha inyectado abundante liquidez a la economía de cada país. Sin embargo, la inflación ha seguido contrayéndose de forma persistente y, de hecho, el anclaje de las expectativas de inflación a medio y a largo plazo ha empezado a ponerse en riesgo. En este contexto inusual, algunos incluso han llegado a poner en duda una de las pocas leyes económicas que parecían sostenerse, conocida internacionalmente gracias a una frase célebre del economista Milton Friedman:

La inflación es siempre y en todas partes un fenómeno monetario en el sentido de que solo es y puede ser producido por un incremento más rápido de la cantidad de dinero que de la producción.

La afirmación de que la inflación es un fenómeno monetario se sustenta en la teoría cuantitativa del dinero, según la cual los precios varían proporcionalmente respecto a la oferta monetaria. Dicha relación se basa en la identidad1 según la cual el valor de las transacciones que se llevan a cabo en la economía (entendido como el PIB nominal) es equivalente a la cantidad de dinero que circula en ella (entendida como la cantidad de dinero que hay en una economía multiplicada por las veces que cambia de manos, es decir, la velocidad del dinero). Si se asume que la velocidad del dinero es constante, en una economía sin crecimiento económico, la tasa de inflación es igual a la tasa de crecimiento del dinero. Por lo tanto, si se incrementa la oferta monetaria tendremos más dinero persiguiendo los mismos bienes, con lo que los precios subirán. De forma similar, si la tasa de crecimiento de la actividad económica y de la cantidad de dinero es la misma, los precios deberían mantenerse constantes.

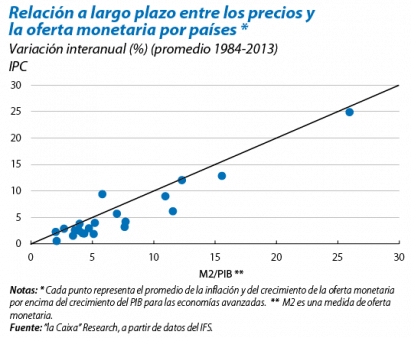

El enunciado de Friedman se ve reforzado por la evidencia empírica. En ella también se observa una relación positiva entre la inflación y el crecimiento del exceso de oferta monetaria (crecimiento de la oferta monetaria por encima del crecimiento del PIB real) para un amplio grupo de países. Esta relación es fuerte y robusta a largo plazo, pero, a corto plazo y de forma transitoria, la relación entre ambas variables puede debilitarse por factores como la rigidez de los precios o que la velocidad del dinero no sea constante. Así, por ejemplo, una contracción de la velocidad de circulación del dinero sería compatible con un aumento de la oferta monetaria sin presiones en los precios.

En base a lo anterior, tanto la teoría como la evidencia empírica sugieren que, si se da un crecimiento de la oferta monetaria por encima del crecimiento del PIB real, ello debería presionar al alza la inflación a medio plazo. Sin embargo, desde inicios de 2012, se observa cómo la relación entre ambas variables se ha debilitado hasta el punto de ser prácticamente nula. Por un lado, el crecimiento de la oferta monetaria se ha acelerado más que el crecimiento del PIB, mientras que, por el otro, la inflación subyacente2 ha seguido reduciéndose. A continuación apuntamos los principales factores que explican el desacoplamiento entre los agregados monetarios y los precios en los últimos años.

Un análisis de la efectividad de la política monetaria y, concretamente, de cómo esta influye en los agregados monetarios es clave en este sentido. De forma genérica, cuando un banco central ofrece liquidez al sistema bancario, ya sea mediante la oferta de crédito a largo plazo, ya sea mediante la compra directa de algunos de sus activos, aumenta la base monetaria.3 Que ello se traduzca en un aumento de la oferta monetaria,4 sin embargo, no es automático. Tradicionalmente, los bancos utilizaban la liquidez proporcionada por el Banco Central para aumentar la oferta de crédito.5 Así, los movimientos de la oferta monetaria eran históricamente paralelos a los de la base monetaria y se traducían, en última instancia, en un incremento del consumo y de la inversión, que acababa presionando los precios al alza.

Sin embargo, el notable aumento de la base monetaria que se ha producido durante los últimos años no se ha traducido en un aumento de la oferta monetaria de la misma magnitud (véase la tabla). Los factores que han limitado la capacidad de crecimiento del crédito se encuentran tanto en la demanda de crédito como en la oferta. Concretamente, una parte importante de la demanda se hallaba inmersa en un profundo proceso de desapalancamiento. Además, la parte del sector privado más saneado tampoco demandaba crédito, aquejada por un entorno de elevada incertidumbre que invitaba a ahorrar y a posponer las decisiones de consumo e inversión. Por el lado de la oferta, el proceso de ajuste que la banca ha tenido que llevar a cabo para cumplir con la nueva normativa de regulación bancaria (Basilea III), tanto por el lado de la solvencia con mayores ratios de capital como por el lado de la liquidez, ha invitado a la banca a ser muy prudente en la concesión de crédito y a mantener un buen colchón de liquidez.

Ante este escenario, muchos bancos han optado por utilizar la liquidez que han recibido para aumentar las reservas en el banco central y disponer, así, de cierto margen de maniobra para poder hacer frente a posibles repuntes de tensión financiera o a nuevos requisitos regulatorios. Con la liquidez restante, los inversores buscaron una combinación de rentabilidad-riesgo más atractiva, ya fuese en otros activos financieros o en otras economías que estaban en pleno crecimiento. Así, mucha de la liquidez proporcionada por los bancos centrales ha acabado dirigiéndose hacia las principales economías emergentes.

Un último factor que cabe tener en cuenta es la creciente importancia de las fuentes de financiación alternativas a los depósitos en el periodo anterior a la crisis.6 Tradicionalmente, cuando la intermediación financiera se canalizaba fundamentalmente a través de los bancos, su pasivo, al que se refieren los tradicionales agregados monetarios, era un buen indicador de la cantidad de dinero en la economía. Sin embargo, con la expansión del mercado de financiación mayorista, esta relación ha perdido fuerza. Por ejemplo, en EE. UU., cuando los bancos comerciales vendían las titulizaciones de créditos, podían volver a prestar con la liquidez obtenida. Por su parte, los vehículos constituidos para la compra de titulizaciones de créditos se financiaban mediante la emisión de deuda financiera a corto plazo (deuda comercial o commercial paper, por su nombre en inglés), que no se incluye en los agregados monetarios. En la práctica, por tanto, se producía un aumento del crédito, sin que los agregados monetarios aumentaran.

Otro caso paradigmático con resultados similares lo constituyen las cesiones temporales de activos, también llamadas repos, utilizadas por los bancos para prestarse dinero entre sí usando como garantía un activo. Como en el caso de las titulizaciones, esta práctica se convirtió en una fuente de liquidez importante que permitió aumentar la oferta de crédito. Además, en EE. UU. las repos tampoco se incluyen en la medida tradicional de oferta monetaria, por lo que, también en este caso, el impulso del crédito que se generó no se tradujo en un aumento de los agregados monetarios. Como puede observarse en el gráfico correspondiente, durante los años de fuerte crecimiento, el volumen de papel comercial financiero y de repos aumentó vigorosamente pero, tras el estallido de la crisis, experimentaron una fuerte contracción, de la que todavía no se han recuperado. Así pues, las medidas de oferta monetaria tradicionales que se muestran en el cuadro anterior estiman a la baja la liquidez disponible antes de la crisis y no capturan su posterior contracción. Si bien la expansión de la base monetaria por parte de los bancos centrales buscaba sustituir esta falta de liquidez, no ha sido suficiente y, en consecuencia, la presión sobre los precios sigue siendo baja.

En definitiva, a pesar de que la relación entre los precios y los agregados monetarios parezca que ha perdido fuerza, en parte responde a factores temporales, como los relacionados con la demanda y la oferta de crédito. Por tanto, es de esperar que, a medida que la recuperación económica vaya tomando cuerpo, ambas vayan sincronizándose de nuevo. Más difícil de determinar es el papel que juega la mayor integración de los mercados financieros globales. La experiencia de los últimos años muestra que para los bancos centrales es muy difícil controlar la liquidez que inyectan, ya que fácilmente se dirige hacia otras economías. Una lección que se debe tener en cuenta a la hora de evaluar la eficacia de las medidas recién anunciadas por el BCE.

Ariadna Vidal Martínez

Departamento de Macroeconomía, Área de Planificación Estratégica y Estudios, CaixaBank

1. M x V = P x Y o dM + dV = dP + dY. Donde M es oferta monetaria (dM son las variaciones en esa variable), V es la velocidad de circulación del dinero, P son los precios e Y, el PIB en términos reales.

2. Nos fijamos en la inflación subyacente para aislar el efecto de la caída del precio del petróleo en los últimos meses.

3. Se entiende por base monetaria la cantidad de liquidez proporcionada por los bancos centrales, ya sea en forma de moneda en circulación o en reservas que tienen depositadas los bancos en estos.

4. La relación entre base monetaria y oferta monetaria se conoce como multiplicador monetario.

5. Se entiende por oferta monetaria la moneda en circulación y la que se encuentra en su forma más líquida, es decir, depósitos bancarios.

6. Véase Singh, Manmohan y Stella, Peter (2012), «Money and Collateral», IMF Working Paper y «Low inflation in a world of securitization», Economic Synopses, Reserva Federal de St. Louis, 2013.