Las claves del aumento del ahorro de los hogares españoles en 2023

La tasa de ahorro de los hogares ha aumentado en España hasta superar incluso el nivel alcanzado durante los años previos a la pandemia gracias al fuerte avance de la renta disponible. ¿Cuáles son los destinos y consecuencias de ese mayor ahorro?

La tasa de ahorro ha aumentado hasta superar incluso el nivel alcanzado durante los años previos a la pandemia gracias al fuerte avance de la renta disponible. La capacidad de ahorro de las familias ha crecido de forma significativa en 2023. Así, la tasa de ahorro subió hasta el 11,7% de la renta bruta disponible (RBD), muy por encima del 7,6% de 2022 y del promedio histórico del 8,2% entre 2000 y 2019 (véase el primer gráfico). Hablamos de una cifra de 108.000 millones de euros de ahorro bruto, 44.760 millones más que en 2022 y 59.000 millones más que en el promedio de 2015-2019. En otras palabras: en un contexto todavía inflacionista como el de 2023, los hogares han logrado fortalecer a nivel agregado su colchón de ahorro, un hecho realmente notable.

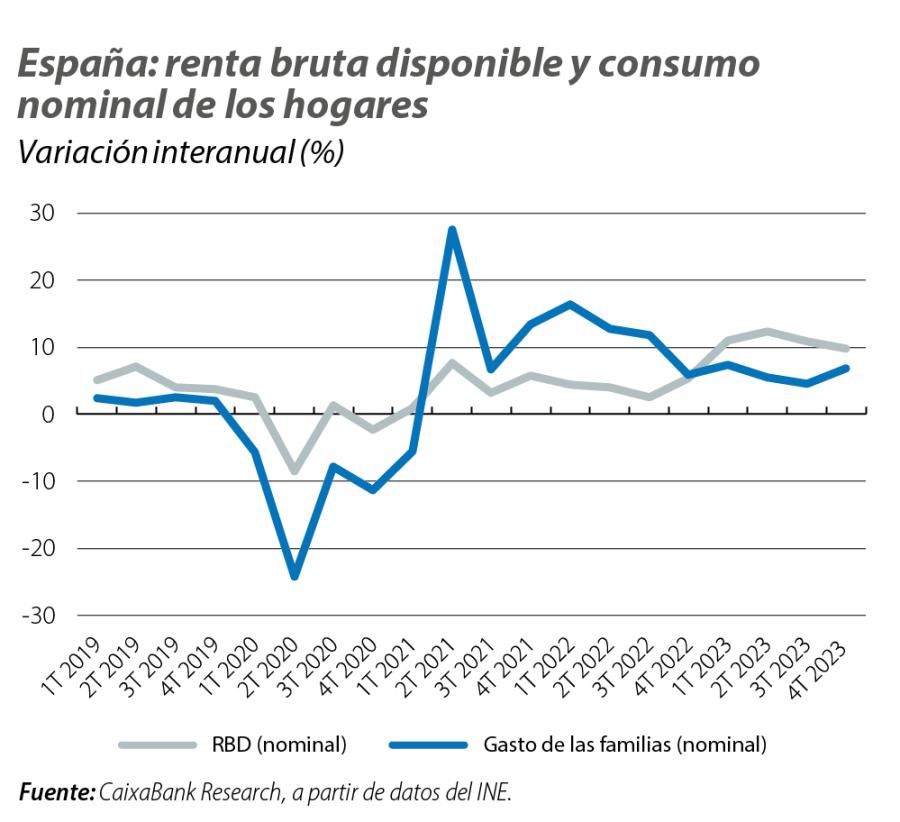

¿Qué hay detrás de estos registros que pueden sorprender a más de un lector o lectora? El incremento de la tasa de ahorro fue consecuencia de un crecimiento de la RBD del 11,0% interanual, el mayor de la serie histórica, y muy superior al del consumo nominal, que avanzó un 6,1% (véase el segundo gráfico). El aumento de la RBD se situó claramente por encima de la inflación (3,5%) y del pujante crecimiento en el número de hogares (1,4%), lo que permitió una notable recuperación del poder adquisitivo perdido con el shock inflacionista desatado en 2022. No olvidemos que en 2022 la RBD creció un 4,1% interanual, pero la inflación se situó en el 8,5%, y el número de hogares creció en un 1,6%.

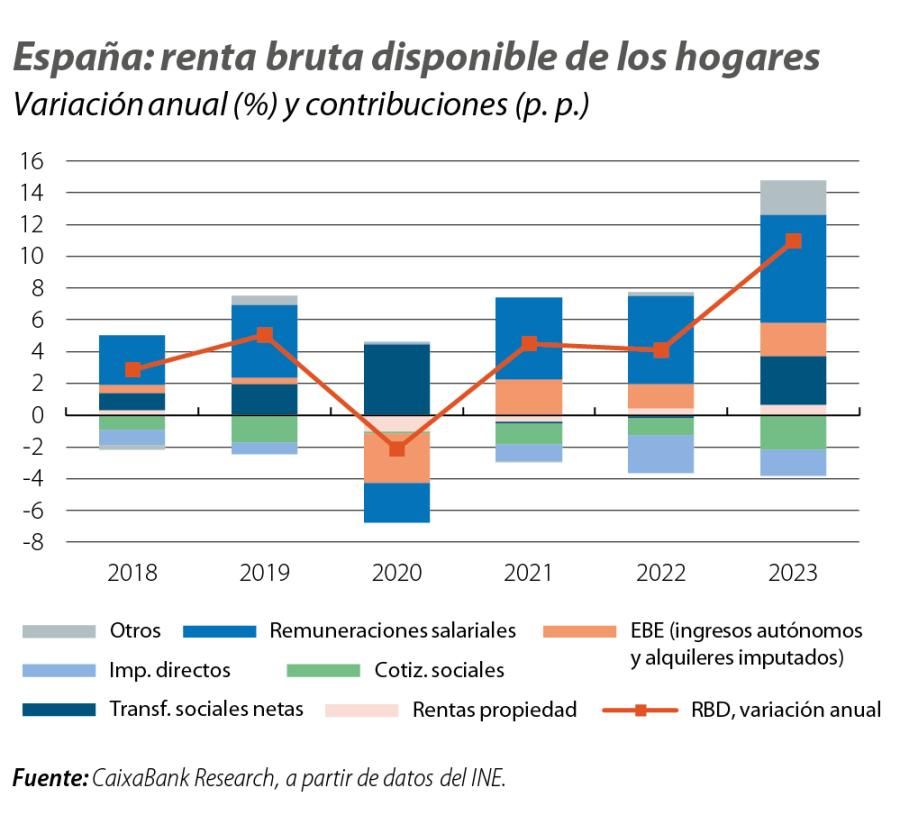

El dinamismo de la RBD superó todas las expectativas gracias a un avance de la remuneración de los asalariados de un notable 8,8% interanual, reflejo de la intensa creación de empleo en 2023 –con un aumento del número de asalariados del 3,4%–, y de un mayor dinamismo salarial que atestigua el aumento del 5,4% en la remuneración por trabajador. Otros componentes de la renta bruta que también contribuyeron al avance de la renta fueron las prestaciones sociales, que aumentaron un +9,9% interanual, impulsadas por la revalorización de las pensiones del 8,4%, los ingresos de los autónomos y las rentas netas de la propiedad recibidas gracias al aumento del cobro de dividendos y otras rentas de inversión. Todo ello ha más que compensado los mayores pagos netos por intereses, que han ascendido a 16.600 millones de euros, lo que representa un aumento de 5.200 millones respecto al 2022, y a la contribución negativa de los impuestos directos y las cotizaciones sociales (véase el tercer gráfico).

El año 2023 ha sido el primero en el que la RBD real por hogar ha superado el nivel prepandemia; mientras que en 2022 esta variable se situaba todavía un 4,4% por debajo del nivel de 2019, en 2023 ya se situó un 1,5% por encima, como se observa en el cuarto gráfico.

De cara a este año, se espera que el crecimiento de la RBD siga siendo dinámico gracias a la fortaleza que está exhibiendo el mercado laboral y al aumento de los ingresos por pensiones, que se estima en torno al 6%, cuando se tiene en cuenta la entrada de nuevos pensionistas. De hecho, un dato de cierre de 2023 más positivo de lo esperado junto con los buenos datos de mercado laboral en el 1T 2024 apuntan a que el crecimiento de la RBD podría situarse cerca del 6,0% este año. Así, si el gasto de los hogares mantiene un ritmo de avance similar al de 2023, la tasa de ahorro se mantendría en cotas similares a las del año pasado.

Consecuencias y destinos del mayor ahorro

La capacidad de financiación de los hogares aumentó significativamente en 2023, pasando de 2.500 millones de euros en 2022 a 42.361 millones en 2023. Los motivos de este aumento fueron el mayor ahorro y el estancamiento de la inversión realizada por las familias (véase el quinto gráfico): la formación bruta de capital fijo, que incluye la compra de inmuebles (nueva construcción) e inversiones de autónomos en activos físicos, fue en 2023 de 59.800 millones de euros, solamente 800 millones más que en 2022, en un contexto de mayores tipos de interés.

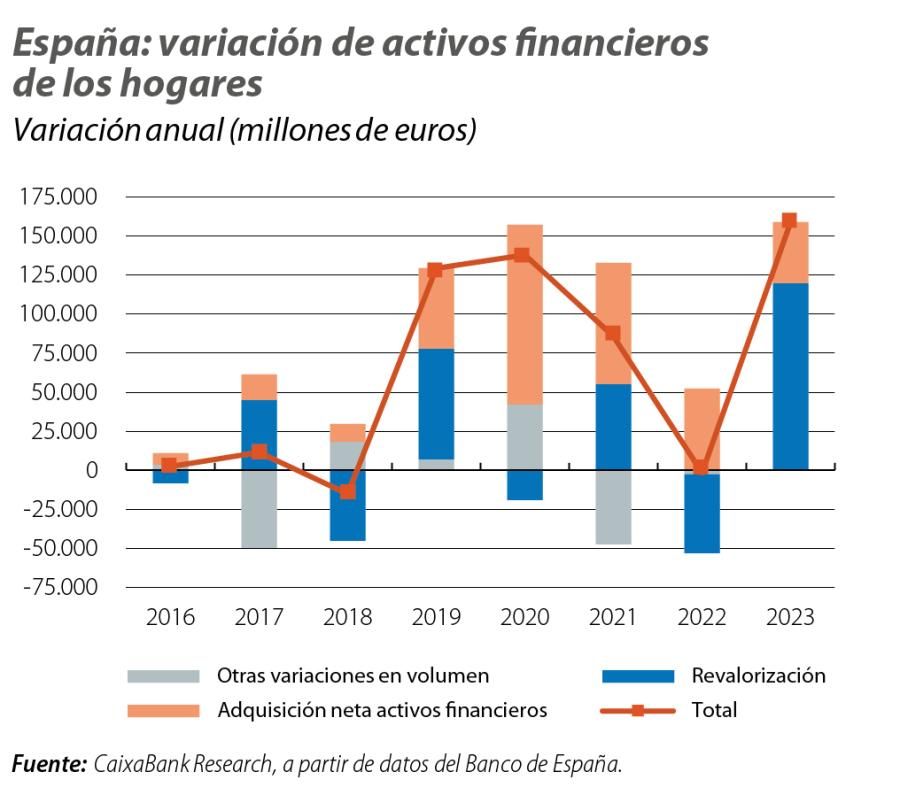

Asimismo, la riqueza financiera de las familias continuó aumentando en 2023: sus activos financieros ascendían a finales de 2023 a 2,83 billones de euros frente a los 2,67 billones de finales de 2022. Este aumento de 159.000 millones se desglosa en una adquisición neta de activos financieros por importe de 39.000 millones de euros, superior a los 21.500 millones de promedio del periodo 2015-2019 en el que los tipos de interés eran muy bajos, y un efecto revalorización de 120.000 millones (véase el sexto gráfico). Cuando analizamos el desglose de la adquisición neta de activos, se observa desde finales de 2022 un mayor apetito hacia instrumentos que han aumentado su rentabilidad a lomos de la subida de tipos, como las letras del Tesoro y los fondos de inversión. En concreto, los hogares invirtieron en valores de deuda, la mayoría pública, por valor de 22.850 millones de euros, y en participaciones en capital y fondos de inversión por importe de 20.250 millones.

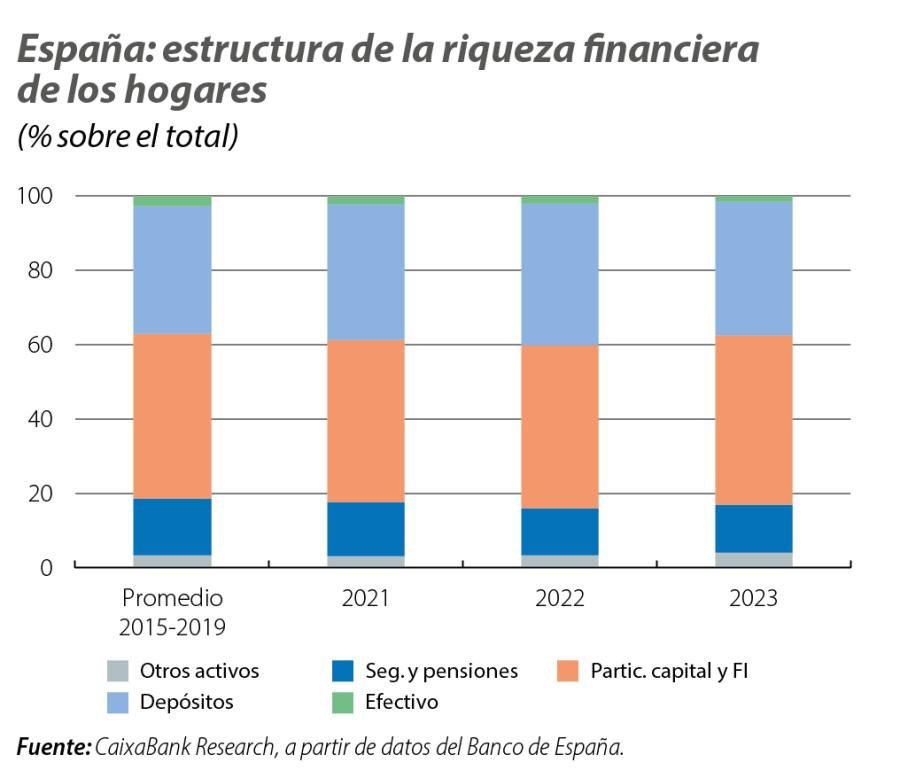

En cuanto a la estructura de esta riqueza, sigue dominada por las participaciones en capital y fondos de inversión, cuyo peso se situó en el 45,6% del total, 2 puntos más que el año anterior (véase el séptimo gráfico). Por detrás se sitúan los depósitos bancarios, cuyo peso fue del 35,9%, algo más de 2 puntos menos que el año anterior pero todavía una cota superior al promedio 2015-2019, que se sitúa en el 34,4%. Por el contrario, seguros y fondos de pensiones aumentaron ligeramente su peso respecto a 2022 hasta el 12,7% del total, pero continúan por debajo del promedio 2015-2019, que se emplaza en el 15,2%.

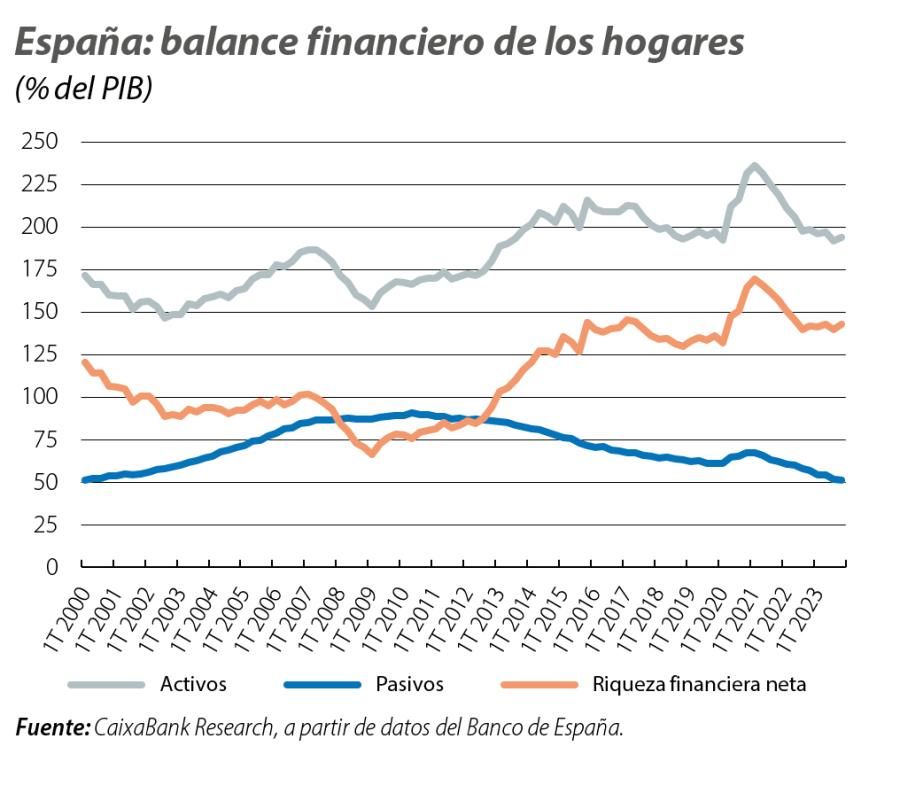

Por otro lado, las familias continuaron desapalancándose en 2023 y, al cierre del año, los pasivos financieros1 de los hogares se situaron en el 51,0% del PIB frente al 56,7% en 2022. Se trata del registro más bajo desde el 1T 2001 (véase el último gráfico). Este descenso captura, en conjunción con el aumento del PIB nominal, que en el conjunto de 2023 las familias realizaron una amortización neta de sus pasivos por valor de 8.500 millones, lo que contrasta con una adquisición neta de pasivos de +39.700 millones en 2022 y +25.860 millones en 2021. En otras palabras, en un contexto de mayores tipos de interés, los hogares han reducido sus posiciones deudoras. A ello han contribuido también las amortizaciones hipotecarias anticipadas ante el alza de tipos: en particular, el Banco de España2 estima que, para el quintil de hogares de mayores ingresos, las amortizaciones anticipadas en 2023 fueron del 5% de su saldo vivo hipotecario a tipo variable.

Debido a esta notable caída de los pasivos financieros en porcentaje del PIB en 2023, se produjo un ligero aumento de la posición financiera neta de las familias de 0,9 puntos respecto a 2022, hasta el 142,8% del PIB; una ratio que, en todo caso, supera notablemente la registrada en 2019 (136%).

En definitiva, la buena marcha del mercado laboral ha permitido un fuerte avance de la RBD de los hogares en 2023. Este avance, junto a un comportamiento más moderado del gasto, ha permitido aumentar de manera notable la capacidad de financiación de las familias, que se ha destinado tanto a la adquisición de activos financieros como a amortizar deuda. De este modo, los hogares empiezan 2024 con un balance financiero más sólido y que debería ofrecer un punto de apoyo para el avance de la actividad en el año.