La economía española continuó reduciendo su endeudamiento externo en 2022

Uno de los desequilibrios que tradicionalmente ha caracterizado a la economía española es su elevado endeudamiento externo, un factor de vulnerabilidad ante posibles shocks en los mercados financieros y que condiciona la sostenibilidad de los ciclos expansivos.

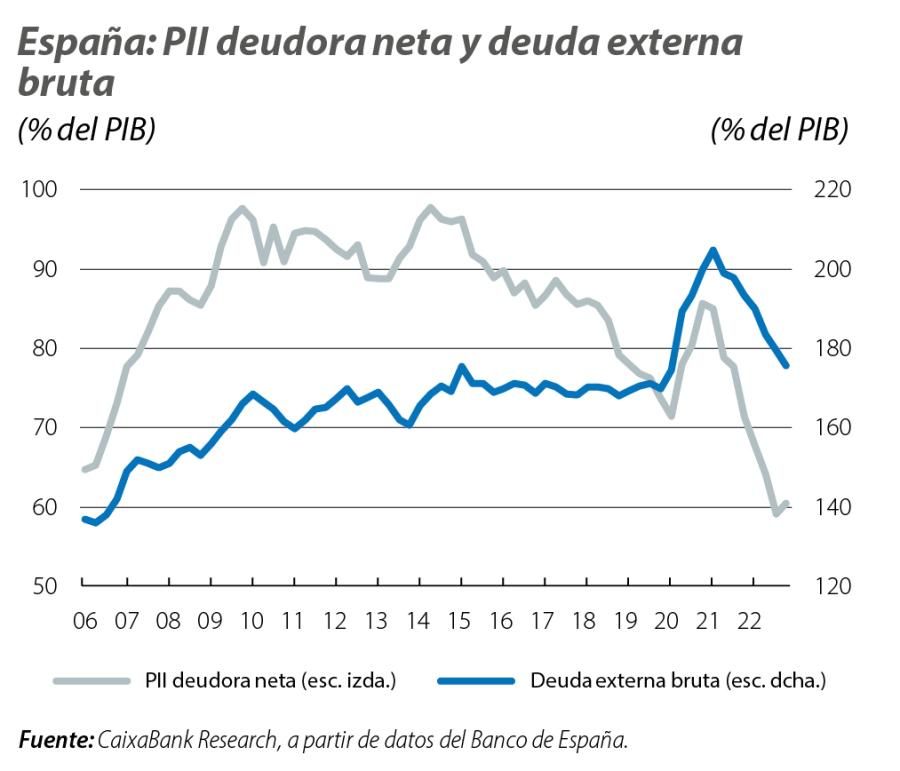

Uno de los desequilibrios que tradicionalmente ha caracterizado a la economía española es su elevado endeudamiento externo, un factor de vulnerabilidad ante posibles shocks en los mercados financieros y que condiciona la sostenibilidad de los ciclos expansivos. En el periodo 2014-2019, en un entorno de bajos tipos de interés, elevado dinamismo y capacidad de financiación de la economía, asistimos a una lenta corrección del endeudamiento, truncada por la crisis derivada de la pandemia, pero que se ha vuelto a retomar en los dos últimos años. En este sentido, la posición de inversión internacional neta (PIIN) de España, que mide el saldo de los activos y pasivos financieros frente al resto del mundo, cerró el pasado año con un saldo deudor (negativo) de 802.382 millones de euros, cifra equivalente al 60,5% del PIB, el registro más bajo desde 2004 (71,5% en 2021). En todo caso, se trata de un nivel todavía elevado, que supera ampliamente el umbral que fija la Comisión Europea en el procedimiento de desequilibrio macroeconómico (PDM).1

- 1Mecanismo de supervisión que tiene por objeto prevenir y corregir los desequilibrios macroeconómicos en los países de la UE, mediante el seguimiento de 14 indicadores, que generan una señal de alerta cuando se rebasan ciertos umbrales; en el caso de la PIIN deudora, este umbral se establece en el 35% del PIB.

Sin el Banco de España, la PIIN deudora se redujo en 2022 en 52.468 millones de euros hasta los 555.676 millones (véase el segundo gráfico). Sin embargo, esta mejoría procedió de un efecto revalorización de los activos y pasivos (debido a variaciones en los tipos de cambio o en los precios) y no tanto de operaciones financieras con el exterior (aumento de activos y/o reducción de pasivos). El efecto derivado de los tipos de cambio tuvo impacto, sobre todo, positivo en los activos, como consecuencia de la apreciación del dólar. Mientras que las variaciones de los precios afectaron en mayor medida, y en sentido contrario, a los pasivos: el incremento de los tipos de interés de largo plazo redujo el valor de los títulos de deuda, en particular de las Administraciones públicas (AA. PP.).

Por instrumentos financieros, la corrección de la PIIN deudora se explica por la inversión de cartera, que redujo su saldo deudor, gracias, sobre todo, al impacto de los precios. El resto de los instrumentos empeoraron su saldo: en el caso de la inversión directa,2 principalmente por el efecto repreciación; en la otra inversión,3 debido, fundamentalmente, a las transacciones financieras negativas con el exterior (los pasivos crecieron más que los activos).

Por sectores,4 en línea con la reducción del valor de los títulos de deuda comentado con anterioridad, solo las AA. PP. mejoraron su PIIN, y lo hicieron de forma notable, al registrar el menor saldo deudor desde 2017. En cambio, empeoraron su posición tanto las instituciones financieras monetarias (IFM), que redujeron su saldo acreedor, como los otros sectores residentes (OSR), que incrementaron su saldo deudor.

- 4La PII se divide en cuatro sectores institucionales: (i) Banco de España, (ii) otras instituciones financieras monetarias (IFM) –entidades de crédito, fondos del mercado monetario, entidades de dinero electrónico y establecimientos financieros de crédito–, (iii) Administraciones públicas y (iv) otros sectores residentes (OSR) –hogares, empresas e instituciones financieras no monetarias (IFNM), que incluyen, entre otros, empresas de seguros y fondos de pensiones–.

Por lo que respecta a la deuda externa bruta,5 se redujo ligeramente el año pasado en volumen, por primera vez desde 2013, hasta 2,332 billones de euros, desde los 2,334 billones del año anterior. Si a ello le añadimos el intenso crecimiento del PIB nominal (10,0%), asistimos a un descenso, el segundo consecutivo, muy pronunciado de la ratio de deuda sobre el PIB (175,7% vs. 193,4%): esta reducción se concentró en los OSR (22,9% del PIB vs. 25,8%) y, especialmente, en las AA. PP. donde se situó en el 44,7% del PIB, 12 p. p. menos que el año anterior y la ratio más baja desde 2013; en parte esto se explica por la compra de deuda pública efectuada por el Eurosistema, que hizo que una parte de la deuda que estaba en manos de no residentes pasara a estar en manos del Banco de España. Por el contrario, las IFM aumentaron su endeudamiento hasta el 41,1% del PIB, máximo desde 2014 (37,5% anterior).

Aunque el endeudamiento bruto externo de España sigue siendo elevado, superando, incluso, los niveles prepandemia (169,8% del PIB en 2019), la vulnerabilidad que ello representa en un contexto de aumento de los costes de financiación se ve amortiguada por la composición de los pasivos, ya que la mayor parte no es exigible a corto plazo, está formada por deuda del sector público y denominada, principalmente, en euros y a tipo fijo.6

- 5Comprende el saldo de todos los pasivos que generan obligaciones futuras de pago (principal, intereses o ambos); es decir, está compuesta por los instrumentos financieros incluidos en los pasivos de la posición de inversión internacional, excepto los de renta variable (acciones, otras participaciones de capital y participaciones en fondos de inversión) y los derivados financieros.

- 6Banco de España (2022). «Informe de Estabilidad Financiera», otoño.