Portugal y el futuro de la vivienda

El sector inmobiliario es de suma importancia para la economía portuguesa. Las actividades inmobiliarias y de construcción representan un 7,3% del empleo total y el sector de la construcción fue responsable del 8,1% del PIB portugués en 2018. Asimismo, la vivienda es el principal activo en el patrimonio de las familias: en 2017, el patrimonio inmobiliario representó el 48% del total de la riqueza familiar. Debido a esta relevancia, a continuación, analizamos la evolución reciente del sector y sus perspectivas futuras.

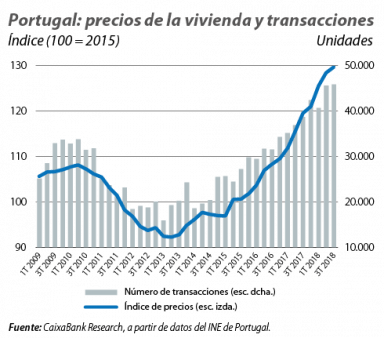

En los últimos cinco años, el sector de la vivienda ha vivido grandes cambios, con un fuerte repunte de las transacciones de inmuebles y una escalada de los precios de la vivienda (que acumulan un incremento de cerca del 40% desde 2013, como se ve en el primer gráfico). A grandes rasgos, esta escalada de los precios de la vivienda ha sido resultado de la conjunción de una baja oferta de inmuebles y un crecimiento muy significativo de la demanda. Por el lado de la oferta, la caída abrupta que sufrió la actividad constructora en la última crisis financiera lastró la construcción de vivienda de obra nueva y ha dificultado que la oferta de inmuebles responda al aumento de la demanda (de hecho, durante los últimos cinco años, más del 80% de las transacciones se efectuaron sobre inmuebles ya existentes).

Por el lado de la demanda, un primer elemento dinamizador ha sido un factor común a la mayoría de países de la eurozona: el entorno de bajos tipos de interés con el que el BCE ha estabilizado y estimulado la economía europea en los últimos años, dado que, indirectamente, la menor rentabilidad de los activos financieros que trajo consigo este entorno potenció un aumento de la demanda de vivienda con fines de inversión. Otro de los dinamizadores de la demanda de vivienda en Portugal está relacionado con el brote reciente del turismo. El fuerte crecimiento de la actividad turística intensificó la demanda de inmuebles por parte de inversores, lo que contribuyó a la dinamización del mercado inmobiliario a través del crecimiento del alojamiento turístico y la rehabilitación de edificios. Por último, la dinámica del mercado inmobiliario de los últimos años también se ha visto influenciada por la demanda de inmuebles por parte de no residentes, especialmente con el régimen de Golden Visa adoptado en 2012 y que, al conferir beneficios fiscales a los no residentes que adquieren un inmueble, estimuló la demanda de vivienda.

En los próximos años se prevé que se produzca una desaceleración de la demanda de la mano de la ralentización de la actividad turística, mientras que las condiciones financieras permanecerán en terreno acomodaticio. Así, la combinación de la ralentización de la demanda y un mayor dinamismo de la oferta (que, como muestra el segundo gráfico, ya se vislumbra en el incremento que se viene produciendo desde 2015 tanto de los visados de obra nueva como de las viviendas ya terminadas) contribuirá a una moderación del crecimiento de los precios.

¿Cómo evolucionó la capacidad de compra de las familias y qué se puede esperar a medio plazo?

Según los últimos datos,1 actualmente el pago de una casa supone el equivalente a cerca de nueve años de la renta bruta de una persona adulta, un año más que en septiembre de 2016 y dos más que en septiembre de 2012, cuando el precio medio de la vivienda2 alcanzó su mínimo. Aunque la serie relativa a las transacciones de inmuebles residenciales es relativamente corta (comenzó en 2009), su evolución muestra un empeoramiento de esta medida de accesibilidad debido al fuerte crecimiento de los precios inmobiliarios en los últimos años.

Dado que la mayoría de familias recurren a un crédito para comprar una casa, también debemos analizar la evolución del llamado «esfuerzo hipotecario», es decir, el porcentaje de la renta bruta disponible anual necesaria para pagar las cuotas de la hipoteca durante el primer año. Este índice, además de considerar la evolución del precio de las casas y de la renta de las familias, tiene también en cuenta la evolución de los tipos de interés. En septiembre de 2018, el índice de esfuerzo hipotecario se situaba en el 19,3%, por debajo de los niveles máximos observados en 2009 (28,3% en el promedio del año), lo que refleja el impacto de la fuerte reducción de los tipos de interés que ha seguido a la política monetaria acomodaticia del BCE (véase el tercer gráfico).

En los próximos años, a medida que el BCE avance de manera gradual en la retirada de los estímulos monetarios, el índice de esfuerzo dejará de beneficiarse tanto del entorno de bajos tipos de interés de los últimos años. Sin embargo, nuestras estimaciones sugieren que la normalización de la política monetaria del BCE tendrá un impacto moderado sobre el esfuerzo hipotecario de las familias. En concreto, estimamos que, si el tipo euríbor a 12 meses3 medio anual aumenta hasta el 0,875%, el índice de esfuerzo hipotecario sufriría un incremento de 4,1 p. p. y se situaría en el 23,4%, aún por debajo de los niveles observados en 2009. De hecho, para que el esfuerzo hipotecario de las familias se aproximara a los niveles de 2009 sería necesario que el tipo de interés euríbor a 12 meses se situara cerca del 3%, un escenario poco probable a medio plazo según las previsiones del consenso de analistas (y las propias de CaixaBank Research). Además, estas cifras solo muestran el impacto directo de los tipos de interés. Sin embargo, cabe esperar que en los próximos años la renta disponible de las familias siga creciendo, empujada por la mejora del mercado laboral, lo que contribuirá a moderar el efecto de unos mayores tipos de interés sobre el esfuerzo de las familias para adquirir una vivienda (véase el cuarto gráfico).

Daniel Belo y Teresa Gil Pinheiro

1. Septiembre de 2018 es el último periodo del que hay información sobre los ingresos disponibles de las familias.

2. Los datos se basan en las estadísticas del INE de Portugal sobre el número y valor de las transacciones de alojamientos familiares.

3. Desde 2016, el tipo euríbor a 12 meses ha sido el índice más usado en la contratación de nuevas operaciones de crédito para la adquisición de vivienda en Portugal.