Setmana del 31 de maig al 7 de juny del 2024

- Els indicadors d’activitat a Espanya continuen mostrant senyals positius

- El creixement de l’activitat global s’accelera i s’estén a la majoria dels països

- El BCE abaixa els tipus com havia anticipat i manté la cautela per als propers mesos

- Economia espanyolaEls indicadors d’activitat a Espanya continuen mostrant senyals positius

Al maig, l’enquesta de clima empresarial PMI per al sector manufacturer va pujar 1,8 punts fins als 54,0, el nivell més alt des del març del 2022. Aquest indicador es consolida així en terreny expansiu (acumula quatre mesos per sobre de 50 punts), cosa que apunta al fet que es mantindran els creixements positius de l’activitat. També l’índex de producció industrial confirma aquesta imatge de dinamisme del sector, en créixer a l’abril —corregit d’efectes estacionals i de calendari— un 0,3% intermensual, millorant la mitjana mensual del 1T (0,2%). En el cas dels serveis, el seu PMI també se situa àmpliament per sobre del nivell que marca expansió, en assolir al maig els 56,9 punts (56,2 a l’abril), màxim des de l’abril del 2023. Dins del sector terciari, continua destacant l’extraordinari comportament del turisme: a l’abril van arribar 7,83 milions de turistes, que van gastar 9.565 milions d’euros, les xifres més altes de la sèrie aquest mes, fet que apunta a un nou any rècord per al sector.

Última actualització: 08 novembre 2024 - 13:00El mercat laboral espanyol torna a sorprendre a l’alça al maig, amb una creació d’ocupació superior a l’habitual a l’època de l’any. Els afiliats a la Seguretat Social van créixer al maig en 220.289 treballadors respecte al mes anterior, per sobre del creixement registrat tant al maig de l’any passat (+200.000) com a la mitjana del 2014-2019 (+214.000). La xifra total d’afiliats se situa en 21.321.794, fet que suposa 506.395 més que fa un any i eleva la taxa de creixement interanual al 2,43% (2,36% a l’abril). El ritme de creació de llocs de treball no perd força a mesura que s’acosta l’estiu. Així, entre el maig i l’abril es van registrar, corregits d’estacionalitat, 62.505 afiliats més, un creixement en línia amb la mitjana mensual del 1T (63.242). En la mateixa línia, el creixement intertrimestral dels afiliats manté un ritme molt notable des del començament del 2T: 0,7%, mateix ritme que en el 1T. El dinamisme que mostra el sector turístic està contribuint significativament a l’elevat ritme de creació d’ocupació, ja que, dels 220.000 llocs de treball creats durant el mes, el 40% (més de 82.000) es corresponen amb activitats lligades al turisme, com hostaleria, agències de viatges i activitats d’entreteniment (vegeu la Nota Breve).

Última actualització: 04 octubre 2024 - 13:00El preu de l’habitatge sorprèn a l’alça en el 1T. L’índex del preu de l’habitatge es va situar en màxims a la sèrie disponible des del 2007, en repuntar un 2,6% intertrimestral després de la puntual caiguda en el 4T. Això va portar la taxa interanual a situar-se en el 6,3% des del 4,2% registrat en el 4T 2023. Aquesta acceleració en el preu va ser generalitzada per tipus d’habitatge, si bé el d’obra nova va tornar a registrar taxes interanuals més elevades que el de segona mà (10,1% davant del 5,7%), reflectint un desequilibri més gran entre oferta i demanda en aquest mercat. Per regions, totes van registrar una acceleració en la taxa de creixement interanual respecte al 4T. Andalusia destaca com el mercat on més s’ha encarit l’habitatge en aquest començament d’any (7,9% interanual), davant de comunitats com Castella-la Manxa, Galícia o Astúries, on el ritme de creixement va ser més moderat (en el rang de 4,9%-5,1%).

La nova concessió de crèdit a llars a Espanya es mostra dinàmica en el conjunt dels quatre primers mesos de l’any. En concret, la nova producció de crèdit a llars (sense renegociacions) va registrar un augment del 15,9% interanual en l’acumulat del gener a l’abril. Fins al març, l’augment era del 8,9%, però les dades a l’abril han estat molt positives, afavorides per l’efecte Setmana Santa (el 2024 ha caigut la darrera setmana de març i el 2023 va ser la primera setmana d’abril). El dinamisme va ser degut tant al segment d’habitatge com al de consum. Així, l’import de noves hipoteques va créixer un 13,8% interanual en l’acumulat fins a l’abril (5,6% fins al març), mentre que el nou crèdit amb finalitat consum va créixer un 19,4% (13,8% fins al març). Finalment, la nova concessió de crèdit a empreses va créixer el 8,9% interanual durant l’acumulat de l’any.

Augmenta lleugerament el dèficit públic espanyol com a percentatge del PIB en el 1T 2024 respecte l’any passat. El dèficit consolidat de les Administracions públiques, excloses les corporacions locals, va ser del 0,4% del PIB en el 1T 2024, lleugerament superior al 0,2% registrat en el 1T 2023. Si bé els ingressos públics van créixer un modest 3,7% interanual, les dinàmiques de fons són positives, ja que els ingressos tributaris van créixer un notable 5,7% interanual i les cotitzacions socials un 6,7%, tot i que es van reduir altres partides (dividends, altres ingressos de capital...). D’altra banda, les despeses van augmentar un 4,5% interanual, esperonades per un avanç del 6,5% interanual en el component de prestacions socials, que reflecteix en part la revaloració de les pensions (amb un augment del 3,8% de la despesa a les contributives) i l’augment del 6% en la remuneració total d’empleats públics.

- Economia internacionalEl creixement de l’activitat global s’accelera i s’estén a la majoria dels països

Al maig, l’indicador PMI d’activitat global va sumar el setè mes consecutiu d’ascensos i es va situar en els 53,7 punts (1,3 punts per sobre del registre del mes anterior), el nivell més alt en 12 mesos. A més de la consolidació dels avanços de l’activitat tant al sector manufacturer com al de serveis, es va apreciar que el ritme de creixement s’havia accelerat gràcies a l’auge dels fluxos comercials internacionals i a l’augment de les noves comandes. Aquests factors van afavorir la millora de la confiança empresarial fins al nivell més alt en gairebé dos anys. Així mateix, aquesta dinàmica de recuperació també es va poder observar a nivell geogràfic a través dels indicadors de les principals economies avançades, com els EUA, el Japó i la zona de l’euro, que els mesos anteriors havien donat mostres de certa debilitat.

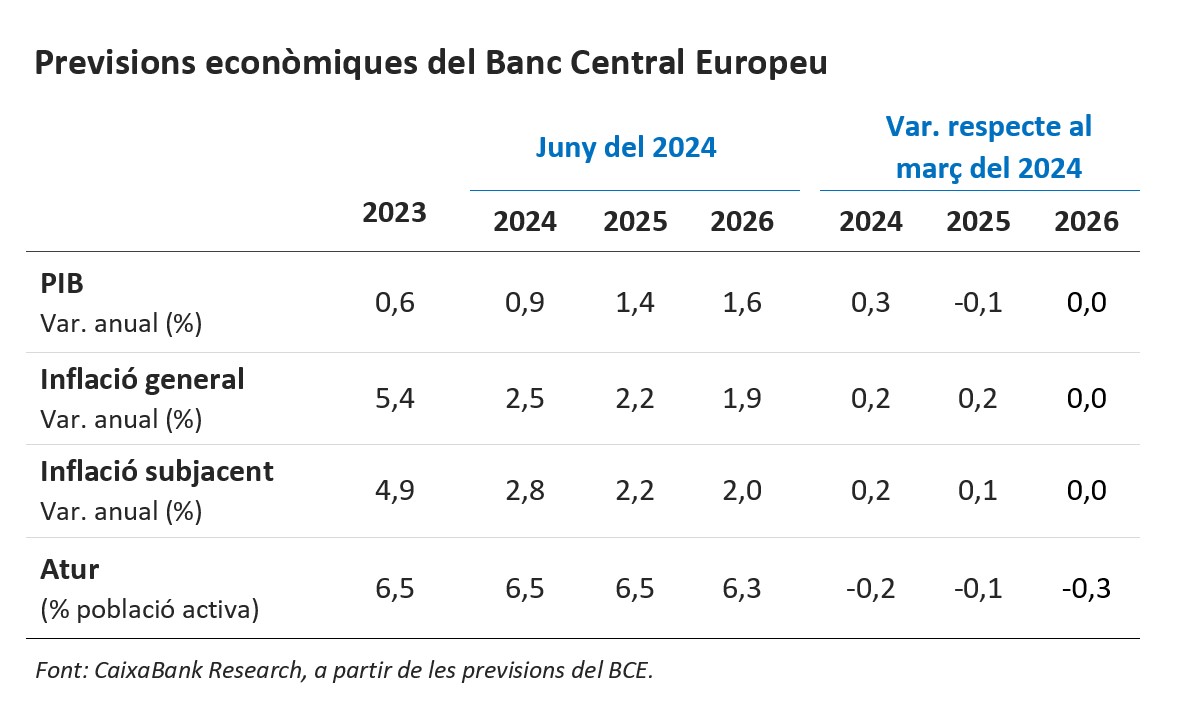

Última actualització: 05 desembre 2024 - 13:00El BCE anticipa un escenari amb una mica més de creixement i inflació. De fet, augmenta en 0,3 p. p. el creixement previst per al 2024, gràcies a l’efecte arrossegament d’un 1T més dinàmic del que s’esperava i a la recuperació que s’anticipa per al consum de les famílies, gràcies a la resiliència del mercat de treball i a la millora esperada per a la renda disponible real de les llars. Respecte a la inflació, revisa a l’alça les seves previsions per al 2024 i el 2025, tant per a la general com per a la nucli, si bé continua confiant que totes dues continuïn el camí desinflacionista, gràcies a la moderació que anticipa per al creixement dels salaris nominals. Per part seva, les dades d’activitat industrial (sense construcció) del mes d’abril continuen mostrant la delicada situació del sector al nucli de la zona de l’euro. Així, a Alemanya les comandes i la producció van caure de nou (–0,2% i –0,1%, respectivament), si bé a un ritme menor que en el mes previ, mentre que a França la producció industrial sí que va aconseguir recuperar-se de la caiguda del març (0,5% vs. –0,2%). Al país gal, però, el deteriorament dels comptes fiscals (el 2023 i termes de PIB, dèficit fiscal del 5,5% i deute públic del 111%) va portar S&P a retallar un esglaó la seva qualificació creditícia des de l’AA fins a l’AA–, amb perspectiva estable.

Més senyals de refredament a l’economia dels EUA. Al maig, l’ISM de manufactures va caure 0,5 punts fins als 48,7 (el nivell més baix des del desembre i una mica per sota de la mitjana del 1T 2024) i el subcomponent de noves comandes va aprofundir en els seus mals registres i es va situar en els 45,4 punts, el nivell més baix des del maig del 2023. L’ISM de serveis, però, va augmentar 3,9 punts fins als 53,8, mostrant que el descens per sota el llindar dels 50 punts a l’abril només va ser puntual. Al mercat laboral, a l’espera de l’informe d’ocupació del maig que es publica divendres a la tarda, l’enquesta del JOLTS va mostrar com a l’abril hi havia 296.000 vacants menys que el mes anterior (8,06 milions). Així, la ràtio de vacants d’ocupació per persona desocupada es va situar a l’abril en 1,3, lluny ja dels màxims observats el 2022 (2,0). En conjunt, les dades conegudes aquesta setmana van en la direcció que la Fed desitja per poder començar a retallar els tipus d’interès aquest 2024 (vegeu la secció de Mercats financers).

Bon començament d’any a les principals economies emergents. En el 1T 2024, l’economia brasilera va créixer el 2,5% interanual (enfront del 2,1% en el 4T 2023) impulsada per la solidesa de la demanda interna i l’avanç del sector serveis. Igualment, la despesa de les famílies i el creixement del sector secundari van afavorir que el PIB de Turquia se situés en el 5,7% interanual (4,0% en el 4T 2023). A l’Índia, entre el gener i el març, la taxa de creixement de la seva economia va superar àmpliament les expectatives i es va situar en el 7,8% interanual. L’any fiscal 2023-2024 va concloure amb un avanç del PIB del 8,2%, la taxa de creixement més elevada entre les grans economies. No obstant, i malgrat la robustesa observada en les dades del 1T, no descartem que la continuïtat de les pressions inflacionistes i unes condicions de finançament més estrictes en la majoria dels països emergents puguin llastar el ritme de creixement de les seves economies en la segona meitat de l’any.

- Mercats financersEl BCE abaixa els tipus com havia anticipat i manté la cautela per als propers mesos

Tal com s’esperava, el BCE va rebaixar els tipus d’interès en 25 p. b. a la reunió del juny (deixant el tipus depo en el 3,75% i el refi en el 4,25%) justificant la baixada en la menor inflació dels últims mesos (tant a l’índex general com al component nucli), en el repunt dels tipus reals en aquest mateix període i en la moderació de les expectatives d’inflació. Tot i que la decisió no va ser unànime al Consell de Govern, Lagarde va precisar que només un dels seus membres hi havia votat en contra. A més, el BCE va revisar lleument a l’alça la inflació mitjana esperada per al 2024 i el 2025, si bé es manté estable la previsió d’assolir l’objectiu del 2% cap a finals del 2025. El BCE ha assenyalat, tot i això, que aquest camí descendent cap a l’objectiu no estarà exempt de sorpreses, sobretot per l’evolució dels salaris. Per això, Lagarde ha recalcat que la seva decisió no suposa ni entrar en una nova fase (perquè la política monetària continuarà sent restrictiva durant un temps) ni un compromís a futur de noves baixades, i n’ha emfatitzat la dependència de les dades. Amb tot això, després de l’anunci, els implícits del mercat van passar a cotitzar una propera baixada al setembre, i es van quedar lleugerament per sota de descomptar completament una segona retallada abans de final d’any (vegeu la Nota Breve).

Les dades d’activitat i inflació mantindran la Fed en guàrdia a la reunió del juny. A la reunió de la setmana que ve pensem que la Reserva Federal mantindrà els tipus d’interès en l’interval 5,25%-5,50% i que mantindrà un to restrictiu similar a l’expressat en la seva anterior reunió: no relaxaran la política monetària fins a tenir la confiança que la inflació avança de manera sostinguda cap al 2%. La Fed es va mostrar preocupada en la seva última reunió perquè les últimes dades d’inflació publicades el 2024 no anaven en la direcció que esperaven, cosa que centrava les seves discussions en quant de temps s’haurien de mantenir els tipus d’interès en els nivells actuals. Per això, és probable que el dot plot de la Fed s’ajusti després de la propera reunió i es redueixin les baixades projectades (actualment tres) per al conjunt dels seus membres (vegeu la Nota Breve).

Sentiment risk-on generalitzat als mercats a l’expectativa d’una relaxació monetària. Així, a la zona de l’euro, els tipus d’interès sobirans van caure al voltant de 15 p. b. fins a la reunió del BCE, davant l’expectativa que el BCE retallés els tipus, si bé després de la «retallada hawkish» del BCE, els tipus van registrar lleugers moviments a l’alça d’uns 5 p. b. Els principals índexs borsaris europeus es van beneficiar dels tipus més baixos i es van apuntar una setmana de guanys, a excepció de les accions portugueses, llastades pel sector energètic. De l’altra banda de l’Atlàntic, els indicadors del sector manufacturer i del mercat laboral als EUA van apuntar a un lleuger refredament de l’activitat, alimentant les expectatives de retallades de tipus el 2024 i fent caure amb força les rendibilitats dels treasuries, fins i tot 20 p. b. la referència a 10 anys. La renda variable, impulsada principalment pel sector tecnològic, va registrar una setmana més de guanys i, fins i tot, l’S&P 500 va assolir un nou màxim històric. Per la seva banda, el dòlar es va mantenir relativament estable i va cotitzar lateralment al voltant d’1,08 a l’encreuament amb l’euro. Als mercats de matèries primeres, el protagonista de la setmana va ser l’OPEP+, que, després de la reunió del cap de setmana passat, va anunciar que estendria les retallades en la producció fins a l’octubre per revertir-les gradualment a partir d’aleshores. L’anunci va fer caure el preu del barril de Brent per sota dels 80 dòlars per primera vegada des del febrer, allunyant-lo dels màxims de 90 dòlars que vam observar a l’abril.

Principals indicadors financers

6-6-24 31-5-24 Var. setmanal Acumulat 2024 Var. interanual Tipus (punts bàsics) Tipus 3 mesos Zona euro (Euribor) 3,76 3,79 -3 -15 29 EUA (Libor) 5,33 5,34 -1 0 4 Tipus 12 mesos Zona euro (Euribor) 3,68 3,71 -3 17 -26 EUA (Libor) 5,09 5,20 -11 32 -5 Tipus 2 anys Alemanya 3,02 3,10 -8 62 30 EUA 4,72 4,87 -15 47 32 Tipus 10 anys Alemanya 2,55 2,66 -12 61 27 EUA 4,29 4,50 -21 41 65 Espanya 3,28 3,39 -11 38 -5 Portugal 3,15 3,26 -11 60 13 Prima de risc (10 anys) Espanya 73 73 0 -23 -32 Portugal 60 60 0 -1 -14 Renda variable (percentatge) S&P 500 5.353 5.278 1,4% 12,2% 28,1% Euro Stoxx 50 5.069 4.984 1,7% 12,1% 20,2% IBEX 35 11.444 11.322 1,1% 13,5% 26,5% PSI 20 6.814 6.871 -0,8% 6,5% 18,9% MSCI emergents 1.073 1.049 2,3% 4,8% 12,0% Divises (percentatge) EUR/USD dòlars per euro 1,089 1,085 0,4% -1,3% 1,9% EUR/GBP lliures per euro 0,851 0,851 0,0% -1,8% -0,9% USD/CNY yuans per dòlar 7,245 7,242 0,0% 2,0% 1,9% USD/MXN peso per dòlar 17,985 17,012 5,7% 6,0% 1,7% Matèries Primeres (percentatge) Índex global 103,5 103,0 0,5% 4,9% 5,6% Brent a un mes $/barril 79,9 81,6 -2,1% 3,7% 9,9% Gas n. a un mes €/MWh 33,7 34,2 -1,6% 4,1% 25,5% Font: CaixaBank Research, a partir de dades de Bloomberg.

POLS ECONÒMIC és una publicació de CaixaBank Research, que conté informacions i opinions procedents de fonts que considerem fiables. Aquest document té un propòsit merament informatiu, per la qual cosa CaixaBank no es responsabilitza en cap cas de l’ús que se’n pugui fer. Les opinions i les estimacions són pròpies de CaixaBank Research i poden estar subjectes a canvis sense notificació prèvia.