Setmana del 10 al 17 de maig del 2024

- La inflació nucli a Espanya es va situar per sota del 3% a l’abril per primera vegada des del març del 2022

- La Comissió Europea apunta a una recuperació de la regió malgrat tots els desafiaments geopolítics en curs

- La caiguda d’inflació als EUA provoca caigudes fortes en les rendibilitats dels 'treasuries'

- Economia espanyola

La inflació nucli a Espanya es va situar per sota del 3% a l’abril per primera vegada des del març del 2022

L’INE va confirmar que la inflació general va repuntar 0,1 p. p. a l’abril, fins al 3,3%, i que la subjacent va cedir 0,4 p. p., fins al 2,9%. A més, la inflació nucli, després de tres mesos consecutius en el 3,0%, va caure fins al 2,6%, gràcies a la correcció de la inflació de serveis (–0,5 p. p., fins al 3,4%) i, en menor mesura, dels béns industrials (–0,2 p. p., fins al 0,7%). La inflació dels aliments va augmentar 0,3 p. p., fins al 4,6%, acusant l’encariment dels aliments no elaborats (+1,9 p. p., fins al 5,0% interanual). Finalment, la inflació de l’energia va augmentar fins al 5,0% (1,6% al març), amb pujades en electricitat de fins al 10,2% interanual (7,0% al març) i en carburants de fins al 2,5% interanual (–1,2% al març) (vegeu la Nota Breve).

Última actualització: 12 desembre 2025 - 11:00La modesta reactivació iniciada per les compravendes d’habitatge a Espanya es frena al març. De fet, les transaccions d’habitatge van caure un notable 19,3% interanual al març i van frenar la modesta tendència de reactivació dels primers mesos de l’any (la taxa interanual havia tornat a positiu al febrer per primera vegada en 12 mesos). Després de la feble dada del març, en l’acumulat de l’any les compravendes van recular el 5,6% interanual, si bé el descens es concentra en l’habitatge de segona mà (–7,6%), ja que el nou està creixent (3,0%). Per comunitats autònomes, les caigudes més importants en l’acumulat de l’any a les compravendes totals es van concentrar a les illes Balears, al País Basc i a Andalusia (caigudes de dos dígits), mentre que a Navarra, Galícia, Cantàbria, Castella-la Manxa i l’Aragó van registrar un creixement positiu des de començament d’any.

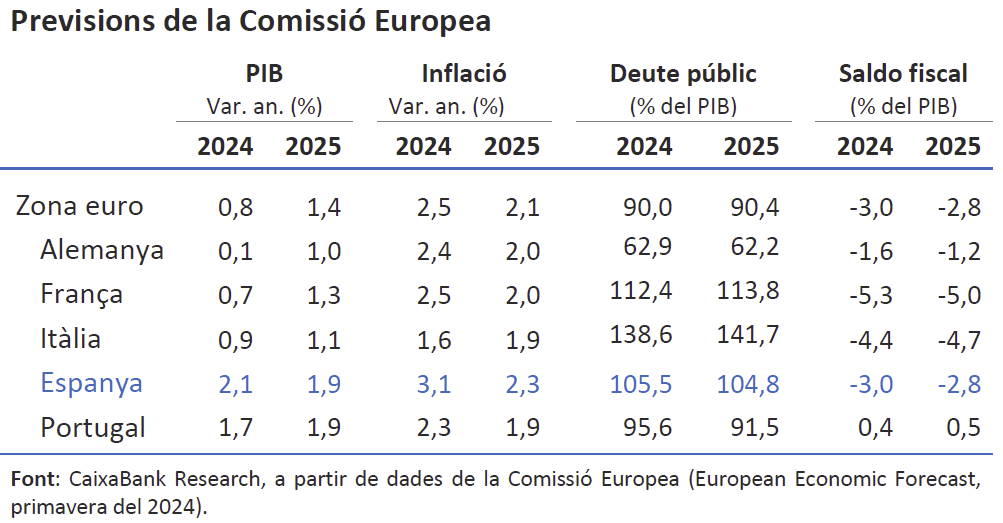

Última actualització: 24 gener 2025 - 13:00Les dades d’activitat empresarial espanyoles milloren notablement al tancament del 1T. Les vendes interiors de les grans empreses, en termes reals i corregides d’efectes estacionals i de calendari, van créixer un 1,9% intermensual al març, l’avanç més important des de l’abril del 2022, i contraresten àmpliament les reculades anotades al gener i al febrer. Així, el conjunt del 1T tanca amb un creixement del 0,5% intertrimestral, el mateix ritme que el trimestre anterior. D’altra banda, a l’informe de primavera, la Comissió Europea (vegeu la secció d’Economia internacional) revisa la previsió de creixement del PIB a l’alça per al 2024, de l’1,7% al 2,1%, i lleugerament a la baixa per al 2025, del 2,0% a l’1,9%.

- Economia internacional

La Comissió Europea apunta a una recuperació de la regió malgrat tots els desafiaments geopolítics en curs

Així, en el seu informe de primavera, la Comissió estima que la zona de l’euro creixeria un 0,8% el 2024 (després del modest 0,3% del 2023) i que aconseguiria un 1,4% el 2025, confirmant les previsions publicades al febrer. Aquest resultat s’explicaria pel dinamisme més gran del consum privat, gràcies a la millora dels ingressos de les famílies en termes reals, atès que espera que el mercat de treball continuï mostrant un bon to, si bé la inversió preveu que continuï llastada per la debilitat de la construcció. En aquest context, la inflació de la zona de l’euro continuaria baixant fins a situar-se per sota del 2,0% en el 3T 2025, un trimestre abans del que s’estimava al febrer. Per part seva, el dèficit fiscal de la zona de l’euro espera que continuï convergint cap a l’objectiu del 3,0% del PIB, gràcies a la supressió de les mesures per compensar l’impacte de la crisi energètica desencadenada després de l’esclat de la guerra a Ucraïna, si bé amb una marcada disparitat per països. A més, el deute públic espera que es mantingui al voltant del 90% del PIB en el conjunt dels països de la zona de l’euro, la qual cosa dona una idea del llarg camí que encara resta per complir amb l’objectiu del 60% de Brussel·les. Així mateix, la Comissió Europea assenyala que els riscos s’han accentuat, destacant especialment l’augment de la incertesa geopolítica per la guerra a Ucraïna i el conflicte a l’Orient Mitjà. També cal considerar la possibilitat d’una inflació més persistent als EUA i a la zona de l’euro que endarreriria les retallades de tipus d’interès.

Les perspectives per a l’economia alemanya continuen millorant. De fet, segons l’enquesta de sentiment econòmic Zew, el percentatge d’enquestats que aposta per una millora de la situació augmenta en 3,9 p. p., fins al 54,2%, cosa que porta a l’índex a màxims en més de dos anys. D’altra banda, es constata que la productivitat del treball continua caient a la zona de l’euro. De fet, es confirma que el PIB de la zona de l’euro va créixer en el 1T 2024 un 0,3% intertrimestral i un 0,4% interanual, alhora que el nombre d’empleats va créixer un 0,3% intertrimestral i un 1,0% interanual. En conseqüència, la productivitat real per empleat va caure un 0,6% en termes interanuals a l’inici de l’any.

La inflació als EUA va baixar a l’abril, després de dos mesos pujant. La inflació general va caure 0,1 p. p., fins al 3,4%, en línia amb allò esperat, i va ser especialment encoratjadora la moderació de 0,2 p. p. de la inflació nucli, fins al 3,6%, ja que mostrava una notable persistència des de finals de l’any passat. Si bé aquestes dades ens permeten ser optimistes sobre el progrés de la inflació, no podem oblidar que els serveis encara mostren dinàmiques inflacionistes elevades, creixent un 5,3% en termes interanuals, i el component shelter es manté en cotes elevades, la qual cosa alentirà el procés de convergència de la inflació al 2,0%, encara més si les pressions inflacionistes d’oferta persisteixen: els preus de producció van repuntar a l’abril 0,4 p. p., fins al 2,2% interanual. Pel que fa a l’activitat econòmica, les vendes al detall i la producció industrial es van estancar a l’abril, després de créixer al març el 0,6% i el 0,1%, respectivament. Així, aquestes dades apunten a un menor dinamisme de l’activitat econòmica aquest 2T de l’any, més en línia amb l’evolució que la Fed vol veure a l’economia per poder iniciar les retallades dels tipus d’interès el 2024 (vegeu la Nota Breve).

Última actualització: 13 juny 2025 - 15:00Bon comportament de la producció industrial a la Xina mentre la demanda interna continua decebent. La producció industrial va créixer el 6,7% interanual a l’abril, després del 4,5% del març, resultat que reflecteix el bon comportament del sector exterior. D’altra banda, la majoria dels indicadors mostren una desacceleració de la demanda interna. Així, les vendes al detall van créixer a l’abril un 2,3%, després del 3,1% al març, mentre que la inversió va registrar un creixement acumulat durant l’any fins a l’abril del 4,2% (4,5% fins al març). A curt termini, s’espera que el sector industrial i la política fiscal continuïn afavorint el creixement de l’economia xinesa, tot i que a mitjà termini el gegant asiàtic afrontarà reptes importants, particularment en un entorn d’empitjorament de les tensions comercials.

Última actualització: 14 novembre 2025 - 14:15La feblesa de la demanda interna provoca la caiguda de l’economia nipona al començament de l’any. El PIB del Japó va caure en el 1T 2024 un 0,5% intertrimestral, després d’estancar-se en el 4T 2023, fet que situa l’economia un 0,2% per sota del nivell assolit un any abans. Per components, destaca negativament el consum privat, que va caure per quart trimestre consecutiu i continua llastant les perspectives de creixement, en un entorn en què, malgrat la debilitat del ien, la demanda externa no aconsegueix tenir una contribució positiva en l’avanç de la economia. El Banc del Japó s’enfronta així a un dilema en la política monetària, una vegada que la debilitat de l’economia podria suggerir un retard en les pujades de tipus esperades per a enguany, mentre que una relaxació de la política monetària podria portar a més pressions de depreciació del ien i minvar les expectatives de recuperació de la demanda interna.

- Mercats financers

La caiguda d’inflació als EUA provoca caigudes fortes en les rendibilitats dels 'treasuries'

El principal catalitzador dels mercats financers va ser la dada d’inflació d’abril als EUA que va confirmar un alleugeriment de les pressions inflacionistes (vegeu la secció d’Economia internacional). Això va portar a una caiguda generalitzada de les rendibilitats dels treasuries, va desplaçar a la baixa tota la corba sobirana, amb descensos de fins a 12 p. b. en la referència a 10 anys, i va contagiar el deute sobirà de la zona de l’euro, especialment als bons perifèrics, que van arribar a registrar caigudes de la seva rendibilitat al voltant de 10 p. b. en les referències a 10 anys, mentre que la reacció dels bons alemanys va ser molt més modesta, fet que explica les caigudes en la prima de risc dels perifèrics. Per la seva banda, la renda variable va experimentar un rally després de la dada d’inflació dels EUA, que va portar tant els principals índexs nord-americans (S&P 500 i Nasdaq) com al francès (CAC 40), l’alemany (DAX) i l’espanyol (IBEX 35) a marcar nous màxims històrics. Per part seva, el dòlar es va depreciar gairebé un 1,0% davant l’euro, fins a cotitzar prop d’1,09 dòlars per euro, mentre que, davant del ien, va dibuixar un moviment d’«anada i tornada»: la notícia que l’economia japonesa es va contreure en el 1T (vegeu la secció d’Economia internacional) va revertir bona part de la depreciació mostrada pel dòlar davant el ien (va arribar fins a cotitzacions de 153 iens per dòlar), situant de nou l’encreuament entre les dues divises prop dels 155 iens per dòlar. On gairebé no hi va haver moviment va ser als implícits dels mercats monetaris. De fet, les expectatives sobre les retallades de tipus d’interès es van mantenir sense canvis. A la zona de l’euro s’espera que el primer descens es produeixi al juny, amb una probabilitat del 95%, i per al conjunt de l’any s’esperen un total de tres baixades. Als EUA, el primer descens s’espera que es produeixi al setembre, amb una probabilitat del 80%, i en el conjunt de l’any s’estima que la Fed podria fer entre una i dues baixades. Per finalitzar, als mercats de matèries primeres, tant el petroli com la referència de gas europea, van cotitzar en un rang estret entre 82-83 dòlars/barril de Brent i 29-30 euros/MWh, respectivament, davant l’estabilització del risc geopolític i per l’absència de canvis a curt termini en els fonamentals d’oferta i demanda als dos mercats.

Principals indicadors financers

16-5-24 10-5-24 Var. setmanal Acumulat 2024 Var. interanual Tipus (punts bàsics) Tipus 3 mesos Zona euro (Euribor) 3,83 3,82 1 -8 44 EUA (Libor) 5,33 5,32 +1 0 22 Tipus 12 mesos Zona euro (Euribor) 3,65 3,63 +2 14 -18 EUA (Libor) 5,11 5,14 -3 34 36 Tipus 2 anys Alemanya 2,93 2,97 -4 53 23 EUA 4,80 4,87 -7 55 65 Tipus 10 anys Alemanya 2,46 2,52 -6 52 12 EUA 4,38 4,50 -12 50 82 Espanya 3,22 3,31 -9 32 -18 Portugal 3,08 3,16 -8 53 -5 Prima de risc (10 anys) Espanya 76 79 -4 -20 -30 Portugal 62 65 -2 1 -18 Renda variable (percentatge) S&P 500 5.297 5.223 1,4% 11,1% 27,4% Euro Stoxx 50 5.072 5.085 -0,2% 12,2% 17,3% IBEX 35 11.299 11.106 1,7% 12,0% 22,7% PSI 20 6.921 6.912 0,1% 8,2% 13,6% MSCI emergents 1.099 1.072 2,5% 7,3% 12,6% Divises (percentatge) EUR/USD dòlars per euro 1,087 1,077 0,9% -1,6% 0,2% EUR/GBP lliures per euro 0,858 0,860 -0,3% -1,1% -1,2% USD/CNY yuans per dòlar 7,221 7,227 -0,1% 1,7% 3,2% USD/MXN peso per dòlar 16,689 16,779 -0,5% -1,7% -5,2% Matèries Primeres (percentatge) Índex global 104,1 102,8 1,3% 5,5% 2,6% Brent a un mes $/barril 83,3 82,8 0,6% 8,1% 8,2% Gas n. a un mes €/MWh 30,2 30,0 0,7% -6,5% -5,3% Font: CaixaBank Research, a partir de dades de Bloomberg.

POLS ECONÒMIC és una publicació de CaixaBank Research, que conté informacions i opinions procedents de fonts que considerem fiables. Aquest document té un propòsit merament informatiu, per la qual cosa CaixaBank no es responsabilitza en cap cas de l’ús que se’n pugui fer. Les opinions i les estimacions són pròpies de CaixaBank Research i poden estar subjectes a canvis sense notificació prèvia.