Balances: la normalización no tan visible de la política monetaria

2025 debería ser el año de la distensión de la política monetaria, con el BCE y la Fed llevando sus tipos de interés hacia niveles neutrales (alrededor del 2% y 3%, respectivamente). Estas bajadas de tipos irán acompañadas de otra normalización menos visible: la reducción de unos balances que crecieron exponencialmente en los últimos 15 años.

2025 debería ser el año de la distensión de la política monetaria, con el BCE y la Fed llevando sus tipos de interés hacia niveles neutrales (alrededor del 2% y 3%, respectivamente).1 Estas bajadas de tipos irán acompañadas de otra normalización menos visible: la reducción de unos balances que crecieron exponencialmente en los últimos 15 años.

- 1. Véase el artículo «Política monetaria 2025: la hora de la distensión» en el Dossier de este mismo Informe Mensual.

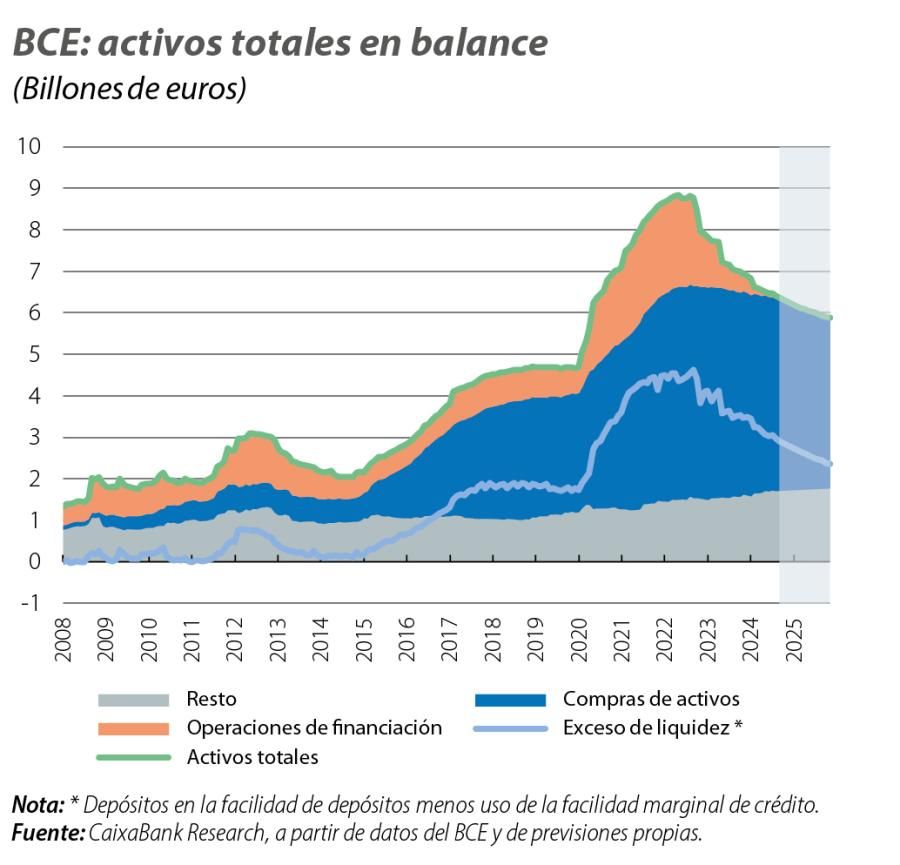

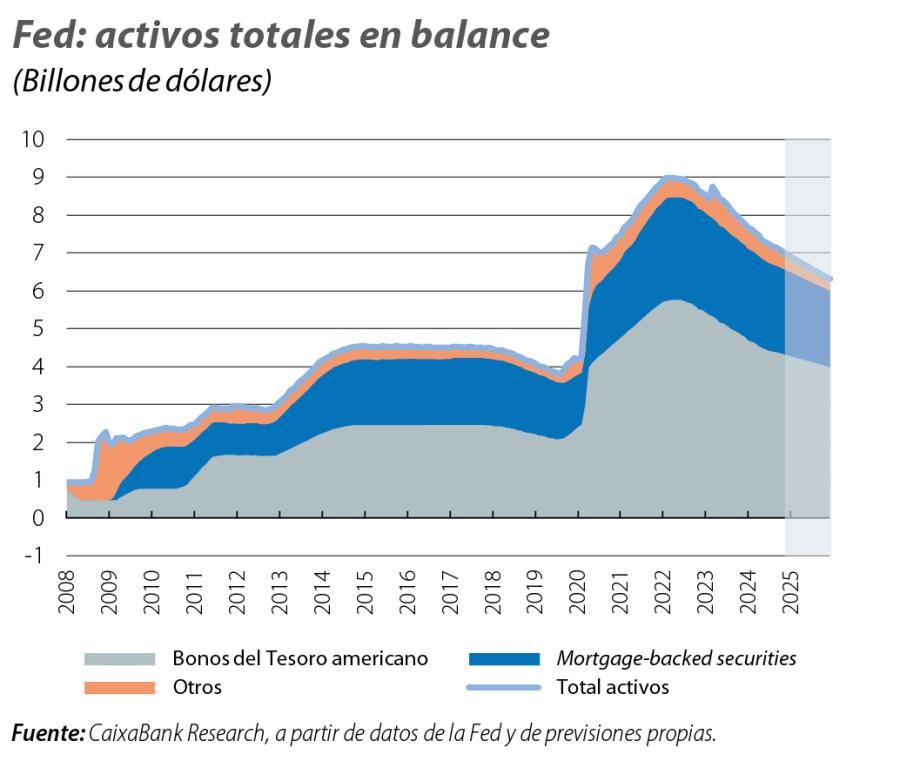

Los balances del BCE y la Fed tocaron techo a mediados de 2022, alcanzando casi el 65% y 35% de los respectivos PIB. Tan pronto llegaron a estos máximos, la crisis inflacionista hizo que ambos bancos centrales terminaran las compras de activos con las que habían estimulado la economía y empezaran a achicar sus balances. Esta reducción ha cogido velocidad y estimamos que, a finales de 2024, los balances del BCE y la Fed habrán disminuido en un 30% y 20%, respectivamente.

A ambos lados del Atlántico, la contracción de los balances se ha vehiculado con una estrategia pasiva que consiste en no renovar los activos que vencen (pero sin vender activos antes de su vencimiento).2 Hasta el momento, los mercados lo han digerido bien, sin disfunciones ni turbulencias y sin comprometer la distensión monetaria iniciada con las últimas bajadas de tipos. En el caso del BCE, la reducción empezó con el fin de las TLTRO-III, unas inyecciones de liquidez al sistema bancario ofrecidas entre 2019 y 2021 y que fueron venciendo entre 2021 y 2024.3 En 2023, el proceso se aceleró con el fin de las reinversiones del APP, el primer gran programa de compras de activos lanzado en 2015 y cuya cartera llegó a casi 3,5 billones de euros: su reducción empezó con reinversiones parciales en marzo de 2023, y sigue desde julio de 2023 de manera pasiva con cero reinversiones.4 Finalmente, la reducción de balance alcanzó su velocidad de crucero con el fin de las reinversiones del PEPP en 2024, el programa de compras asociado a la pandemia y que llegó a sumar 1,7 billones de euros.5 Con las TLTRO-III ya terminadas, y el APP y PEPP disminuyendo de manera pasiva, el balance del BCE seguirá reduciéndose en 2025, cuando estimamos que podría situarse alrededor del 40% del PIB.

- 2. Ihrig, J., Mize, L. y Weinbach, G. C. (2017). «How does the Fed Adjust its Securities Holdings and Who is Affected?», Finance and Economics Discussion Series 2017-099, Washington: Board of Governors of the Federal Reserve System, explican detalladamente la operativa. En el caso de la Fed, cuando le vence un bono del Tesoro de 100 $, en el balance de la Fed los activos disminuyen en 100 $ (en concreto, se reduce la partida «tenencias de activos de la Reserva Federal»). La Fed no recibe entonces un ingreso de 100 $ en efectivo, sino que en la parte de los pasivos la Fed ve disminuido en 100 $ el saldo de la cuenta del Tesoro de EE. UU. (el Tesoro posee una cuenta en la Fed, donde puede depositar recursos para gestionar transacciones relacionadas con impuestos, emisión y pagos de bonos soberanos, etc.). Si la Fed quisiera que este vencimiento de 100 $ no afectara al tamaño de su balance, podría reinvertir esos 100 $ en la compra de un nuevo bono, que volvería a elevar en 100 $ tanto las tenencias de activos (por el lado del activo) como el saldo de la cuenta del Tesoro (por el lado del pasivo).

- 3. Las TLTRO-III llegaron a más de 2 billones de euros. La última que queda, con apenas 29.000 millones, vence en diciembre de 2024.

- 4. Inicialmente, cuando un bono en cartera vencía, el BCE destinaba el 100% del principal ingresado a nuevas compras, manteniendo estable el tamaño de la cartera de bonos. Entre marzo y junio de 2023, el BCE reinvirtió solo 15.000 millones de euros mensuales (vs. vencimientos promedio de 32.640 millones), y desde julio de 2023 no ha reinvertido nada de los 376.800 millones vencidos.

- 5. El BCE mantuvo el 100% de las reinversiones hasta junio de 2024. En julio, empezó a dejar vencer sin reinvertir unos 7.500 millones de euros mensuales, y cesará toda reinversión a finales de 2024.

En el caso de la Fed, la reducción empezó en junio de 2022, cuando dejó de reinvertir los bonos del Tesoro y los mortgage-backed securities (MBS, valores respaldados por hipotecas) que vencen cada mes, con un máximo inicial de no-reinversiones de 47.500 millones de dólares mensuales (30.000 en bonos del Tesoro y 17.500 en MBS). La reducción aceleró en septiembre de 2022 a un máximo de 95.000 millones mensuales (60.000 en bonos y 35.000 en MBS),6 para finalmente, en junio de 2024, bajar el ritmo hasta los 60.000 millones (25.000 en bonos y 35.000 de MBS). Este proceso ha permitido a la Fed reducir sus tenencias de bonos del Tesoro en 1,4 billones y de MBS en 0,4 billones, hasta los 4,4 y 2,3 billones de dólares, respectivamente. En 2025, prevemos que la Fed mantenga un ritmo parecido7 y que, a finales del próximo año, el balance se sitúe alrededor del 25% del PIB.

Las reducciones de balance que prevemos son graduales y los activos totales en manos de la Fed y el BCE seguirán claramente por encima de sus registros prepandemia. Sin embargo, esto no significa que no haya desafíos.

Uno de los interrogantes es la relación entre el tamaño del balance de los bancos centrales y la abundancia y distribución de la liquidez en el sistema financiero. En Europa, la reducción del balance del BCE todavía nos dejará con un amplio exceso de liquidez.8 Además, anticipándose a la reducción de la liquidez que, aunque no en 2025 pero sí más adelante, se irá haciendo progresivamente visible, el propio BCE ha revisado su marco operacional para evitar que la disminución de la liquidez genere problemas a futuro.9

- 8. Trasladando la reducción de APP y PEPP al exceso de liquidez, este terminaría 2025 en los 2,4 billones de euros. Históricamente, no ha sido hasta cifras inferiores a los 350.000 millones que han aparecido señales de baja liquidez (por ejemplo, el tipo interbancario a 1 día despegándose del tipo de la facilidad de depósitos).

- 9. Véase el Focus «El BCE, a revisión» en el IM12/2023. En marzo de 2024 el BCE oficializó un sistema de liquidez a demanda que compatibilice una liquidez abundante y bien distribuida con una menor huella del banco central en los mercados.

En cambio, en EE. UU. la situación es más incierta. El objetivo de la Fed es un sistema de reservas «amplias», no tan abundantes como en el pasado, pero suficientes para que el sistema financiero pueda operar sin restricciones de liquidez y para que el tipo fed funds no sea materialmente sensible a cambios del día a día en el total de reservas. Este nivel de equilibrio es difícil de estimar. Por un lado, las reservas han disminuido hasta el 14% del PIB (frente a un máximo del 20% en 2021), y desde la Fed han sugerido que unas reservas del 10%-11%10 serían un buen punto de llegada, por lo que todavía quedaría camino por recorrer en la reducción del balance. Así lo sugiere también un indicador de la Fed de Nueva York,11 que estima la sensibilidad del fed funds a cambios en las reservas y todavía sitúa esa sensibilidad en prácticamente cero. Pero, por otro lado, han aparecido fricciones en los mercados monetarios, como el repunte del SOFR,12 en un solo día de septiembre, en más de 20 p. b., sugiriendo que quizás la liquidez sea menos abundante de lo que podría parecer.

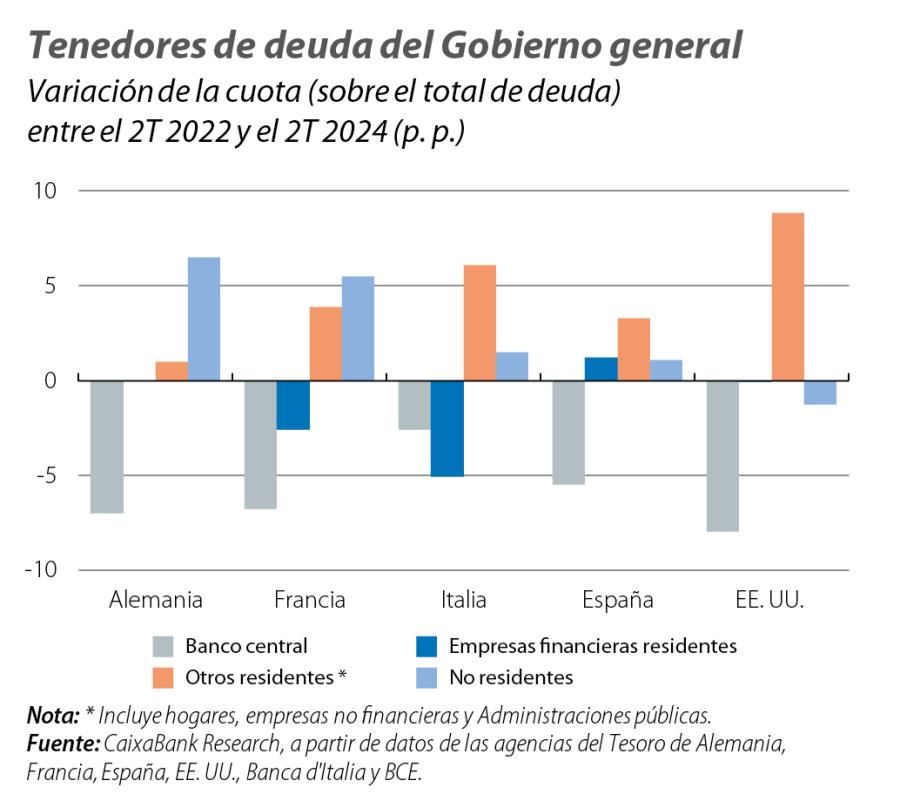

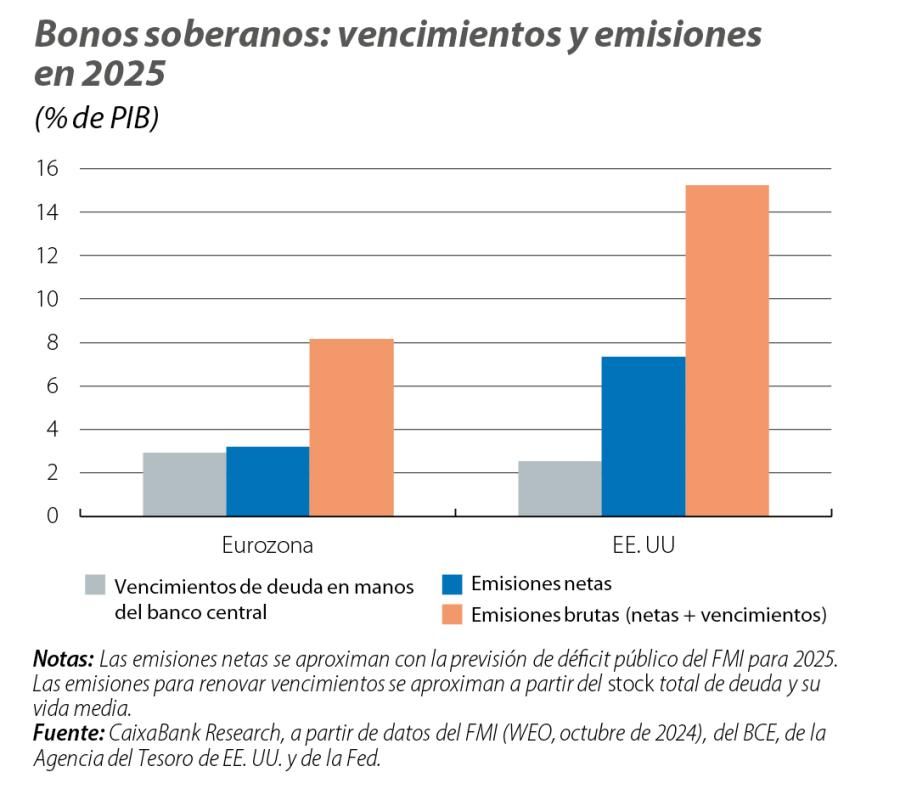

Por último, la retirada de las compras de activos de los bancos centrales elimina un importante comprador de bonos en los mercados secundarios. En los últimos dos años, la caída de las tenencias de deuda del BCE y la Fed ha sido significativa, pero, a la vez, ha quedado bien suplida por la demanda de inversores privados. Esta buena dinámica debería continuar en 2025, a pesar de que, como muestra la comparativa con las emisiones de deuda previstas, las compras que dejarán de hacer la Fed y el BCE son significativas (véase el último gráfico).

- 10. Waller, C. «A Conversation with Federal Reserve Governor Christopher Waller». The Brookings Institute, 2024.

- 11. Véase Afonso, G., Giannone, D., La Spada, G. y Williams, J. C. (2022, revisado en 2024). «Scarce, abundant, or ample? A time-varying model of the reserve demand curve». Staff Report n.º 1019, Reserva Federal del Banco de Nueva York.

- 12. Es el tipo de interés al que bancos y otras instituciones financieras se financian overnight y, por tanto, una medida de cuán restrictivas son las condiciones monetarias.

En definitiva, en 2025 deberían coexistir una reducción progresiva de los tipos de interés de referencia de la Fed y el BCE (provocando una distensión monetaria) con la disminución suave del tamaño de sus balances y del exceso de liquidez. La reducción de los balances ayuda a achicar la huella de ambos bancos centrales en los mercados financieros13

y va mitigando la exposición de la Fed y el BCE a riesgos de crédito y duración. Asimismo, aunque los aumentos de balance eran una medida de estímulo, su reducción en 2025 y los años venideros no debería ejercer una restricción monetaria que interfiera con las bajadas de tipos y lastre la economía. En primer lugar, la reducción de balance a lo largo de 2022, 2023 y 2024 se ha digerido bien, y en estos años los mercados financieros han tomado los tipos de referencia de la Fed y el BCE (y no sus balances) como la herramienta conductora de la política monetaria. Y, en segundo lugar, hay distintas razones por las que la reducción y el aumento del balance no tienen efectos simétricos: (i) los aumentos de balance se producen en tiempos turbulentos y de disrupción en el funcionamiento de los mercados, mientras que la reducción se realiza en un escenario económico más sólido,

(ii) los incrementos de balance sirven para que, en esos momentos turbulentos, el banco central señalice su compromiso con una política monetaria acomodaticia por un buen tiempo, mientras que, en la fase de disminución del balance, la Fed y el BCE han desvinculado la evolución del balance de la de los tipos, y (iii) los aumentos de balance son rápidos y agresivos, pero su reducción es lenta y gradual, como muestran las proyecciones presentadas en este artículo.

- 13. Esto también ayuda a aliviar problemas de escasez de colateral, mejorando el funcionamiento de mercados como los repo, y reaviva los mercados de financiación.