Amb una inflació relativament sota control a l’escenari internacional, ara l’atenció se centra en el creixement

L’economia global continua avançant a diferents velocitats en el 2T. El mercat de treball als EUA comença a donar signes de moderació mentres la inflació manté el seu lent degoteig a la baixa; la feblesa d’Alemanya condiciona el conjunt de la zona de l’euro i l'economia xinesa afronta perspectives modetes en el 3T.

L’economia global continua avançant a diferents velocitats en el 2T

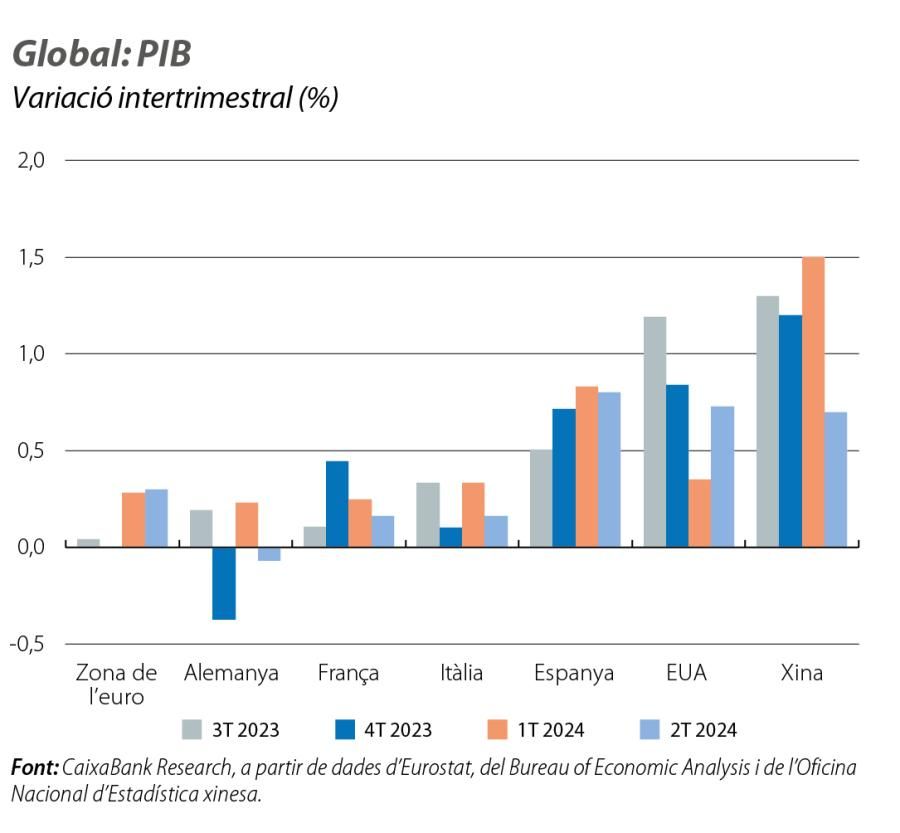

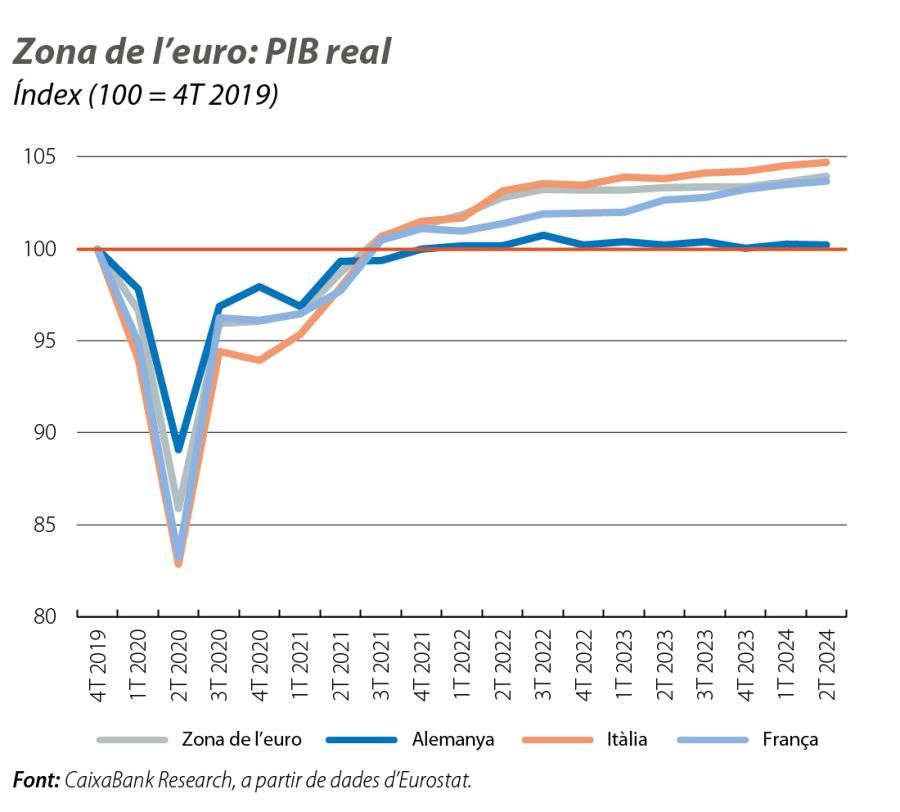

Els EUA continuen fent gala d’una notable resiliència i van sorprendre en créixer el 0,7% intertrimestral (vs. el 0,4% en el 1T), la qual cosa comportarà automàticament una revisió a l’alça de la nostra previsió del creixement prevista per al 2024 (el 2,4% en l’actualitat). Mentrestant, el Regne Unit i el Japó creixen a ritmes força elevats (el 0,6% i el 0,8%, respectivament). La zona de l’euro, per la seva banda, situa el seu creixement intertrimestral en el 0,2%, després del 0,3% del 1T, però hi ha una disparitat substancial per països. Alemanya decep en recular el 0,1%, mentre que França i Itàlia van créixer lleugerament per damunt del que s’esperava (el 0,2% en els dos casos), al mateix temps que Espanya destaca de forma positiva en repetir el robust 0,8% del 1T. Finalment, la Xina va defraudar en créixer el 0,7%, mínim en dos anys. En el 3T, sembla poc probable que el creixement a les principals economies es pugui accelerar en relació amb el nivell assolit en el 2T.

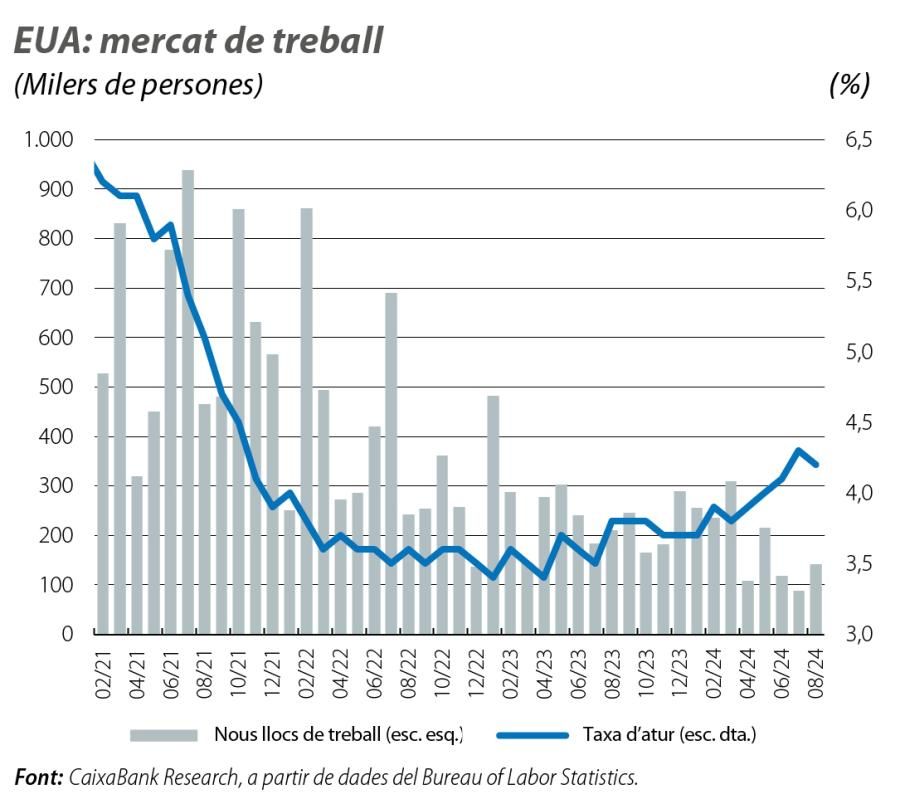

El mercat de treball als EUA comença a donar signes de moderació

Les dades d’ocupació han estat un dels grans protagonistes en l’últim mes. Al juliol, la creació d’ocupació no agrícola va decebre en situar-se en només 89.000 llocs de treball (després de revisar-se a la baixa), amb una taxa d’atur que va repuntar 0,2 p. p., fins al 4,3%. El mercat va reaccionar de forma molt intensa (vegeu la Conjuntura de Mercats) a causa de l’aparent senyal de recessió que indicava l’augment de la taxa d’atur: la Regla de Sahm assenyala que, quan la taxa d’atur mitjana dels 3 últims mesos supera en 0,5 p. p. el mínim marcat en els 12 últims mesos, ens trobem a les portes d’una recessió. Creiem que aquesta hipòtesi és excessiva i, a més a més, tampoc es correspon amb el missatge que va enviar la creació d’ocupació a l’agost: 142.000 nous llocs de treball i una taxa d’atur que cedeix 0,1 p. p., fins al 4,2%. El que sí resulta evident és que, en els últims mesos, la creació d’ocupació s’està alentint (la creació mitjana per mes en el 1S superava els 200.000), comportament que reflecteix una normalització ordenada del mercat de treball coherent amb un cert alentiment de l’economia ja en la segona meitat de l’any, a causa de l’impacte de l’enduriment monetari, motiu pel qual creiem que la possibilitat que els EUA entrin en recessió a curt termini és molt reduïda.

Per la seva banda, els principals indicadors de clima empresarial i de confiança del consumidor apunten al fet que podríem veure un major refredament del sector industrial en el 3T. Els PMI del juliol (54,3) i de l’agost (54,1) se situen per damunt de la mitjana del 2T (53,5) i superen clarament el llindar dels 50 punts que apunta a un creixement positiu. Aquest bon comportament s’explicaria pel renovat dinamisme que s’observa als serveis (55,2 a l’agost), que compensa amb escreix el substancial deteriorament que s’està produint a la indústria (48,0). Les dades hard del juliol apunten en aquesta direcció: en taxes mensuals, les vendes al detall van créixer l’1,0% i el consum de les famílies, el 0,4%, mentre que la producció industrial va caure el 0,6% i les comandes de béns de capital, sense transport ni defensa (proxy de la inversió en capital fix), van recular el 0,1%.

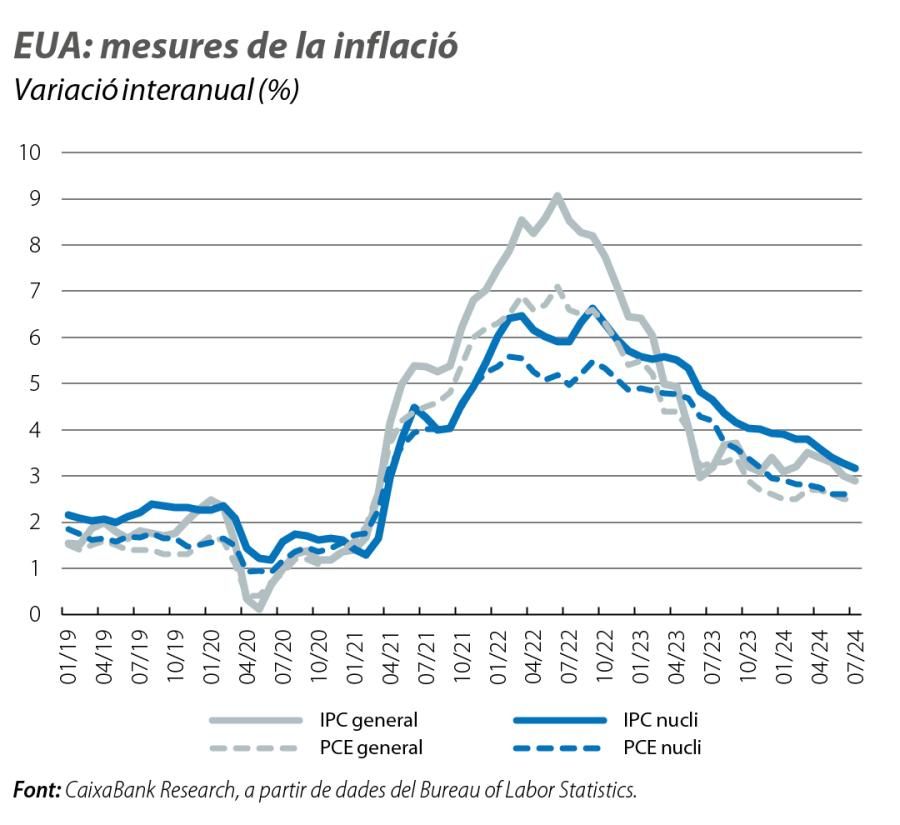

La inflació nord-americana manté el seu lent degoteig a la baixa

Al juliol, tant la inflació general com la subjacent van caure 0,1 p. p., fins al 2,9% i el 3,2%, respectivament, mentre que el deflactor del consum privat va mantenir el ritme d’avanç interanual sense canvis en el 2,5% el total i en el 2,6% el subjacent. Malgrat que els progressos en la convergència de la inflació cap al 2,0% s’han alentit en els últims mesos, les expectatives es troben força ancorades, la qual cosa explica el canvi en el discurs de la Fed (vegeu la Conjuntura de Mercats).

La feblesa d’Alemanya condiciona el conjunt de la zona de l’euro

El PIB alemany va caure en el 2T (el –0,1% intertrimestral), i l’evolució seguida a l’estiu pels principals indicadors de clima industrial i de confiança redueix les possibilitats d’un repunt significatiu de l’activitat en el 3T. Segons el ZEW, a l’agost, el percentatge d’enquestats que no veu canvis en la situació puja gairebé fins al 50%; l’Ifo va caure al juliol i a l’agost i es va situar en 86,6 (100 indica creixement pròxim a la mitjana), i els PMI van caure en els mesos d’estiu per sota del llindar de 50, que indica creixement positiu. Tot fa pensar que l’economia no serà capaç de remuntar a curt termini, la qual cosa aconsella una revisió a la baixa del ja modest 0,2% de creixement estimat per al 2024. Pel que fa a la resta de grans economies de l’àrea, destaca l’«efecte arrossegament» per a l’economia francesa de la celebració de les Olimpíades a París: els indicadors de clima i de confiança empresarial van assolir a l’agost nivells compatibles amb un creixement en el 3T superior al del 2T gràcies al sector serveis. En conseqüència, el PIB del conjunt de la zona de l’euro podria mantenir, en el 3T, el ritme de creixement anotat en el 2T, tot i que els riscos es concentren a la baixa.

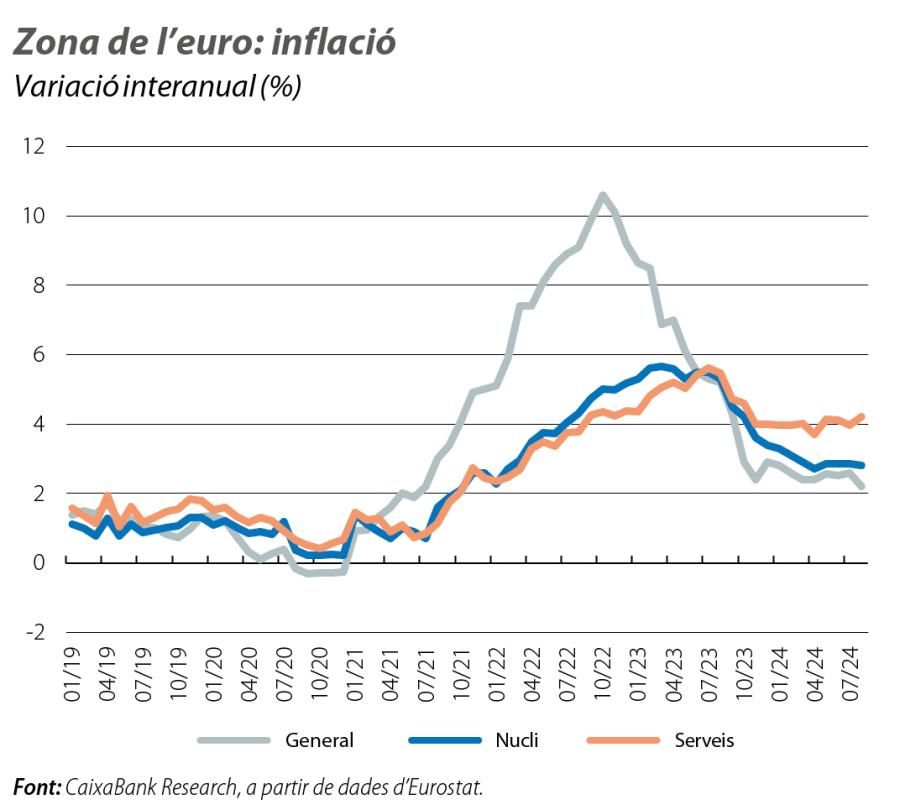

La major inflació en serveis contraresta l’abaratiment de l’energia a la zona de l’euro

La inflació general va caure a l’agost 0,4 p. p., fins al 2,2%, mentre que la nucli va baixar 0,1 p. p., fins al 2,8%. A la notable caiguda en els preus de l’energia (el –3,0% vs. l’1,2%), se suma l’abaratiment dels béns (el 0,4% vs. el 0,7%), que evidencia que el procés desinflacionista es comença a estendre a més components de la cistella. A més a més, la moderació en els salaris negociats (el 3,6% interanual en el 2T vs. el 4,7%) redueix el risc de tensions inflacionistes de segona ronda. No obstant això, la inflació als serveis continua força elevada i, a l’agost, fins i tot, va repuntar 0,2 p. p., fins al 4,2%, màxim des de l’octubre del 2023, tot i que cal tenir en compte l’impacte de les Olimpíades de París.

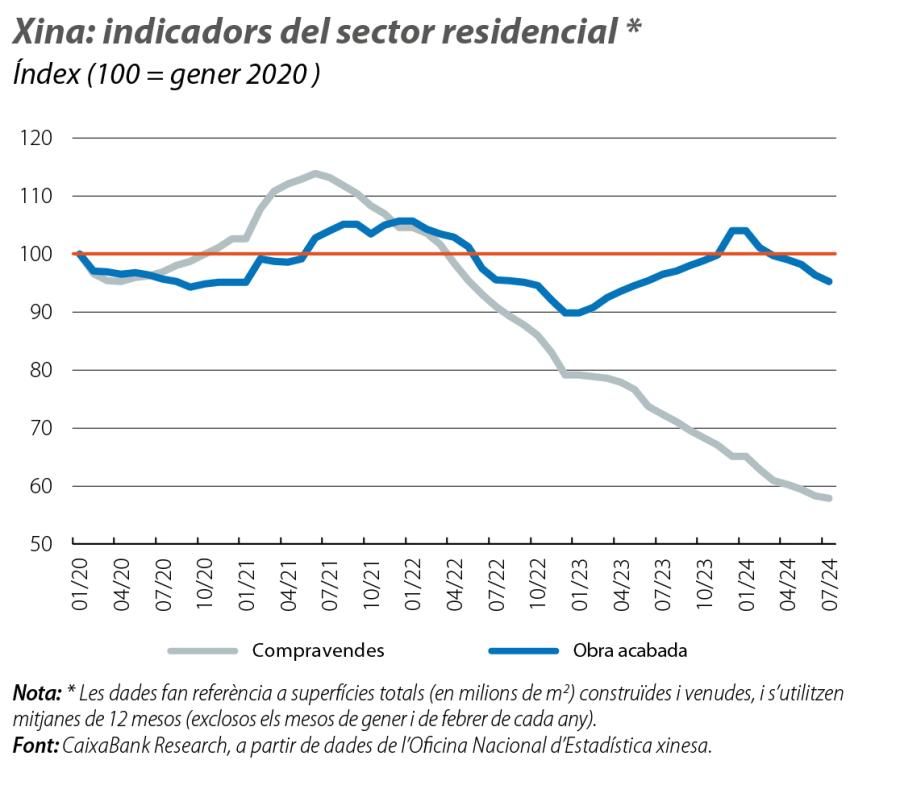

Perspectives modestes per a l’economia xinesa en el 3T

El sector residencial continua sent el major llast de l’economia xinesa: els preus de l’habitatge prolonguen el seu ajustament i, al juliol, van caure, en relació amb els seu màxim cíclic, el 7,6% en l’habitatge nou i gairebé el 14% en el de segona mà. A més a més, els habitatges iniciats han reculat més del 23% des de l’inici de l’any fins al juliol, i els habitatges acabats, gairebé el 22%. La inversió en actius fixos tampoc no aconsegueix remuntar i, en l’acumulat de l’any fins al juliol, frena el seu creixement fins al 3,6% (el 3,9% fins al juny). No sembla tampoc que el consum agafi impuls, i l’aparent recuperació de les vendes al detall al juliol (el 2,7% interanual vs. el 2,0%) respon a un efecte base, amb una desagregació per components que mostra que les llars estan retallant en tot el que no siguin béns essencials. La producció industrial també perd una mica de to al juliol (el 5,1% interanual vs. el 5,3% anterior), amb una desacceleració destacada de la producció de cotxes: el 4,4% interanual, en relació amb les taxes del 9,0% de mitjana del 1S, i lluny dels creixements de dos dígits dels anys previs. En suma, aquestes evidències de desacceleració justificarien un major estímul fiscal que asseguri el compliment de l’objectiu de creixement del 5,0% el 2024.