La independencia de los bancos centrales: de la teoría a la práctica

La independencia de los bancos centrales parece incontrovertible, más aún en estos tiempos de pandemia en los que han aumentado sus políticas no convencionales y han dado cobertura a las elevadas necesidades de financiación de los estados. En este artículo exploraremos teórica y empíricamente la importancia de que los bancos centrales conserven su independencia.

La independencia de los bancos centrales es un concepto más complejo de lo que parece. De hecho, abarca tres dimensiones: i) la independencia de sus miembros, que no es más que los límites que se imponen a los políticos para no influir en la composición del consejo directivo del banco central ni en sus decisiones; ii) la independencia financiera, es decir, la autonomía de los bancos centrales para poder gestionar sus operaciones y no ser cautivos de decisiones de los gobiernos, y, finalmente, iii) la independencia en las políticas, o los poderes del banco central para formular y ejecutar su política monetaria, para lo cual necesita no verse obligado, entre otras cosas, a financiar los gastos del Gobierno y poder fijar sus objetivos o instrumentos (por ejemplo, el BCE fija los objetivos en la eurozona, mientras que en el Reino Unido los fija el Parlamento, pero en ambos casos hay autonomía en el uso de los instrumentos). En función de estas tres dimensiones, podemos dar una visión de conjunto de si un banco central es más o menos independiente.

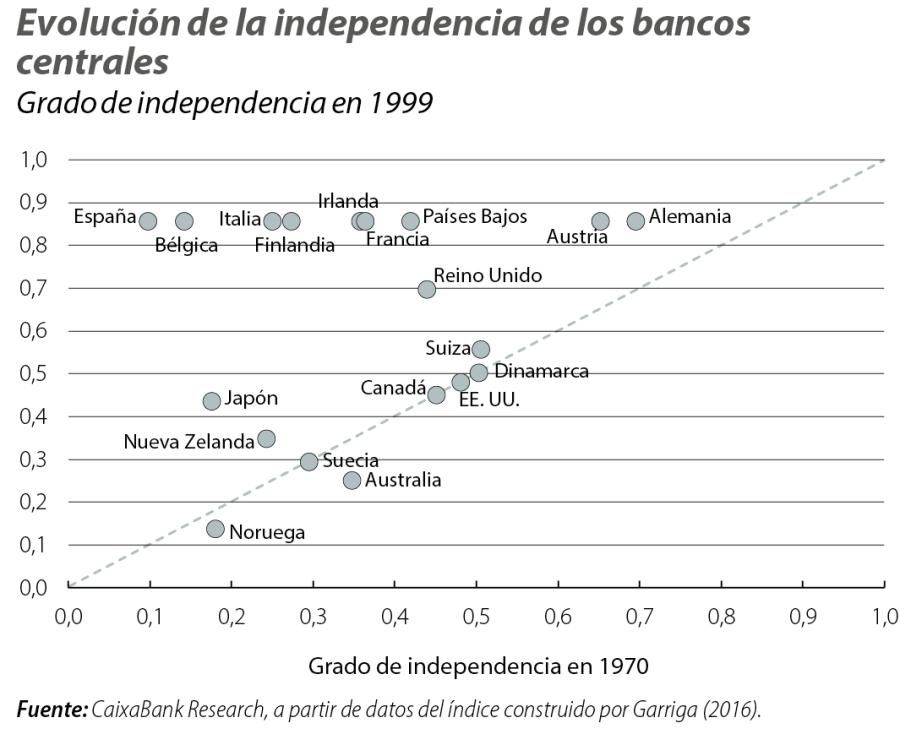

Para aproximar cuantitativamente el grado de independencia de los bancos centrales, se ha creado un índice agregado que se nutre de las tres dimensiones a partir de un análisis de las leyes, decretos y constituciones que en todo el mundo establecen las reglas de funcionamiento de estas instituciones.1 El índice aumentó de forma importante en las economías avanzadas entre 1970 y finales de los años noventa, cuando el régimen de independencia ya se había consolidado. Aunque tras la Gran Recesión el índice no retrocedió, indicadores más cualitativos sí muestran un aumento apreciable de las interferencias políticas en 2010-2018,2 una sombra que continúa planeando en el complicado contexto para las finanzas públicas derivado de la COVID-19.

Este proceso de fortalecimiento de la independencia surgió a raíz de la preocupación por la elevada inflación entre finales de los años sesenta hasta los años ochenta y el consenso sobre el hecho de que un banco central independiente con un objetivo muy bien delimitado –la estabilidad de precios– podría reducir los niveles de inflación sin hacerlo a costa de desestabilizar el PIB. En la eurozona, la creación del BCE en 1998 para liderar una política monetaria común permitió completar la convergencia hacia un modelo de independencia como el alemán (el Bundesbank fue una de las pocas excepciones que ya exhibía un grado elevado de independencia en la posguerra, en buena parte porque el terrible recuerdo del episodio de hiperinflación de los años veinte todavía estaba grabado a fuego en la memoria del pueblo alemán).

Uno de los principales argumentos para la independencia de los bancos centrales es de inconsistencia temporal: un banco central cortoplacista, que decide de acuerdo a un horizonte electoral, por ejemplo, tiene incentivos a llevar a cabo una política expansiva para estimular el crecimiento a corto plazo, aunque ello suponga perder credibilidad y una revisión al alza de las expectativas de inflación a medio y largo plazo. Por esta razón es vital alargar el horizonte de decisión de los bancos centrales y, en particular, diferenciarlos de los horizontes electorales que dictan en gran medida las decisiones de los gobiernos. Para que un banco central pueda mantener contenidas y estables las expectativas de inflación, debe ser creíble, y dicha credibilidad está ligada de manera muy estrecha a su horizonte de decisión. Por ello, a menudo, los nombramientos en los bancos centrales tienen horizontes temporales largos –ocho años en la Comisión Ejecutiva del BCE– y desligados del ciclo político. La credibilidad también se logra mediante nombramientos de personas que destaquen por sus conocimientos técnicos sobre política monetaria. También es importante que tales gestores formen una «comunidad epistémica», o sea, un grupo de personas que comparten un mismo lenguaje y una manera similar de ver el mundo en aras de fortalecer la credibilidad y consistencia de sus decisiones.

La teoría ha quedado clara, pero ¿respaldan los datos las bondades de dicha independencia? Utilizando el índice de independencia de bancos centrales mencionado, exploramos si, efectivamente, fortalecer la independencia del banco central permite reducir los niveles de inflación sin generar volatilidad en el crecimiento del PIB. Realizamos este ejercicio en dos periodos muy diferentes: 1970-1999, etapa en la que se produjo la transición de unos bancos centrales poco independientes a muy independientes, y 2000-2012 (último dato disponible del índice), cuando el nuevo régimen ya estaba plenamente consolidado.

Los resultados muestran que, en 1970-1999, aquellas economías avanzadas con unos bancos centrales más independientes lograron contener mejor la inflación. La magnitud es elevada: según el modelo estadístico –que controla por otras variables macroeconómicas relevantes–, si Italia (país con una independencia baja, de 0,37 sobre 1) hubiera logrado aumentar la independencia de su banco central hasta los niveles de Alemania (la quintaesencia de la independencia en este periodo, con un valor del índice de 0,71 sobre 1), habría podido reducir su nivel promedio de inflación en más de 1,5 p. p. Estos resultados avalan empíricamente la importancia de preservar la independencia de los bancos centrales, aunque hay que ser cautos a la hora de interpretar esta relación, ya que no tiene en cuenta otros fenómenos paralelos –como la globalización o el cambio tecnológico– que también contribuyeron a que se redujera la inflación.

En el tercer gráfico se puede observar la falta de relación estadística entre la variabilidad del crecimiento del PIB y la independencia del banco central, lo que es tranquilizador, al sugerir que la independencia del banco central ayudó a contener la inflación sin aumentar la volatilidad del PIB.

Finalmente, un aspecto menos estudiado es el impacto que la independencia del banco central puede tener en las variables macrofinancieras. Para arrojar un poco de luz, estudiamos la relación entre la brecha de crédito –la desviación del crédito privado no financiero respecto a su tendencia– y el índice de independencia en el periodo 1970-1999. Los resultados muestran una relación estadísticamente significativa y en la dirección deseada: una mayor independencia del banco central permitió reducir brechas de crédito positivas –desviaciones excesivas del crédito por encima de su tendencia–. Lógicamente, las ventajas de tener un banco central independiente también se pueden extrapolar a los organismos que regulan y supervisan la estabilidad financiera; un estudio reciente muestra que aquellas economías que en los últimos 20 años han aumentado la independencia en estos organismos han reducido la tasa de préstamos morosos sin disminuir la eficiencia de su sistema financiero.3

En definitiva, nuestra pequeña incursión empírica sugiere que las bondades de la independencia de los bancos centrales no son solamente una entelequia teórica. En el marco actual de la COVID-19, los bancos centrales han aumentado su protagonismo para ofrecer un apoyo imprescindible manteniendo bajos los tipos de interés y asegurando la liquidez. En este contexto especialmente delicado, resulta, pues, imprescindible que los gestores de la política monetaria preserven su independencia y su autonomía de acción –algo no reñido con la rendición de cuentas– para continuar tomando decisiones con las luces largas, y que la necesaria coordinación entre política fiscal y monetaria sea el resultado de decisiones libres e independientes.

- 3. Véase Fraccaroli, N., Sowerbutts, R. y Whitworth, A. (2020). «Does regulatory and supervisory independence affect financial stability?» Documento de Trabajo 893 del Banco de Inglaterra.