Semana del 31 de mayo al 7 de junio de 2024

- Los indicadores de actividad en España siguen mostrando señales positivas

- El crecimiento de la actividad global se acelera y se extiende a la mayoría de los países

- El BCE baja los tipos como había anticipado y mantiene la cautela para los próximos meses

-

Economía españolaLos indicadores de actividad en España siguen mostrando señales positivas

En mayo, la encuesta de clima empresarial PMI para el sector manufacturero subió 1,8 puntos hasta los 54,0, el nivel más alto desde marzo de 2022. Este indicador se consolida así en terreno expansivo (acumula cuatro meses por encima de 50 puntos), lo que apunta a que se mantendrán los crecimientos positivos de la actividad. También el índice de producción industrial refrenda esta imagen de dinamismo del sector, al crecer en abril —corregido de efectos estacionales y de calendario— un 0,3% intermensual, mejorando el promedio mensual del 1T (0,2%). En el caso de los servicios, su PMI también se sitúa ampliamente por encima del nivel que marca expansión, al alcanzar en mayo los 56,9 puntos (56,2 en abril), máximo desde abril de 2023. Dentro del sector terciario, sigue destacando el extraordinario comportamiento del turismo: en abril llegaron 7,83 millones de turistas, que gastaron 9.565 millones de euros, las cifras más altas de la serie en dicho mes, lo que apunta a un nuevo año récord para el sector.

Última actualización: 08 noviembre 2024 - 13:00El mercado laboral español vuelve a sorprender al alza en mayo, con una creación de empleo superior a lo habitual en la época del año. Los afiliados a la Seguridad Social crecieron en mayo en 220.289 trabajadores respecto al mes anterior, por encima del crecimiento registrado tanto en mayo del año pasado (+200.000) como al promedio en 2014-2019 (+214.000). La cifra total de afiliados se sitúa en 21.321.794, lo que supone 506.395 más que hace un año y eleva la tasa de crecimiento interanual al 2,43% (2,36% en abril). El ritmo de creación de empleo no pierde fuelle a medida que se acerca el verano. Así, entre mayo y abril se registraron, corregidos de estacionalidad, 62.505 afiliados más, un crecimiento en línea con el promedio mensual del 1T (63.242). En la misma línea, el crecimiento intertrimestral de los afiliados mantiene un ritmo muy notable en lo que va de 2T: 0,7%, igual ritmo que en el 1T. El dinamismo que muestra el sector turístico está contribuyendo significativamente al elevado ritmo de creación de empleo, ya que, de los 220.000 empleos creados en el mes, el 40% (más de 82.000) se corresponden con actividades ligadas al turismo, como hostelería, agencias de viajes y actividades de entretenimiento (véase la Nota Breve).

Última actualización: 04 octubre 2024 - 12:00El precio de la vivienda sorprende al alza en el 1T. El índice del precio de la vivienda se situó en máximos en la serie disponible desde 2007, tras repuntar un 2,6% intertrimestral después de la puntual caída en el 4T. Esto llevó a la tasa interanual a situarse en el 6,3% desde el 4,2% registrado en el 4T 2023. Esta aceleración en el precio fue generalizada por tipo de vivienda, si bien la de obra nueva volvió a registrar tasas interanuales más elevadas que la de segunda mano (10,1% frente al 5,7%), reflejando un mayor desequilibrio entre oferta y demanda en ese mercado. Por regiones, todas registraron una aceleración en su tasa de crecimiento interanual respecto al 4T. Andalucía destaca como el mercado donde más se ha encarecido la vivienda en este comienzo de año (7,9% interanual), frente a comunidades como Castilla-La Mancha, Galicia o Asturias, donde el ritmo de crecimiento fue más moderado (en el rango de 4,9%-5,1%).

La nueva concesión de crédito a hogares en España se muestra dinámica en el conjunto de los cuatro primeros meses del año. En concreto, la nueva producción de crédito a hogares (sin renegociaciones) registró un aumento del 15,9% interanual en el acumulado de enero a abril. Hasta marzo, el aumento era del 8,9%, pero los datos en abril han sido muy positivos, favorecidos por el efecto Semana Santa (en 2024 ha caído en la última semana de marzo y en 2023 fue en la primera semana de abril). El dinamismo se debió tanto al segmento de vivienda como al de consumo. Así, el importe de nuevas hipotecas creció un 13,8% interanual en el acumulado hasta abril (5,6% hasta marzo), mientras que el nuevo crédito con finalidad consumo creció un 19,4% (13,8% hasta marzo). Finalmente, la nueva concesión de crédito a empresas creció un 8,9% interanual en el acumulado del año.

Aumenta ligeramente el déficit público español como porcentaje del PIB en el 1T 2024 respecto al año pasado. El déficit consolidado de las Administraciones públicas, excluidas las corporaciones locales, fue del 0,4% del PIB en el 1T 2024, ligeramente superior al 0,2% registrado en el 1T 2023. Si bien los ingresos públicos crecieron un modesto 3,7% interanual, las dinámicas de fondo son positivas, ya que los ingresos tributarios crecieron un notable 5,7% interanual y las cotizaciones sociales un 6,7%, aunque se redujeron otras partidas (dividendos, otros ingresos de capital...). Por otro lado, los gastos aumentaron un 4,5% interanual, aupados por un avance del 6,5% interanual en el componente de prestaciones sociales, que refleja en parte la revalorización de las pensiones (con un aumento del 3,8% del gasto en las contributivas) y el aumento del 6% en la remuneración total de empleados públicos.

-

Economía internacionalEl crecimiento de la actividad global se acelera y se extiende a la mayoría de los países

En mayo, el indicador PMI de actividad global sumó el séptimo mes consecutivo de ascensos y se situó en los 53,7 puntos (1,3 puntos por encima del registro del mes anterior), el nivel más alto en 12 meses. Además de la consolidación de los avances de la actividad tanto en el sector manufacturero como en el de servicios, se apreció que el ritmo de crecimiento se había acelerado gracias al auge de los flujos comerciales internacionales y al aumento de los nuevos pedidos. Estos factores favorecieron la mejora de la confianza empresarial hasta el nivel más alto en casi dos años. Asimismo, esta dinámica de recuperación también se pudo observar a nivel geográfico a través de los indicadores de las principales economías avanzadas, como EE. UU., Japón y la eurozona, que en los meses anteriores habían dado muestras de cierta debilidad.

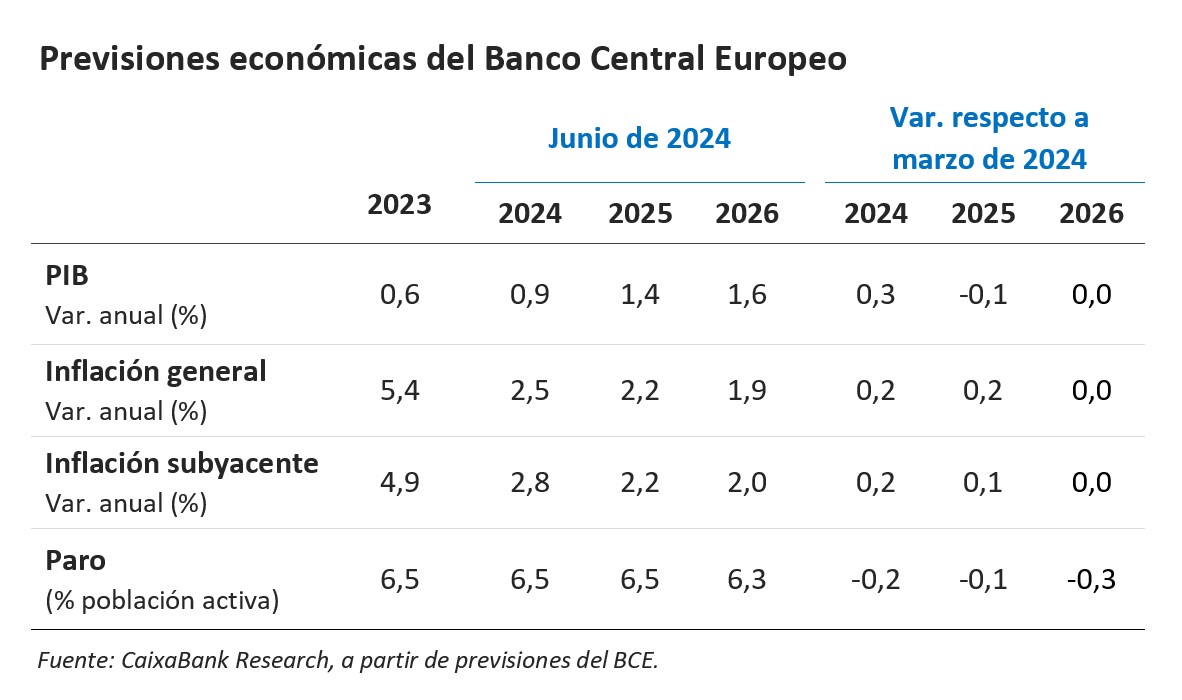

Última actualización: 05 diciembre 2024 - 13:00El BCE anticipa un escenario con algo más de crecimiento e inflación. De hecho, aumenta en 0,3 p. p. el crecimiento previsto para 2024, gracias al efecto arrastre de un 1T más dinámico de lo esperado y a la recuperación que se anticipa para el consumo de las familias, gracias a la resiliencia del mercado de trabajo y a la mejora esperada para la renta disponible real de los hogares. Respecto a la inflación, revisa al alza sus previsiones para 2024 y 2025, tanto para la general como para la núcleo, si bien sigue confiando en que ambas continúen su senda desinflacionista, gracias a la moderación que anticipa para el crecimiento de los salarios nominales. Por su parte, los datos de actividad industrial (sin construcción) de abril siguen mostrando la delicada situación del sector en el núcleo de la eurozona. Así, en Alemania los pedidos y la producción cayeron de nuevo (–0,2% y –0,1%, respectivamente), si bien a menor ritmo que en el mes previo, mientras que en Francia la producción industrial sí logró recuperarse de la caída de marzo (0,5% vs. –0,2%). En el país galo, no obstante, el deterioro de las cuentas fiscales (en 2023 y términos de PIB, déficit fiscal del 5,5% y deuda pública del 111%) llevó a S&P a recortar un escalón su calificación crediticia desde el AA hasta el AA–, con perspectiva estable.

Más señales de enfriamiento en la economía de EE. UU. En mayo, el ISM de manufacturas cayó 0,5 puntos hasta los 48,7 (el nivel más bajo desde diciembre y algo por debajo del promedio del 1T 2024) y el subcomponente de nuevos pedidos ahondó en sus malos registros y se situó en los 45,4 puntos, el nivel más bajo desde mayo de 2023. El ISM de servicios, sin embargo, aumentó 3,9 puntos hasta los 53,8, mostrando que el descenso por debajo del umbral de los 50 puntos en abril fue solo puntual. En el mercado laboral, a espera del informe de empleo de mayo que se publica el viernes por la tarde, la encuesta del JOLTS mostró cómo en abril había 296.000 vacantes de empleo menos que en el mes anterior (8,06 millones). Así, la ratio de vacantes de empleo por persona desocupada se situó en abril en 1,3, lejos ya de los máximos observados en 2022 (2,0). En conjunto, los datos conocidos esta semana van en la dirección que la Fed desea para poder empezar a recortar los tipos de interés este 2024 (véase la sección de Mercados financieros).

Buen comienzo de año en las principales economías emergentes. En el 1T 2024, la economía brasileña creció un 2,5% interanual (frente al 2,1% en el 4T 2023) impulsada por la solidez de la demanda interna y el avance del sector servicios. Igualmente, el gasto de las familias y el crecimiento del sector secundario favorecieron que el PIB de Turquía se situara en el 5,7% interanual (4,0% en el 4T 2023). En la India, entre enero y marzo, la tasa de crecimiento de su economía superó ampliamente las expectativas y se situó en el 7,8% interanual. El año fiscal 2023-2024 concluyó con un avance del PIB del 8,2%, la tasa de crecimiento más elevada entre las grandes economías. No obstante, y a pesar de la robustez observada en los datos del 1T, no descartamos que la continuidad de las presiones inflacionistas y unas condiciones de financiación más estrictas en la mayoría de los países emergentes puedan lastrar el ritmo de crecimiento de sus economías en la segunda mitad del año.

-

Mercados financierosEl BCE baja los tipos como había anticipado y mantiene la cautela para los próximos meses

Tal y como se esperaba, el BCE rebajó los tipos de interés en 25 p. b. en su reunión de junio (dejando el tipo depo en el 3,75% y el refi en el 4,25%) justificando la bajada en la menor inflación de los últimos meses (tanto en el índice general como en su componente núcleo), en el repunte de los tipos reales en este mismo periodo y en la moderación de las expectativas de inflación. Aunque la decisión no fue unánime en el Consejo de Gobierno, Lagarde precisó que solo uno de sus miembros había votado en contra. Además, el BCE revisó levemente al alza la inflación promedio esperada para 2024 y 2025, si bien se mantiene estable la previsión de alcanzar el objetivo del 2% hacia finales de 2025. El BCE ha señalado, no obstante, que esta senda descendente hacia el objetivo no estará exenta de sorpresas, muy en particular por la evolución de los salarios. Por ello, Lagarde ha recalcado que su decisión no supone ni entrar en una nueva fase (pues la política monetaria seguirá siendo restrictiva durante un tiempo) ni un compromiso a futuro de nuevas bajadas, y ha enfatizado su dependencia de los datos. Con todo ello, tras el anuncio, los implícitos del mercado pasaron a cotizar una próxima bajada en septiembre, y se quedaron ligeramente por debajo de descontar por completo un segundo recorte antes de final de año (véase la Nota Breve).

Los datos de actividad e inflación mantendrán a la Fed en guardia en su reunión de junio. En la reunión de la semana que viene pensamos que la Reserva Federal mantendrá los tipos de interés en el intervalo 5,25%-5,50% y que mantendrá un tono restrictivo similar al expresado en su anterior reunión: no relajarán la política monetaria hasta tener la confianza de que la inflación avanza de manera sostenida hacia el 2%. La Fed se mostró preocupada en su última reunión porque los últimos datos de inflación publicados en 2024 no iban en la dirección que esperaban, lo que centraba sus discusiones en cuánto tiempo se deberían mantener los tipos de interés en los niveles actuales. Por ello, es probable que el dot plot de la Fed se ajuste tras la próxima reunión y se reduzcan las bajadas proyectadas (actualmente tres) por el conjunto de sus miembros (véase la Nota Breve).

Sentimiento risk-on generalizado en los mercados a la expectativa de una relajación monetaria. Así, en la eurozona, los tipos de interés soberanos cayeron alrededor de 15 p. b. hasta la reunión del BCE, ante la expectativa de que el BCE recortara los tipos, si bien tras el «recorte hawkish» del BCE, los tipos registraron ligeros movimientos al alza de en torno a 5 p. b. Los principales índices bursátiles europeos se beneficiaron de los menores tipos y se apuntaron una semana de ganancias, a excepción de las acciones portuguesas, lastradas por el sector energético. Del otro lado del Atlántico, los indicadores del sector manufacturero y del mercado laboral en EE. UU. apuntaron a un ligero enfriamiento de la actividad, alimentando las expectativas de recortes de tipos en 2024 y haciendo caer con fuerza las rentabilidades de los treasuries, hasta 20 p. b. la referencia a 10 años. La renta variable, impulsada principalmente por el sector tecnológico, registró así una semana más de ganancias e, incluso, el S&P 500 alcanzó un nuevo máximo histórico. Por su parte, el dólar se mantuvo relativamente estable y cotizó lateralmente alrededor de 1,08 en su cruce con el euro. En los mercados de materias primas, el protagonista de la semana fue la OPEP+, que, tras su reunión del pasado fin de semana, anunció que extendería los recortes en la producción hasta octubre para revertirlos gradualmente a partir de entonces. El anuncio hizo caer el precio del barril de Brent por debajo de los 80 dólares por primera vez desde febrero, alejándolo de los máximos de 90 dólares que observamos en abril.

Principales indicadores financieros

6-6-24 31-5-24 Var. semanal Acumulado 2024 Var. interanual Tipos (puntos básicos) Tipos 3 meses Eurozona (Euribor) 3,76 3,79 -3 -15 29 EE. UU. (SOFR) 5,33 5,34 -1 0 4 Tipos 12 meses Eurozona (Euribor) 3,68 3,71 -3 17 -26 EE. UU. (SOFR) 5,09 5,20 -11 32 -5 Tipos 2 años Alemania 3,02 3,10 -8 62 30 EE. UU. 4,72 4,87 -15 47 32 Tipos 10 años Alemania 2,55 2,66 -12 61 27 EE. UU. 4,29 4,50 -21 41 65 España 3,28 3,39 -11 38 -5 Portugal 3,15 3,26 -11 60 13 Prima de riesgo (10 años) España 73 73 0 -23 -32 Portugal 60 60 0 -1 -14 Renta variable (porcentaje) S&P 500 5.353 5.278 1,4% 12,2% 28,1% Euro Stoxx 50 5.069 4.984 1,7% 12,1% 20,2% IBEX 35 11.444 11.322 1,1% 13,5% 26,5% PSI 20 6.814 6.871 -0,8% 6,5% 18,9% MSCI emergentes 1.073 1.049 2,3% 4,8% 12,0% Divisas (porcentaje) EUR/USD dólares por euro 1,089 1,085 0,4% -1,3% 1,9% EUR/GBP libras por euro 0,851 0,851 0,0% -1,8% -0,9% USD/CNY yuanes por dólar 7,245 7,242 0,0% 2,0% 1,9% USD/MXN pesos por dólar 17,985 17,012 5,7% 6,0% 1,7% Materias Primas (porcentaje) Índice global 103,5 103,0 0,5% 4,9% 5,6% Brent a un mes $/barril 79,9 81,6 -2,1% 3,7% 9,9% Gas n. a un mes €/MWh 33,7 34,2 -1,6% 4,1% 25,5% Fuente: CaixaBank Research, a partir de datos de Bloomberg.

PULSO ECONÓMICO es una publicación de CaixaBank Research, que contiene informaciones y opiniones que proceden de fuentes que consideramos fiables. Este documento tiene un propósito meramente informativo, por lo cual CaixaBank no se responsabiliza en ningún caso del uso que se pueda hacer del mismo. Las opiniones y las estimaciones son propias de CaixaBank Research y pueden estar sujetas a cambios sin notificación previa.