Año de buenas perspectivas para la industria manufacturera

El sector manufacturero español ha superado un 2022 marcado por la crisis energética y los problemas de abastecimiento de algunas materias primas, que le impidieron recuperar los niveles previos a la pandemia. En 2023, pese a que el contexto económico sigue sujeto a una gran incertidumbre, las perspectivas son algo más favorables que hace unos meses: una vez sorteados los escenarios más adversos que se divisaban en el invierno, la economía sigue dando señales positivas gracias a la estabilización de los mercados energéticos y a la resiliencia del mercado laboral y del consumo de los hogares españoles.

La industria manufacturera ha sufrido de forma directa todos los factores exógenos que han marcado el escenario económico español y europeo durante los últimos años: comenzando por el impacto de la crisis de la COVID en 2020, pasando por los problemas de cuellos de botella en 2021 y gran parte de 2022, la crisis energética vivida también el pasado año y, finalmente, el endurecimiento de las condiciones financieras causado por el aumento de los tipos de interés del Banco Central Europeo (BCE).

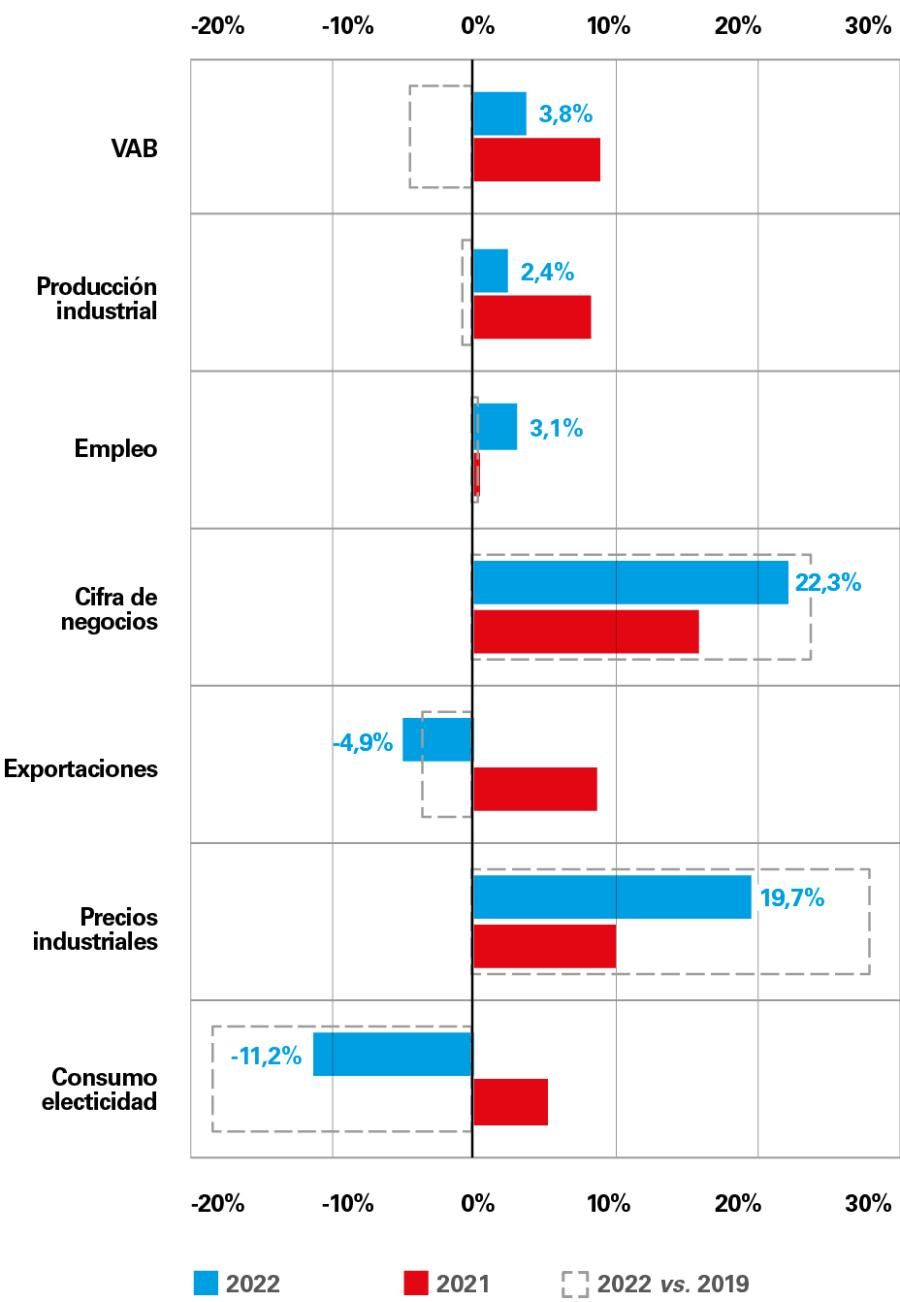

En este contexto tan adverso, el sector manufacturero mantuvo en 2022 un comportamiento similar al de 2021, evitando los escenarios más negativos de desplome de la actividad, pero sin ser capaz de recuperar los niveles de actividad previos a la pandemia. El valor añadido bruto (VAB) real mostró un desempeño relativamente positivo y creció un 3,8% anual, si bien se mantuvo aún un 4,3% por debajo del nivel de 2019 y, al compararlo con el crecimiento del PIB del conjunto de la economía (+5,5% anual), se revela como un avance contenido. Por su parte, el mercado laboral sí que se mostró significativamente dinámico, con un crecimiento del 3,1% anual (el mayor de la serie histórica del sector) y la cifra de negocios repuntó con fuerza (+22,3% anual) impulsada por la fuerte subida en los precios industriales (19,8% anual) y el crecimiento –algo más contenido– de la producción (2,4% anual). El desempeño de las exportaciones fue especialmente negativo, con una caída del 4,9% anual, afectado por los cuellos de botella (la industria de automoción, muy afectada, tiene un peso significativo en las exportaciones del sector).

Las cifras del inicio de este año 2023 continúan apuntando a que la industria manufacturera está navegando el complejo entorno actual con resiliencia. El VAB real aceleró su ritmo de crecimiento en el primer trimestre del año, al alcanzar un crecimiento del 1,2% intertrimestral, superior a lo observado en la segunda mitad del año 2022. El índice de producción industrial para el primer trimestre del año también aceleró su ritmo de crecimiento, con un avance del 1,9% interanual, lo que mejora ligeramente el avance del último trimestre del año 2022. En esta misma línea, el ritmo de creación de empleo en el sector también mantiene un tono relativamente positivo, con un crecimiento interanual del 1,5% en el mes de abril, si bien se trata de cifras más moderadas que en el promedio del año anterior. Detrás de esta dinámica existe una gran heterogeneidad entre ramas manufactureras, como se explica más en detalle en el siguiente apartado de este mismo artículo. Son las industrias más intensivas en energía las que están aún mostrando una evolución más débil, si bien las caídas en los precios energéticos mayoristas que se observan desde diciembre de 2022 sugieren que la actividad industrial ganará mayor solidez en los próximos trimestres.

Indicadores de actividad y precios

Variación anual

La industria manufacturera es un sector económico muy diverso. Por ello, los factores que más han condicionado el desempeño de la industria recientemente (cuellos de botella y precios de la energía) han tenido un impacto muy desigual en las diferentes ramas industriales que la componen. A continuación analizaremos cómo han evolucionado los principales indicadores de coyuntura para los sectores industriales más afectados por los costes energéticos y por los problemas de desabastecimiento. Con ello podemos evaluar cómo están afectando actualmente estos factores al desempeño de la industria y adelantar las tendencias que nos esperan para los próximos trimestres.

En primer lugar, para identificar el grupo de ramas industriales más expuestas a estos dos factores, hemos recurrido a la encuesta trimestral de confianza empresarial de la Comisión Europea para el sector manufacturero, que en uno de sus apartados recoge los elementos que están limitando la actividad de las empresas, y a las tablas input-output del INE, donde es posible conocer el peso de la energía dentro de la estructura de costes de cada rama industrial.1

Entre las ramas más afectadas por los cuellos de botella, destacan la industria de la automoción, la industria papelera y la industria de fabricación de productos informáticos, de material eléctrico y de productos metálicos. En el caso de la automoción, más de dos de cada tres empresas españolas reportaron problemas de desabastecimiento, siendo especialmente notable la crisis de chips que lastró al sector en 2022. En cuanto a la industria papelera, más de un 43% de las empresas del sector también reportaron escasez de material en la encuesta. Entre las ramas más intensivas en consumo energético y que, por lo tanto, más acusaron el encarecimiento de la factura energética, destacan la industria auxiliar de la construcción (cuyos costes energéticos suponen cerca del 14% de sus ingresos), la metalurgia, la papelera, la química, la maderera y la de fabricación de productos plásticos.2 Finalmente, destacan una agrupación de ramas industriales que no han estado especialmente expuestas a ninguno de los dos factores, como, por ejemplo, la industria farmacéutica, la industria textil o la de la alimentación.

- 1. Para conocer con más detalle el empleo de las tablas input-output y la clasificación de los sectores manufactureros según su mayor o menor dependencia de los precios energéticos, véase el artículo «El encarecimiento de la energía y su impacto en la industria manufacturera: ¿a qué sectores está afectando más?», en el Informe Sectorial de Industria Manufacturera de 2022.

- 2. En este caso, se excluye del análisis el caso de la industria de la refinería española.

Como se muestra en los gráficos de la siguiente página, al agregar los principales indicadores de actividad y precios para el conjunto de ramas industriales más expuestas a los cuellos de botella, observamos que su nivel de actividad mejoró sustancialmente desde mediados del año pasado. Así, su producción industrial del primer trimestre reflejaba un incremento del 7,8% interanual, lo que supone ya un nivel de producción superior al de principios de 2021, antes de la etapa más dura de las disrupciones en la cadena de suministros. En esta misma línea, los ingresos de estas industrias están creciendo a un ritmo destacable (+19,0% interanual), gracias también al aumento de precios que han acometido. Si cabe poner un punto negativo, este es el de la generación de empleo, que se mantiene estancado desde inicios de 2021.

Si elaboramos una agregación para las ramas industriales más expuestas al encarecimiento de la energía, observamos que, a pesar de las caídas en los precios energéticos vividas desde finales del año pasado, las industrias electrointensivas continúan dando señales de enfriamiento de su actividad. Así, su producción industrial cayó un 5,8% interanual en el primer trimestre del año. En este sentido, cabe apuntar que los niveles de producción actuales de estas ramas se sitúan apreciablemente por debajo de los de 2021, apuntando el impacto que ha generado el alza de costes energéticos. En lo que respecta a los precios, se observa una moderación en los últimos meses (–3,9% entre junio de 2022 y febrero de 2023), si bien el alza acumulada desde el inicio de 2021 es de una magnitud sustancial (+32%). Este incremento de precios ha ayudado a defender el alza de ingresos, aunque, dadas las caídas de producción recientes, ya registran una caída del 4,5%.

En conclusión, lo que observamos es que los cuellos de botella han dejado de lastrar las cifras de actividad de la industria desde hace unos meses, lo que confirma que el sector industrial goza de margen de crecimiento para 2023. Por el otro lado, el impacto del alza de costes energéticos todavía se está haciendo notar. A pesar de las caídas en los precios de la energía de los mercados mayoristas desde el mes de diciembre, el decalaje con el que estos cambios se trasladan a los compradores, por ejemplo, porque tienen contratos anuales, está llevando a que la industria electrointensiva continúe haciendo frente a incrementos de costes sustanciales. No obstante, una vez las caídas de precios reduzcan definitivamente los costes energéticos de la industria, el comportamiento de las ramas industriales menos expuestas al shock energético nos lleva a pensar que la actividad de la industria electrointensiva se recuperará con fortaleza.3

- 3. El agregado de industrias menos expuestas a los shocks registra un incremento de la producción industrial del 3,7% interanual en el primer trimestre de 2023 y acumula un aumento del 13,6% desde enero de 2021.

Para 2023, el escenario sigue sujeto a una enorme incertidumbre, pero las perspectivas son ahora algo más favorables teniendo en cuenta que los factores que han venido obstaculizando la actividad industrial en los últimos meses comienzan a dar señales de remitir. Según nuestro análisis, la distensión del impacto de los cuellos de botella supondrá una palanca de crecimiento para el sector a lo largo del año, mientras que esperamos que las presiones sobre los costes energéticos se moderen y permitan un mayor dinamismo de la actividad. Sin embargo, 2023 no está exento de factores limitantes del crecimiento. Principalmente, el endurecimiento de las condiciones financieras debería suponer un freno para un sector tan intensivo en capital como es la industria manufacturera.

En este sentido, según la encuesta de sentimiento empresarial de la Comisión Europea, los factores de tipo financiero comienzan a pesar sobre un porcentaje de empresas cada vez mayor. Según los resultados del primer trimestre de 2023, el 7,5% del total de las empresas que componen el sector declararon que el entorno financiero fue un factor limitante para su actividad, una proporción algo superior al promedio histórico y el promedio de la eurozona. Con todo, pese a que el proceso de subidas de tipos de interés por parte del BCE impactará de forma negativa en el desempeño de la industria a lo largo de este 2023, cabe señalar que los niveles de endeudamiento y carga financiera para el sector son acotados, sobre todo en comparación con otros sectores productivos de la economía española.4 Además, en lo que respecta al resto de los factores que destaca la encuesta, no se perciben grandes desequilibrios: el acceso a la mano de obra no parece un factor limitante a corto plazo (apenas un 5% de las empresas del sector reportan problemas en este factor, muy por debajo de la media europea), la situación de la demanda se encuentra dentro de su rango histórico y, como hemos apuntado previamente, la escasez de material continúa moderando su intensidad.

- 4. Para un análisis más pormenorizado sobre el impacto de las subidas de tipos de interés por ramas industriales, véase al artículo «¿Cómo afectará la subida de los tipos de interés al sector manufacturero español en 2023?» en este mismo informe sectorial.

En balance, consideramos que los factores dinamizadores de la actividad de la industria manufacturera (distensión de los cuellos de botella y la caída de los precios de la energía) tendrán más peso que los elementos negativos (endurecimiento de las condiciones financieras). En este contexto esperamos que el VAB del sector vuelva a crecer a ritmos históricamente dinámicos, con tasas que se sitúen alrededor del 3,5% en 2023 (este año esperamos que retome los niveles de actividad prepandémicos) y del 2,0% en 2024.

En cuanto a las expectativas a medio y largo plazo, cabe apuntar que el sector seguirá recibiendo apoyo a través de nuevas medidas en materia de política industrial. En primer lugar, tras la aprobación a finales de 2022 del PERTE de descarbonización para la industria, que persigue la descarbonización de los procesos de producción, mejorar la eficiencia energética y fomentar el uso de energías renovables, y aumentar la competitividad del sector y la seguridad energética del país, entre otros objetivos que se instrumentalizan a través de cuatro medidas transformadoras. La primera de estas, ayudas de actuación integral para la descarbonización del sector, sería la que concentra la mayor parte de los fondos (véase el gráfico de la página siguiente), y plantea la descarbonización de las fuentes de energía (electrificación de procesos e incorporación del hidrógeno); la mejora de la eficiencia energética en los procesos industriales; la captura, el almacenamiento y el uso del carbono; una reducción del consumo de los recursos naturales, y un aumento del I+D+i para impulsar esa descarbonización. El resto de estas medidas transformadoras contempla (i) una línea de ayudas a empresas participantes en el IPCEI (proyectos de interés común para la UE, en este caso de colaboración entre Estados miembros para el uso de hidrógeno de origen renovable); (ii) el desarrollo de un fondo de apoyo a los contratos por diferencias de carbono (permite eliminar la incertidumbre asociada al precio futuro de los derechos de emisión de gases efecto invernadero), y (iii) una línea de apoyo al desarrollo de nuevas instalaciones altamente eficientes y descarbonizadas. Se trata del cuarto PERTE con mayor volumen de fondos, hasta 3.100 millones, por detrás del PERTE de semiconductores (12.250 millones), el de energía renovables (10.475 millones) y el del vehículo eléctrico (4.295 millones).5

- 5. Estas cifras contemplan el Proyecto de Adenda al Plan de Recuperación, Transformación y Resiliencia español aprobado a finales de 2022.

En segundo lugar, la Comisión Europea ha puesto en marcha el Plan Industrial Verde (Green Deal Industrial Plan), como respuesta a la nueva Ley para la Reducción de la Inflación en EE. UU. (IRA, por sus siglas en inglés), con la cual el Gobierno estadounidense plantea una serie de incentivos económicos para que la industria se relocalice en suelo estadounidense. El plan europeo reconduce los fondos comunes movilizados en los últimos años hacia estos nuevos objetivos: dos propuestas normativas (una sobre la industria de cero emisiones netas y otra sobre materias primas fundamentales) y la reforma, por ahora temporal, del marco de ayudas del Estado, que permite a los Estados miembros igualar las subvenciones ofrecidas fuera de la UE para evitar deslocalizaciones de la industria europea.6

- 6. Para un análisis más en profundidad del nuevo plan industrial de la UE, consultese el artículo «La respuesta de la UE al Inflation Reduction Act: "no hay postre hasta que te acabes la cena"» en el Informe Mensual del mes de abril de 2023.