Semana del 20 al 27 de septiembre de 2024

- El PIB crece de forma dinámica en el primer semestre del año en España y el Gobierno revisa al alza su previsión de crecimiento

- La OCDE se muestra relativamente optimista con la evolución de la economía mundial

- El estímulo a la economía China impulsa la renta variable

-

Spanish EconomyEl PIB crece de forma dinámica en el primer semestre del año en España y el Gobierno revisa al alza su previsión de crecimiento

El INE mantuvo su estimación inicial de crecimiento del 0,8% intertrimestral de la economía española en el 2T 2024, y revisó en 1 décima al alza el crecimiento del 1T 2024 (del 0,8% al 0,9% intertrimestral). En la revisión de la serie histórica, el crecimiento acumulado del 4T 2019 al 2T 2024 pasa del +4,7% al +5,7%, favorecido por un mayor dinamismo de la mayoría de las partidas. Destaca el consumo público (que pasa de un crecimiento en el periodo del 12,0% al 16,8%), seguido de la inversión (del –1,3% al +0,4%) y el consumo privado (del 0,7% al 1,4%). En contraposición, el crecimiento acumulado de las exportaciones entre el 4T 2019 y el 2T 2024 se ha revisado a la baja, del 12,7% al 10,9%. En este contexto, el Gobierno ha mejorado en 3 décimas su previsión de crecimiento del PIB de 2024 hasta el 2,7%. Además, ha mejorado en 2 décimas su previsión de crecimiento de 2025 y de 2026, hasta el 2,4% y el 2,2% respectivamente.

Buenas cifras de los indicadores de consumo y del sector servicios en España en julio y agosto. Así, en agosto, el índice de comercio al por menor avanzó un 0,4% intermensual. En términos interanuales, el avance fue del 2,3%, frente al 1,1% del mes anterior. En el promedio de julio y agosto, el indicador ha crecido un 0,8% frente al promedio del trimestre anterior, lo cual supone una aceleración respecto al ritmo de avance registrado en el 2T (0,5% intertrimestral). Por su parte, en julio, el índice de producción del sector servicios, un índice de volumen análogo al índice de producción industrial o al índice de comercio al por menor y que mide la evolución a corto plazo del valor añadido de las actividades del sector servicios de mercado, avanzó un 0,9% intermensual tras el bache del mes anterior (–0,9% intermensual en julio). En términos interanuales, la tasa fue del 2,5%, frente al 1,5% del mes anterior.

Last actualization: 27 September 2024 - 11:26La inflación general retrocede más de lo esperado en septiembre en España. La inflación general cayó 8 décimas en septiembre, bajando desde el 2,3% de agosto hasta el 1,5%, según el indicador adelantado del IPC publicado por el INE. Por otro lado, la inflación subyacente (que excluye energía y alimentos no elaborados) cayó hasta el 2,4% desde el 2,7% registrado en agosto. El INE destaca la contribución a la baja de la energía, de los alimentos y del ocio y la cultura. El descenso de precios en este último epígrafe podría anticipar un descenso en la inflación de los servicios.

Last actualization: 29 November 2024 - 13:40La demanda de vivienda en España sorprende al alza en julio. Aunque las compraventas de vivienda siguen mostrando un comportamiento muy volátil este año, persiste la señal de una demanda algo más robusta de lo esperado en un contexto de tipos de interés todavía elevados. En julio, las compraventas volvieron a aumentar con fuerza (19% interanual), tras dos meses consecutivos de caídas. El balance de lo que llevamos de año es de leve descenso de la demanda (–1,3% interanual en el acumulado de enero y julio), pero a tasas menores de las que se registraban en el mismo periodo del año pasado (–6,1%) o en la media total del año 2023 (–10,2%). El aumento de julio fue además generalizado por tipología de vivienda (39% en vivienda nueva y 15,5% en el caso de la usada) y entre comunidades autónomas (solo Baleares y Melilla registraron un descenso).

La morosidad en España sigue contenida. En particular, la tasa de morosidad bajó ligeramente en julio hasta el 3,42% (3,43% en junio y 3,62% en mayo). La bajada se debe principalmente al descenso del volumen de créditos dudosos (–462 millones de euros), que más que compensa el efecto denominador por menor saldo vivo (–9.300 millones de euros). En comparación con diciembre de 2023, la menor morosidad (–12 p. b., toda vez que el año pasado acabase en el 3,54%) se debe exclusivamente al descenso de dudosos (–1.400 millones de euros), ya que el stock de crédito apenas varía. Por sectores, la tasa de morosidad de los hogares en el 2T se redujo hasta el 2,97% (3,18% en el 1T 2024) y hasta el 3,98% para las empresas (4,12% en el 1T 2024).

-

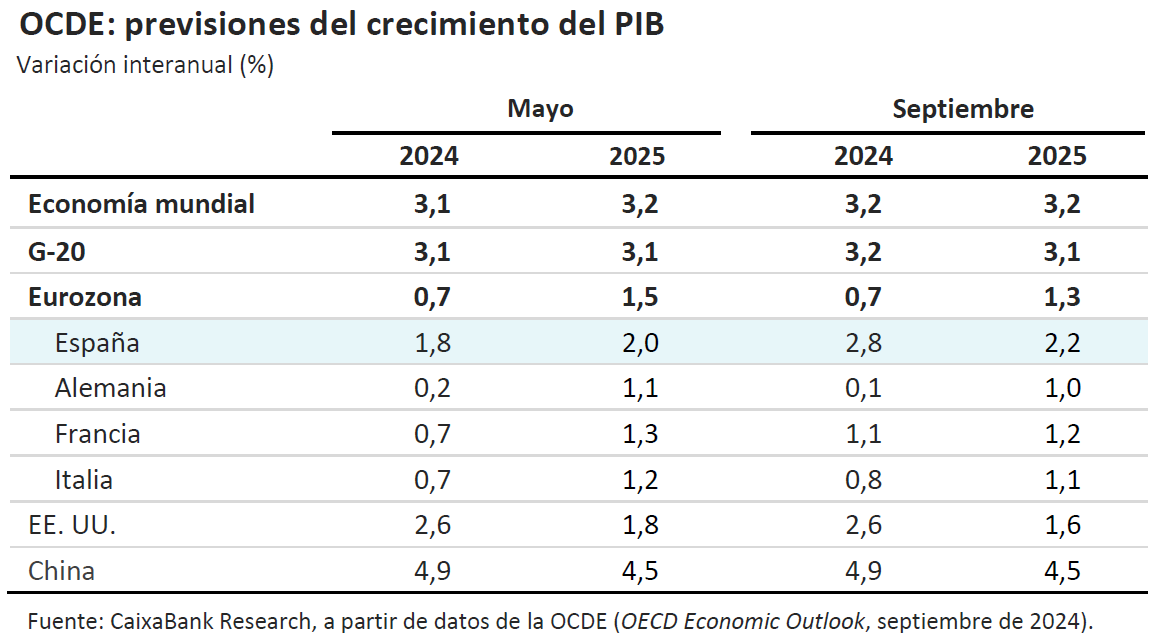

International economyLa OCDE se muestra relativamente optimista con la evolución de la economía mundial

En su último informe, el organismo señala que el crecimiento del PIB mundial se ha mantenido bastante estable en lo que va de año gracias a que el dinamismo de países como EE. UU. ha compensado la debilidad que han mostrado, entre otros, Alemania y la eurozona. Apunta asimismo que la tendencia a la baja que viene mostrando la inflación en las principales economías, sumada al aumento del comercio, al crecimiento de la renta real y a la relajación en las condiciones monetarias a nivel global, seguirá sosteniendo el crecimiento en los próximos años. De hecho, la OCDE estima que el crecimiento mundial se estabilizará en ritmos en torno al 3,2% en 2024 y 2025. Entre las grandes economías, destaca la desaceleración que anticipa para EE. UU. (2,6% en 2024 y 1,6% en 2025) y China (4,9% y 4,5%), mientras que la eurozona recuperaría cierto tono (0,7% y 1,3%), gracias, sobre todo, a la reactivación que anticipa para Alemania (0,1% y 1,0%). Entre los riesgos que hay que tener en cuenta, destaca el aumento de las tensiones geopolíticas y comerciales, dado su impacto en la inversión y los precios; una desaceleración mayor de lo esperado, si los mercados de trabajo se enfrían más de lo previsto; y posibles episodios de turbulencias financieras, si la desinflación no se ajusta a lo esperado.

La actividad en la eurozona prácticamente se estancó en septiembre. La encuesta de clima empresarial PMI para la eurozona cayó en septiembre 2,1 puntos, hasta 48,9 (por debajo del umbral de 50, que indica crecimiento positivo), debido al descenso tanto en manufacturas (–1,0 puntos, hasta 44,8) como en servicios (–2,4 puntos, hasta 50,5). Buena parte del deterioro en servicios se explica por la caída de este componente en Francia, y confirma que el impulso que vivió el sector gracias a la celebración de las Olimpiadas fue transitorio (–6,7 puntos, hasta 48,3). Esto, sumado a que el sector manufacturero no consigue mejorar (+0,1 puntos, hasta 44,0), explica la caída del índice PMI compuesto francés hasta mínimos de ocho meses (–5,7 puntos, hasta 47,4). La situación es igualmente delicada en Alemania (el PMI compuesto cae 1,2 puntos, hasta 47,2), con un sector industrial que acentúa su debilidad (–2,1 puntos, hasta 40,3) y un sector servicios casi estancado (–0,6 puntos, hasta 50,6). La debilidad alemana la subraya igualmente la pobre evolución del índice de confianza empresarial Ifo, que cayó en septiembre por cuarto mes consecutivo (85,4 vs. 86,6) alejándose del umbral de 100 que indica crecimiento cercano a su media de largo plazo.

Last actualization: 20 December 2024 - 13:00La economía de EE. UU. sigue mostrando señales positivas. El PMI compuesto de septiembre se mantuvo prácticamente sin cambios en 54,4 puntos (54,6 en agosto), impulsado nuevamente por el sector de servicios (55,4), mientras que el sector de manufacturas continúa en territorio de contracción (47 puntos). Este nivel de PMI compuesto no sugiere una desaceleración del crecimiento del PIB, cuya tasa de crecimiento en el 2T 2024 fue revisada al alza (0,7% intertrimestral, 3,0% anualizado) por la fortaleza del consumo privado. La revisión de la serie completa del PIB desde 2019 resultó en una revisión del 1,3% al alza del PIB real, así como mayores tasas de crecimiento anuales (del 5,8% al 6,1% en 2021, del 1,9% al 2,5% en 2022 y del 2,5% al 2,9% en 2023). Por otro lado, las ventas de nuevas viviendas en agosto cayeron un 4,7%, si bien crecieron casi un 10% interanual, tras haber alcanzado en julio máximos desde 2022. Por último, los solicitantes de subsidios de desempleo cayeron en la semana, aliviando temores de un deterioro abrupto del mercado de trabajo.

-

Financial marketsEl estímulo a la economía China impulsa la renta variable

Las medidas anunciadas por el Banco Popular de China han propiciado fuertes subidas en las bolsas locales (que en lo que va de año acumulaban un desempeño de los más pobres del mundo) pero también en las bolsas europeas, cuyas compañías (en particular las de bienes de lujo) permanecen más expuestas que las estadounidenses a la economía china. El buen comportamiento de la bolsa europea se ha dado pese a que la debilidad del ciclo económico de los países del núcleo de la eurozona no da signos de remitir, lo que ha favorecido caídas en la rentabilidad de la deuda soberana de los países de la región. Destaca, así mismo, el repunte de la prima de riesgo francesa, que cerró la sesión del jueves por encima de la española, lastrada por las malas perspectivas fiscales del país a corto y medio plazo, en un contexto de estrechamiento de diferenciales periféricos derivado de la mencionada debilidad del núcleo. En EE. UU. repunta la rentabilidad de los treasuries, impulsados por lecturas positivas en la mayoría de indicadores económicos conocidos en la semana, lo que ha catalizado ligeros avances en bolsa que permiten al S&P 500 continuar en un entorno de máximos históricos. En el mercado de divisas, se da cierta debilidad del euro y el dólar, planos en su cruce mutuo, pero que acusan la fortaleza de otras divisas, como la esterlina o el franco suizo, favorecidas por los anuncios de sus respectivos bancos centrales de que planean rebajar los tipos de interés de forma muy gradual. Por último, en el mercado de materias primas, destaca tanto la caída en los precios del crudo como el repunte de la referencia europea de gas natural. En la primera han influido las noticias de que Arabia Saudí pasaría a aumentar su producción para ganar cuota de mercado, en vez de acomodarla para alcanzar un precio objetivo de 100 dólares por barril, como hasta ahora. El repunte del gas natural, por otro lado, se explica por las previsiones de un principio de otoño más frío de lo habitual en el centro y norte de Europa, y el desmentido de las noticias que apuntaban a que el gas ruso que dejará de fluir por Ucrania próximamente podría sustituirse por gas azerbaiyano.

Principales indicadores financieros

26-9-24 20-9-24 Var. semanal Acumulado 2024 Var. interanual Tipos (puntos básicos) Tipos 3 meses Eurozona (Euribor) 3,35 3,44 -9 -56 -63 EE. UU. (SOFR) 4,60 4,69 -9 -73 -79 Tipos 12 meses Eurozona (Euribor) 2,76 2,92 -16 -76 -145 EE. UU. (SOFR) 3,74 3,83 -9 -103 -173 Tipos 2 años Alemania 2,13 2,23 -10 -27 -111 EE. UU. 3,63 3,59 +4 -62 -151 Tipos 10 años Alemania 2,18 2,21 -3 24 -66 EE. UU. 3,80 3,74 6 -8 -81 España 2,97 3,00 -3 6 -98 Portugal 2,75 2,78 -3 20 -87 Prima de riesgo (10 años) España 78 79 -1 -18 -32 Portugal 57 57 0 -4 -21 Renta variable (porcentaje) S&P 500 5.745 5.703 0,8% 20,5% 34,4% Euro Stoxx 50 5.033 4.872 3,3% 11,3% 21,8% IBEX 35 11.953 11.753 1,7% 18,5% 28,1% PSI 20 6.771 6.716 0,8% 5,9% 11,6% MSCI emergentes 1.163 1.106 5,1% 13,6% 22,7% Divisas (porcentaje) EUR/USD dólares por euro 1,118 1,116 0,1% 1,3% 6,4% EUR/GBP libras por euro 0,833 0,838 -0,6% -3,9% -3,7% USD/CNY yuanes por dólar 7,011 7,047 -0,5% -1,3% -4,1% USD/MXN pesos por dólar 19,634 19,415 1,1% 15,7% 11,1% Materias Primas (porcentaje) Índice global 99,9 98,2 1,8% 1,3% -5,5% Brent a un mes $/barril 71,6 74,5 -3,9% -7,1% -25,8% Gas n. a un mes €/MWh 37,9 34,4 10,0% 17,1% -3,6% Fuente: CaixaBank Research, a partir de datos de Bloomberg.

PULSO ECONÓMICO es una publicación de CaixaBank Research, que contiene informaciones y opiniones que proceden de fuentes que consideramos fiables. Este documento tiene un propósito meramente informativo, por lo cual CaixaBank no se responsabiliza en ningún caso del uso que se pueda hacer del mismo. Las opiniones y las estimaciones son propias de CaixaBank Research y pueden estar sujetas a cambios sin notificación previa.