Semana del 13 al 20 de septiembre de 2024

- El Banco de España revisa las previsiones de crecimiento del PIB al alza

- Se acentúa el deterioro de la confianza en Alemania en el cierre del 3T

- La Fed baja 50 p. b. y señala el inicio de distensión de la política monetaria

-

Spanish EconomyEl Banco de España revisa las previsiones de crecimiento del PIB al alza

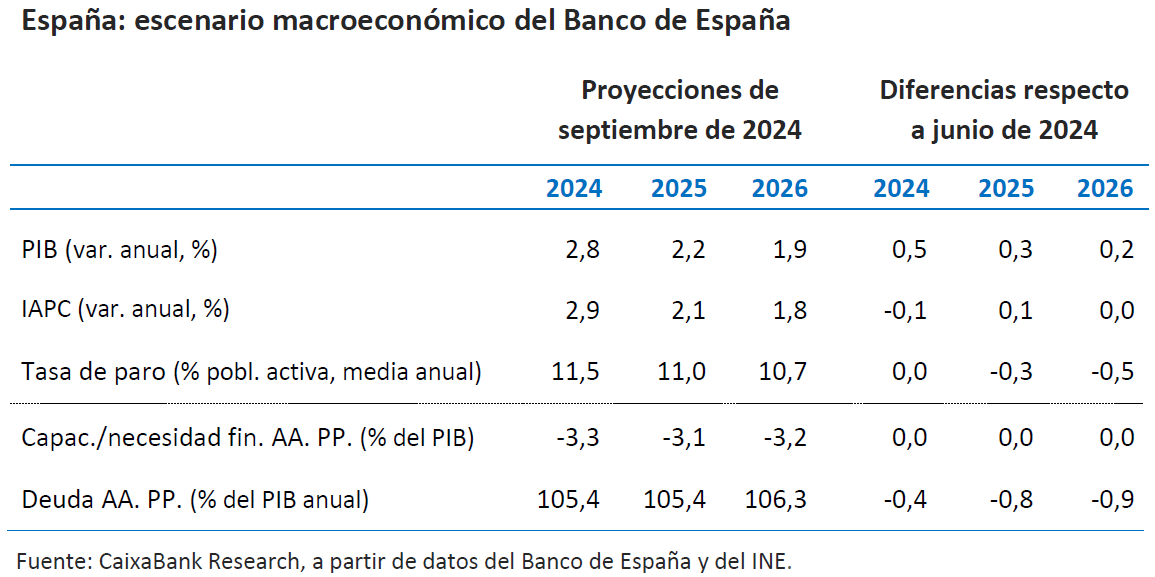

En su última actualización del escenario macroeconómico, la institución revisó al alza la senda de crecimiento del PIB de 2024 en +0,5 p. p. hasta el 2,8%, la del 2025 en +0,3 p. p. hasta el 2,2%, y la del 2026 en +0,2 p. p. hasta el 1,9%. La revisión al alza de 2024 se debe, principalmente, a la incorporación de los datos de crecimiento disponibles hasta la fecha, que en su conjunto fueron mejores de lo esperado. Por su parte, la revisión al alza en el bienio 2025 y 2026 se explica por la incorporación de una senda de tipos de interés con una moderación más rápida de la que se preveía anteriormente, y un comportamiento del sector exterior algo más dinámico. Por el lado de la inflación, el Banco de España ha dejado las previsiones prácticamente inalteradas, con un pequeño ajuste de 1 décima a la baja en 2024, hasta el 2,9%, y 1 décima al alza en 2025, hasta el 2,1%.

El INE revisa al alza el perfil de crecimiento anual del PIB. El INE, en su revisión de las series históricas de las cuentas nacionales que efectúa cada cinco años, ha revisado las estimaciones de crecimiento de todo el periodo 1995-2023. Dentro del periodo reciente, destaca la revisión al alza del crecimiento del PIB real en 2021 de +0,3 p. p. hasta el 6,7%; en 2022 de +0,4 p. p. hasta el 6,2%, y en 2023 de +0,2 p. p. hasta el 2,7%. A tenor de ello, el PIB de 2023 se situó un 1,1% por encima de lo estimado anteriormente. En términos nominales, el PIB de 2023 es un 2,5% superior al estimado anteriormente, 36.435 millones de euros más.

Los costes laborales en España siguen frenando su ritmo de crecimiento. Según la encuesta trimestral de coste laboral, el coste laboral por hora efectiva, con datos corregidos y desestacionalizados, aumentó un 4,3% interanual en el 2T (4,6% anterior), el menor ritmo desde el 4T 2022, mientras que el coste laboral por trabajador creció un 3,9%, el mismo ritmo que el trimestre anterior. Por otra parte, las vacantes no cubiertas en el mercado laboral crecen ligeramente hasta un total de 151.378, la segunda cifra más alta de la serie: los servicios concentran el 89% de estas vacantes, sobre todo sanidad, comercio y, especialmente, Administración pública.

Last actualization: 20 December 2024 - 10:34Más señales de aceleración en el precio de la vivienda en España. El valor tasado de la vivienda libre se incrementó un 1,6% intertrimestral en el 2T 2024 (1,3% en el 1T), hasta alcanzar los 1.896 euros por metro cuadrado. A pesar de esta tendencia alcista, el valor tasado se encuentra un 10% por debajo de los máximos de 2008 (en términos reales, un 34% por debajo). La tasa interanual aumentó hasta el 5,7% en el 2T, por encima del 4,3% anterior. Entre comunidades autónomas, el aumento fue ampliamente generalizado. A grandes rasgos, las mayores tasas interanuales se están registrando en las regiones que atraen más turismo: Baleares, Andalucía, C. Valenciana, Madrid y Canarias registraron los mayores crecimientos (en el rango 6,7%-8,3%), con la excepción de Cataluña (5,3%, por debajo de la media), o el caso de Aragón (8,3% en el 2T). Por el contrario, las menores tasas se observaron en La Rioja, Extremadura y Castilla y León (por debajo del 2,5%) (véase la Nota Breve).

Last actualization: 20 September 2024 - 14:55 -

International economySe acentúa el deterioro de la confianza en Alemania en el cierre del 3T

El índice de sentimiento económico ZEW para Alemania cae en septiembre por tercer mes consecutivo y se sitúa en su nivel más bajo en casi un año. El porcentaje de encuestados que anticipa un deterioro de la situación económica alemana aumenta hasta más del 22%, al tiempo que sube hasta casi el 52% los que no ven cambios sustanciales en la ya delicada situación actual. Por otro lado, la balanza comercial de la eurozona registró en julio un superávit de 21.200 millones de euros, casi cuatro veces más que un año antes. En términos acumulados del año, el superávit comercial de la eurozona asciende a 127.700 millones de euros, muy por encima del superávit de 3.700 millones registrado en el mismo periodo de 2023, resultado que se explica por el retroceso que acumulan las importaciones (–6,6%) en un contexto de práctica estabilidad de las exportaciones (0,8%).

Los indicadores adelantados de EE. UU. apuntan a un crecimiento tanto de la demanda interna como de la oferta en el 3T. Las ventas minoristas avanzaron un +0,1% intermensual en agosto, sorprendiendo al consenso de analistas que esperaba una caída tras el notable avance en julio de +1,0% intermensual. Además, es reseñable el perfil de este avance, pues la partida que excluye los automóviles, la gasolina y los materiales de construcción (métrica que usa el BEA para calcular el consumo privado en las cuentas nacionales) avanzó un +0,3% en el mes. También los datos del lado de la oferta han sido muy positivos, con la producción industrial creciendo un 0,8% en agosto (–0,6% en julio) y con la producción manufacturera un 0,9% (–0,7% en julio). Si bien la recuperación es notable, hay que acotar que el punto de partida desde julio era bajo por las disrupciones causadas por el huracán Beryl y algunos cierres de plantas de fabricación de automóviles. Con todo, los indicadores apuntan a un crecimiento dinámico en el 3T, que, según los nowcasts de la Fed, estaría en torno al 0,65% (2,57% anualizado).

-

Financial marketsLa Fed baja 50 p. b. y señala el inicio de distensión de la política monetaria

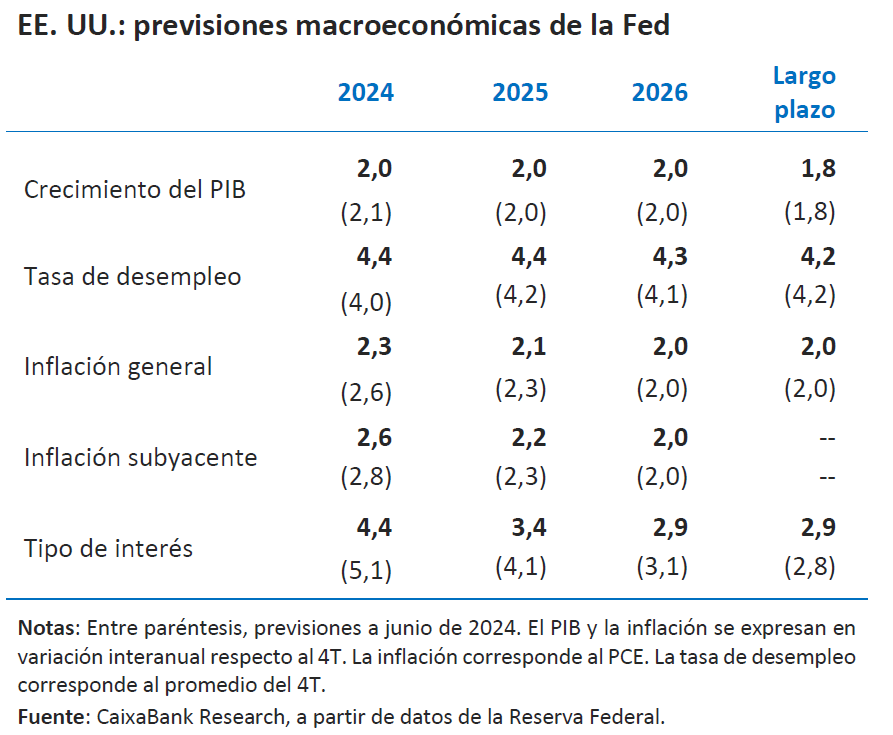

La Fed recortó los tipos de interés 50 p. b. hasta el intervalo de 4,75%-5,00%, tras haberlos subido 500 p. b. desde marzo de 2022. El argumento para un recorte mayor al habitual de 25 p. b. es el cambio de foco de la Fed hacia un mercado de trabajo que comienza a enfriarse, toda vez que la inflación avanza sostenidamente hacia el objetivo del 2%. El FOMC confía que esta recalibración de la política monetaria pueda mantener la fortaleza del empleo y permitir un continuado progreso de la inflación. En cuanto al escenario macro, la Fed no realizó grandes cambios, anticipando un crecimiento del PIB en torno al 2% en los próximos tres años, a la vez que la inflación alcanzaría el 2% hacia 2026. En cuanto a decisiones futuras, el dot plot pasó de proyectar tan solo 25 b. p. de recortes en 2024 a un total de 100 p. b. (lo que implica 50 puntos más de bajada este año) seguidos por otros 100 p. b. de recortes en 2025. Con estas proyecciones, la Fed señala un cambio importante en su valoración de la evolución del mercado laboral este año, pero muestra también que la distensión de la política monetaria será gradual, ya que, aseguró Powell, el FOMC «no tiene prisa». A partir de aquí, los mercados mantienen la expectativa de que la Fed acometa 75 p. b. adicionales de recortes en lo que queda de año (véase la Nota Breve).

Los inversores recuperan el apetito por el riesgo gracias a la Fed. Segunda semana consecutiva de ganancias en los principales activos de riesgo, impulsada por la rebaja de tipos acometida por la Fed. El reenfoque de esta hacia el cuidado del mercado de trabajo se ha interpretado por los inversores como una renovada disposición a bajar tipos en la medida que sea necesaria. Así, el pivote de la Fed ha supuesto, en primer lugar, un intenso ajuste en el mercado monetario, con caídas en la rentabilidad de las letras del Tesoro y los tipos interbancarios en ambos lados del Atlántico. En cuanto a la deuda soberana, la semana se cierra con una leve positivación de pendientes igualmente generalizada en EE. UU. y la eurozona, después de que las referencias a corto plazo se mantuvieran prácticamente planas y las referencias a más largo plazo registrasen ligeros repuntes. En el mercado de divisas, la decisión de la Fed ha debilitado al dólar frente a sus principales pares, en particular el dólar australiano o el yen, aunque también frente a un euro que cierra la semana con una ligera apreciación. En cuanto a la renta variable, los principales índices bursátiles de las economías desarrolladas han registrado avances, destacando especialmente el desempeño de los índices de compañías estadounidenses de menor capitalización, como el Russell 2000, que se identifican como las principales beneficiarias de la relajación monetaria. Destaca, en negativo, el comportamiento del PSI-20 portugués, lastrado por el mal desempeño del sector energético. Por último, en el mercado de materias primas la semana se cierra con alzas en el precio del crudo desde los mínimos del año registrados la semana pasada, presionado al alza por las tensiones bélicas en Oriente Medio y las bajadas de tipos, que deberían sostener la demanda en EE. UU. En cuanto al gas natural, la referencia europea TTF registra descensos a medida que crece el optimismo sobre el nivel de reservas en la UE de cara al invierno, que deberían ser suficientes si las temperaturas no son inferiores a lo habitual.

Principales indicadores financieros

19-9-24 13-9-24 Var. semanal Acumulado 2024 Var. interanual Tipos (puntos básicos) Tipos 3 meses Eurozona (Euribor) 3,46 3,47 -2 -45 -48 EE. UU. (SOFR) 4,75 4,94 -19 -58 -65 Tipos 12 meses Eurozona (Euribor) 2,94 2,95 -1 -58 -129 EE. UU. (SOFR) 3,85 3,99 -14 -92 -161 Tipos 2 años Alemania 2,22 2,21 +1 -18 -104 EE. UU. 3,58 3,58 +0 -67 -160 Tipos 10 años Alemania 2,20 2,15 5 25 -50 EE. UU. 3,71 3,65 6 -17 -70 España 2,99 2,94 6 9 -76 Portugal 2,77 2,73 4 22 -65 Prima de riesgo (10 años) España 80 79 1 -16 -25 Portugal 58 58 -1 -3 -15 Renta variable (porcentaje) S&P 500 5.714 5.626 1,6% 19,8% 29,8% Euro Stoxx 50 4.943 4.844 2,1% 9,3% 15,6% IBEX 35 11.778 11.540 2,1% 16,8% 22,1% PSI 20 6.720 6.839 -1,7% 5,1% 8,6% MSCI emergentes 1.100 1.082 1,6% 7,5% 13,3% Divisas (porcentaje) EUR/USD dólares por euro 1,116 1,108 0,8% 1,1% 4,7% EUR/GBP libras por euro 0,840 0,844 -0,4% -3,1% -2,7% USD/CNY yuanes por dólar 7,063 7,097 -0,5% -0,5% -3,1% USD/MXN pesos por dólar 19,320 19,206 0,6% 13,8% 13,0% Materias Primas (porcentaje) Índice global 97,9 96,2 1,7% -0,8% -8,8% Brent a un mes $/barril 74,9 71,6 4,6% -2,8% -19,9% Gas n. a un mes €/MWh 33,1 35,6 -7,2% 2,3% -11,3% Fuente: CaixaBank Research, a partir de datos de Bloomberg.

PULSO ECONÓMICO es una publicación de CaixaBank Research, que contiene informaciones y opiniones que proceden de fuentes que consideramos fiables. Este documento tiene un propósito meramente informativo, por lo cual CaixaBank no se responsabiliza en ningún caso del uso que se pueda hacer del mismo. Las opiniones y las estimaciones son propias de CaixaBank Research y pueden estar sujetas a cambios sin notificación previa.