Setmana del 20 al 27 de setembre del 2024

- El PIB creix de manera dinàmica el primer semestre de l’any a Espanya i el Govern revisa a l’alça la previsió de creixement

- L’OCDE és relativament optimista amb l’evolució de l’economia mundial

- L’estímul a l’economia de la Xina impulsa la renda variable

-

Economia espanyolaEl PIB creix de manera dinàmica el primer semestre de l’any a Espanya i el Govern revisa a l’alça la previsió de creixement

L’INE va mantenir la seva estimació inicial de creixement del 0,8% intertrimestral de l’economia espanyola en el 2T 2024 i va revisar en 1 dècima a l’alça el creixement del 1T 2024 (del 0,8% al 0,9% intertrimestral). En la revisió de la sèrie històrica, el creixement acumulat del 4T 2019 al 2T 2024 passa del +4,7% al +5,7%, afavorit per un dinamisme més elevat de la majoria de les partides. Destaca el consum públic (que passa d’un creixement en el període del 12,0% al 16,8%), seguit de la inversió (del –1,3% al +0,4%) i el consum privat (del 0,7% a l’1,4%). En contraposició, el creixement acumulat de les exportacions entre el 4T 2019 i el 2T 2024 ha estat revisat a la baixa, del 12,7% al 10,9%. En aquest context, el Govern ha millorat en 3 dècimes la previsió de creixement del PIB del 2024 fins al 2,7%. A més, ha millorat en 2 dècimes la previsió de creixement del 2025 i del 2026, fins al 2,4% i el 2,2%, respectivament.

Bones xifres dels indicadors de consum i del sector serveis a Espanya al juliol i l’agost. Així, a l’agost, l’índex de comerç al detall va avançar el 0,4% intermensual. En termes interanuals, l’avanç va ser del 2,3%, davant l’1,1% del mes anterior. A la mitjana de juliol i agost, l’indicador ha crescut un 0,8% davant la mitjana del trimestre anterior, fet que suposa una acceleració respecte al ritme d’avanç registrat en el 2T (0,5% intertrimestral). Per la seva banda, al juliol, l’índex de producció del sector serveis, un índex de volum anàleg a l’índex de producció industrial o l’índex de comerç al detall i que mesura l’evolució a curt termini del valor afegit de les activitats del sector serveis de mercat, va avançar un 0,9% intermensual després del sotrac del mes anterior (–0,9% intermensual al juliol). En termes interanuals, la taxa va ser del 2,5%, davant de l’1,5% del mes anterior.

Última actualització: 27 setembre 2024 - 13:58La inflació general retrocedeix més del que s’esperava al setembre a Espanya. La inflació general va caure 8 dècimes al setembre, i va baixar des del 2,3% de l’agost fins a l’1,5%, segons l’indicador avançat de l’IPC publicat per l’INE. D’altra banda, la inflació subjacent (que exclou l’energia i els aliments no elaborats) va caure fins al 2,4% des del 2,7% registrat a l’agost. L’INE destaca la contribució a la baixa de l’energia, dels aliments i de l’oci i la cultura. El descens de preus en aquest darrer epígraf podria anticipar un descens en la inflació dels serveis.

Última actualització: 29 novembre 2024 - 13:40La demanda d’habitatge a Espanya sorprèn a l’alça el juliol. Tot i que les compravendes d’habitatge continuen mostrant un comportament molt volàtil enguany, persisteix el senyal d’una demanda una mica més robusta del que s’esperava en un context de tipus d’interès encara elevats. Al juliol, les compravendes van tornar a augmentar amb força (19% interanual), després de dos mesos consecutius de caigudes. El balanç del que portem d’any és de lleu descens de la demanda (–1,3% interanual en l’acumulat de gener i juliol), però a taxes menors de les que es registraven en el mateix període de l’any passat (–6,1%) o a la mitjana total de l’any 2023 (–10,2%). L’augment del juliol va ser a més generalitzat per tipologia d’habitatge (39% en habitatge nou i 15,5% en el cas de l’usat) i entre comunitats autònomes (només les Balears i Melilla van registrar-ne un descens).

La morositat a Espanya continua continguda. En particular, la taxa de morositat va baixar lleugerament al juliol fins al 3,42% (3,43% al juny i 3,62% al maig). La baixada es deu principalment al descens del volum de crèdits dubtosos (–462 milions d’euros), que més que compensa l’efecte denominador per menor saldo viu (–9.300 milions d’euros). Respecte al desembre del 2023, la menor morositat (–12 p. b., tot i que l’any passat acabés en el 3,54%) es deu exclusivament al descens de dubtosos (–1.400 milions d’euros), ja que l’estoc de crèdit gairebé no varia. Per sectors, la taxa de morositat de les llars en el 2T es va reduir fins al 2,97% (3,18% en el 1T 2024) i fins al 3,98% per a les empreses (4,12% en el 1T 2024).

-

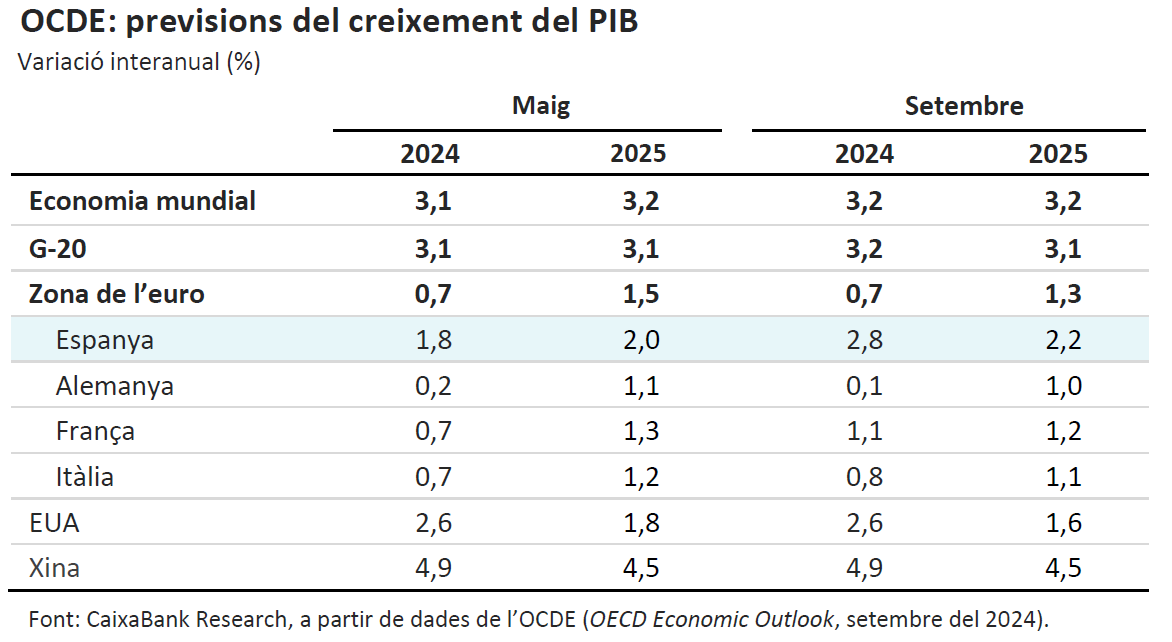

Economia internacionalL’OCDE és relativament optimista amb l’evolució de l’economia mundial

En el seu darrer informe, l’organisme assenyala que el creixement del PIB mundial s’ha mantingut força estable des de començament d’any gràcies al fet que el dinamisme de països com els EUA ha compensat la debilitat que han mostrat, entre d’altres, Alemanya i la zona de l’euro. Apunta així mateix que la tendència a la baixa que mostra la inflació a les principals economies, sumada a l’augment del comerç, al creixement de la renda real i a la relaxació en les condicions monetàries a nivell global, continuarà sostenint el creixement els propers anys. De fet, l’OCDE estima que el creixement mundial s’estabilitzarà en ritmes al voltant del 3,2% el 2024 i el 2025. Entre les grans economies, destaca la desacceleració que anticipa per als EUA (2,6% el 2024 i 1,6% el 2025) i la Xina (4,9% i 4,5%), mentre que la zona de l’euro recuperaria cert to (0,7% i 1,3%), gràcies, sobretot, a la reactivació que anticipa per a Alemanya (0,1% i 1,0%). Entre els riscos que cal tenir en compte, destaca l’augment de les tensions geopolítiques i comercials, atès el seu impacte en la inversió i els preus; una desacceleració més gran del que s’esperava, si els mercats de treball es refreden més del previst; i possibles episodis de turbulències financeres, si la desinflació no s’ajusta a allò que s’esperava.

L’activitat a la zona de l’euro es va pràcticament estancar al setembre. L’enquesta de clima empresarial PMI per a la zona de l’euro va caure al setembre 2,1 punts, fins a 48,9 (per sota del llindar de 50, que indica creixement positiu), a causa del descens tant en manufactures (–1,0 punts, fins a 44,8) com en serveis (–2,4 punts, fins a 50,5). Bona part del deteriorament en serveis s’explica per la caiguda d’aquest component a França, i confirma que l’impuls que va viure el sector gràcies a la celebració de les Olimpíades va ser transitori (–6,7 punts, fins a 48,3). Això, sumat al fet que el sector manufacturer no aconsegueix millorar (+0,1 punts, fins a 44,0), explica la caiguda de l’índex PMI compost francès fins a mínims de vuit mesos (–5,7 punts, fins a 47,4). La situació és igualment delicada a Alemanya (el PMI compost cau 1,2 punts, fins a 47,2), amb un sector industrial que n’accentua la debilitat (–2,1 punts, fins a 40,3) i un sector serveis gairebé estancat (–0,6 punts, fins a 50,6). La feblesa alemanya la subratlla igualment la pobra evolució de l’índex de confiança empresarial Ifo, que va caure al setembre per quart mes consecutiu (85,4 vs. 86,6) allunyant-se del llindar de 100 que indica creixement proper a la mitjana de llarg termini.

Última actualització: 20 desembre 2024 - 13:00L’economia dels EUA continua mostrant senyals positius. El PMI compost de setembre es va mantenir pràcticament sense canvis en 54,4 punts (54,6 a l’agost), impulsat novament pel sector de serveis (55,4), mentre que el sector de manufactures continua en territori de contracció (47 punts). Aquest nivell de PMI compost no suggereix una desacceleració del creixement del PIB, la taxa de creixement del qual en el 2T 2024 va ser revisada a l’alça (0,7% intertrimestral, 3,0% anualitzat) per la fortalesa del consum privat. La revisió de la sèrie completa del PIB des del 2019 va resultar en una revisió de l’1,3% a l’alça del PIB real, així com a majors taxes de creixement anuals (del 5,8% al 6,1% el 2021, de l’1,9% al 2,5% el 2022 i del 2,5% al 2,9% el 2023). D’altra banda, les vendes de nous habitatges a l’agost van caure un 4,7%, si bé van créixer gairebé un 10% interanual, després d’haver arribat al juliol a màxims des del 2022. Finalment, els sol·licitants de subsidis de desocupació van caure durant la setmana, alleujant temors d’un abrupte deteriorament del mercat de treball.

-

Mercats financersL’estímul a l’economia de la Xina impulsa la renda variable

Les mesures anunciades pel Banc Popular de la Xina han propiciat fortes pujades a les borses locals (que des de començament d’any acumulaven un exercici dels més pobres del món) però també a les borses europees, les companyies (en particular les de béns de luxe) de les quals romanen més exposades que les nord-americanes a l’economia xinesa. El bon comportament de la borsa europea que s’ha donat malgrat la debilitat del cicle econòmic dels països del nucli de la zona de l’euro no dona signes de remetre, fet que ha afavorit caigudes en la rendibilitat del deute sobirà dels països de la regió. Destaca, així mateix, el repunt de la prima de risc francesa, que va tancar la sessió de dijous per sobre de l'espanyola, llastada per les males perspectives fiscals del país a curt i mitjà termini, en un context d’estrenyiment de diferencials perifèrics derivat de l’esmentada debilitat del nucli. Als EUA repunta la rendibilitat dels treasuries, impulsats per lectures positives en la majoria d’indicadors econòmics coneguts durant la setmana, fet que ha catalitzat lleugers avanços en borsa que permeten a l’S&P 500 continuar en un entorn de màxims històrics. Al mercat de divises, es dona certa debilitat de l’euro i el dòlar, plans en l’encreuament mutu, però que acusen la fortalesa d’altres divises, com l’esterlina o el franc suís, afavorides pels anuncis dels seus respectius bancs centrals que planegen rebaixar els tipus d’interès de forma molt gradual. Finalment, al mercat de matèries primeres, destaca tant la caiguda en els preus del cru com el repunt de la referència europea de gas natural. A la primera han influït les notícies que l’Aràbia Saudí passaria a augmentar la seva producció per guanyar quota de mercat, en comptes d’acomodar-la per assolir un preu objectiu de 100 dòlars per barril, com fins ara. El repunt del gas natural, per altra banda, s’explica per les previsions d’un principi de la tardor més freda del que és habitual al centre i al nord d’Europa, i el desmentiment de les notícies que apuntaven al fet que el gas rus que deixarà de fluir per Ucraïna properament podria substituir-se per gas azerbaidjanès.

Principals indicadors financers

26-9-24 20-9-24 Var. setmanal Acumulat 2024 Var. interanual Tipus (punts bàsics) Tipus 3 mesos Zona euro (Euribor) 3,35 3,44 -9 -56 -63 EUA (Libor) 4,60 4,69 -9 -73 -79 Tipus 12 mesos Zona euro (Euribor) 2,76 2,92 -16 -76 -145 EUA (Libor) 3,74 3,83 -9 -103 -173 Tipus 2 anys Alemanya 2,13 2,23 -10 -27 -111 EUA 3,63 3,59 +4 -62 -151 Tipus 10 anys Alemanya 2,18 2,21 -3 24 -66 EUA 3,80 3,74 6 -8 -81 Espanya 2,97 3,00 -3 6 -98 Portugal 2,75 2,78 -3 20 -87 Prima de risc (10 anys) Espanya 78 79 -1 -18 -32 Portugal 57 57 0 -4 -21 Renda variable (percentatge) S&P 500 5.745 5.703 0,8% 20,5% 34,4% Euro Stoxx 50 5.033 4.872 3,3% 11,3% 21,8% IBEX 35 11.953 11.753 1,7% 18,5% 28,1% PSI 20 6.771 6.716 0,8% 5,9% 11,6% MSCI emergents 1.163 1.106 5,1% 13,6% 22,7% Divises (percentatge) EUR/USD dòlars per euro 1,118 1,116 0,1% 1,3% 6,4% EUR/GBP lliures per euro 0,833 0,838 -0,6% -3,9% -3,7% USD/CNY yuans per dòlar 7,011 7,047 -0,5% -1,3% -4,1% USD/MXN peso per dòlar 19,634 19,415 1,1% 15,7% 11,1% Matèries Primeres (percentatge) Índex global 99,9 98,2 1,8% 1,3% -5,5% Brent a un mes $/barril 71,6 74,5 -3,9% -7,1% -25,8% Gas n. a un mes €/MWh 37,9 34,4 10,0% 17,1% -3,6% Font: CaixaBank Research, a partir de dades de Bloomberg.

POLS ECONÒMIC és una publicació de CaixaBank Research, que conté informacions i opinions procedents de fonts que considerem fiables. Aquest document té un propòsit merament informatiu, per la qual cosa CaixaBank no es responsabilitza en cap cas de l’ús que se’n pugui fer. Les opinions i les estimacions són pròpies de CaixaBank Research i poden estar subjectes a canvis sense notificació prèvia.