Qui té una casa té un tresor

Analitzem com ha evolucionat la riquesa de les famílies europees, comparant els principals països, arran de la nova estadística experimental publicada pel Banc Central Europeu.

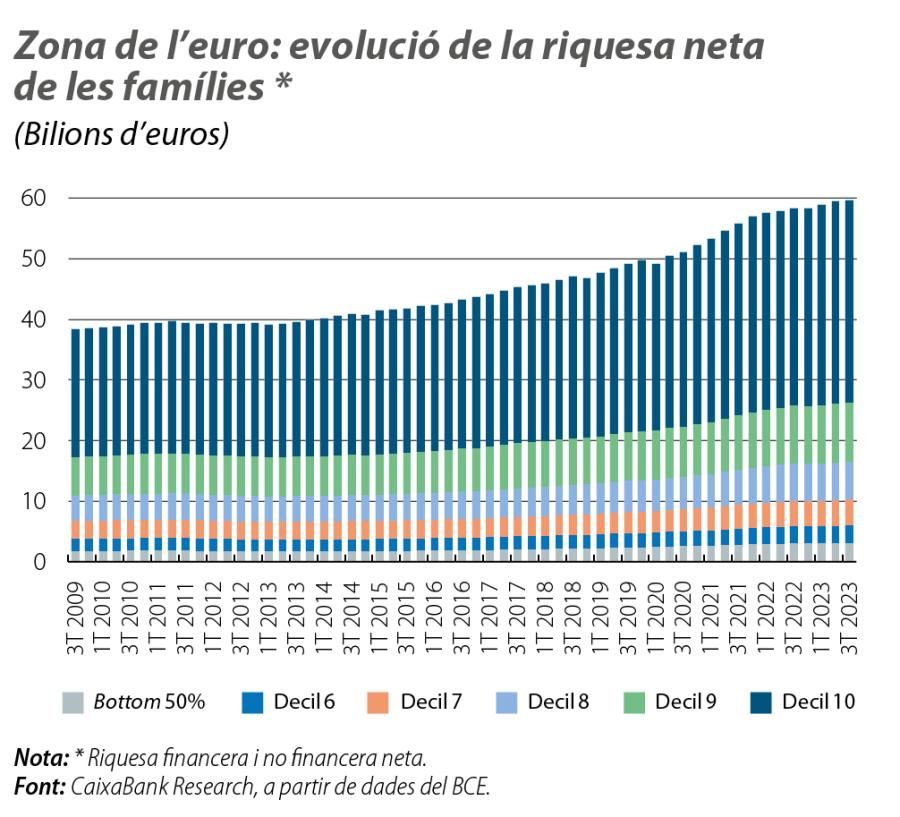

El BCE ha començat a publicar una estadística experimental1 que permet analitzar de forma àmplia com es distribueix la riquesa a la zona de l’euro, ja que ofereix, per primera vegada, dades desagregades per diferents trams de riquesa. De fet, la informació es desglossa per a cadascun dels decils 6, 7, 8, 9 i 10 superiors de riquesa neta i per al 50% inferior (bottom 50%).2 En aquest article mostrarem una comparativa entre els principals països per contrastar si hi ha diferències significatives en la forma com es distribueix la riquesa de les famílies, no solament entre països, sinó entre els diferents trams de la distribució. Per fer-ho, analitzarem com ha evolucionat la riquesa i els seus principals components des de l’inici de la pandèmia (4T 2019) fins a l’última dada disponible (3T 2023).

- 1https://www.ecb.europa.eu/press/pr/date/2024/html/ecb.pr240108%7Eae6f7ef287.en.html.

- 2Els decils divideixen la sèrie de riquesa neta ordenada de menor a major en 10 parts iguals i permeten diferenciar la població pel seu nivell de riquesa neta. Així, els decils més baixos representen la població amb menys riquesa i el decil 10 la població amb més riquesa.

Distribució de la riquesa a la zona de l’euro

Des de la pandèmia (4T 2019), la riquesa neta3 de les famílies de la zona de l’euro ha augmentat gairebé el 20%, gràcies, sobretot, a l’increment de la riquesa neta en habitatge4 (prop del 24%), en un context de notable revaloració d’aquest actiu real (fins al 3T 2023, el preu va pujar més del 18%). La importància de l’habitatge com a vehicle generador de riquesa en el context actual de revaloració dels immobles explica que els propietaris hagin vist incrementada la seva riquesa en un 21%, en relació amb l’augment del 12% que s’observa entre la població que viu en règim de lloguer.

- 3Per riquesa neta de les famílies, fem referència a la diferència entre el valor dels seus actius (dipòsits, títols de deute, accions cotitzades, accions no cotitzades i altres participacions de capital, participacions en fons d’inversió, assegurances de vida, patrimoni immobiliari i actius no financers utilitzats amb finalitats de producció) i el dels seus passius (préstecs hipotecaris i no hipotecaris).

- 4Riquesa en habitatge net de crèdit hipotecari.

Per la seva banda, els dipòsits continuen mantenint l’atractiu (representen gairebé el 15% de la riquesa neta total) i han crescut gairebé el 16% des del 4T 2019. No obstant això, s’adverteix una moderació evident en el ritme d’avanç interanual des de mitjan 2022: en el 3T 2023, amb prou feines van créixer el 0,3%, en relació amb un ritme mitjà del 3,4% en els cinc anys previs a la pandèmia. Aquest menor ritme d’acumulació de dipòsits es produeix malgrat la major remuneració que ofereix aquest tipus de productes. De fet, durant el període que va del setembre del 2015 al juny del 2022, els dipòsits van oferir, de mitjana a la zona de l’euro, la rendibilitat nominal més baixa de la seva història (per sota de l’1,0%), mentre que, des de l’estiu del 2022, coincidint amb la fase de pujades de tipus del BCE, la rendibilitat dels dipòsits s’ha incrementat fins a recuperar rendibilitats no vistes des del 2011.

L’habitatge com a «democratitzador» en la generació de riquesa

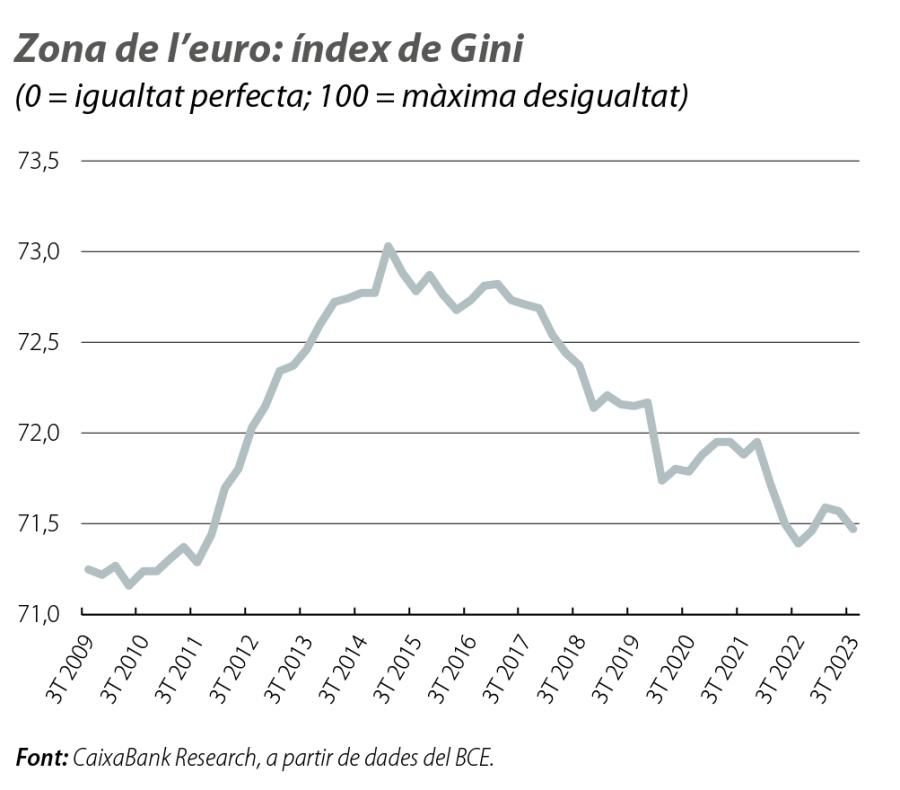

Les dades mostren que l’habitatge (net d’hipoteca) representa gairebé el 57% de la riquesa neta total de les famílies de la zona de l’euro. A més a més, és el principal component del patrimoni en tots els trams de riquesa (representa entre el 58% i el 73%), llevat de les famílies que es troben en el tram més alt de la riquesa, per a les quals representa el 47% del patrimoni net total. L’adquisició d’habitatge de forma generalitzada en els últims anys ha permès un increment de la riquesa neta en tots els trams.5 De fet, la riquesa neta entre la població situada en la meitat inferior de la distribució de riquesa (bottom 50%) es va incrementar el 28%, en relació amb un augment inferior al 19% en la població més rica. Això ha contribuït a reduir de forma modesta la desigualtat en el repartiment de la riquesa dins el bloc, que, no obstant això, continua sent elevada: l’índex de Gini ha caigut fins al 71,5% en el 3T 2023, des del 72,2% en què se situava abans de la pandèmia.

- 5El BCE ofereix la distribució de riquesa per decils per a l’agregat de la població, però no per al grup de propietaris d’habitatge ni per als qui viuen en règim de lloguer. No obstant això, com ja hem assenyalat, les dades mostren que l’augment de riquesa entre els propietaris d’habitatge ha estat molt superior al de la població en règim de lloguer.

Depósitos para los menos ricos y productos más sofisticados de ahorro a mayor riqueza

En cuanto a los depósitos, representan más del 15% de la riqueza neta total de la eurozona, si bien se aprecia un comportamiento claramente diferenciado por tramos de riqueza: entre las familias con menor riqueza, los depósitos representan más del 40% de su patrimonio, mientras que para la población con una riqueza media y media-alta representa entre el 17% y el 20%; reduciéndose a un 11% en el caso de los más ricos. Por otro lado, los seguros de vida/ahorro6 representan cerca de un 8,0% de la riqueza en la eurozona, ascendiendo a un 9,7% de la riqueza de las familias en el bottom 50%, y a un 9,0% para el caso de los tramos más altos de riqueza. Asimismo, se observa que la preferencia por instrumentos de inversión financiera más sofisticados (como acciones cotizadas y/o fondos de inversión) representan casi el 20% de la riqueza total en la eurozona, si bien estas figuras solo son destacables en la composición de la riqueza del 10% más rico de la población.

- 6Este tipo de modalidad de ahorro es especialmente relevante en Alemania y Francia. Consiste en una modalidad de ahorro en el que el titular del seguro recibe las rentas de este seguro una vez jubilado; o bien, si fallece antes de la edad de jubilación, la prima del seguro la reciben sus beneficiarios.

Conclusió

Les dades mostren que la desigualtat de la riquesa a la zona de l’euro s’ha reduït de forma modesta en els últims anys, gràcies a l’increment substancial del valor de l’habitatge, un actiu que pesa especialment en les famílies situades en la meitat inferior de la distribució. També s’aprecia una heterogeneïtat notable en la composició de la riquesa de les llars. En la meitat menys rica de la distribució, aquesta riquesa consisteix en habitatge i en actius de baix risc (dipòsits i assegurances de vida/estalvi), mentre que l’estructura de la riquesa de les llars més riques inclou una proporció molt major d’instruments financers més sofisticats. Aquesta clara heterogeneïtat entre llars pot afectar la transmissió de la política monetària, com s’ha demostrat en múltiples estudis. Per tant, cal començar a considerar que el funcionament i l’efectivitat de les mesures de política monetària depenguin de la distribució i de l’estructura de la riquesa, com algun membre del BCE ja va reconèixer fa un temps.7

- 7Discurs de sopar de Peter Praet, membre del Comitè Executiu del BCE, ECB Conference on Household Finance and Consumption, Frankfurt am Main, 17 d’octubre del 2013.