Setmana del 10 al 17 de novembre del 2023

- Les dades d’activitat a Espanya milloren en el tram final del 3T

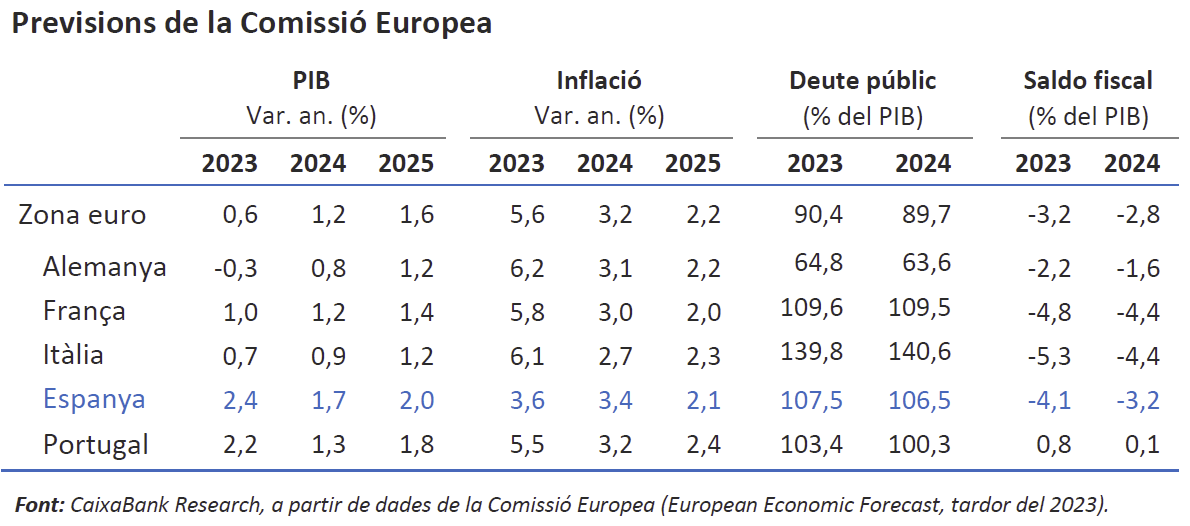

- La Comissió Europea torna a revisar a la baixa el creixement esperat a la zona de l’euro

- El sentiment 'risk-on' torna als mercats davant la desacceleració de la inflació i l’avanç que s’anticipa per a les properes rebaixes de tipus dels bancs centrals

-

Economia espanyolaLes dades d’activitat a Espanya milloren en el tram final del 3T

Així, al setembre, les vendes interiors de les grans empreses, en termes reals i corregides d’efectes estacionals i de calendari, van créixer el 3,5% intermensual i van desfer en part les caigudes dels mesos anteriors. Amb tot, malgrat l’avanç, les vendes interiors cauen un 1,2% intertrimestral en el 3T. Per segments, els avanços han estat generalitzats, tant en vendes amb destinació consum (+2,8% intermensual) com en inversió (+9,0%) o béns intermedis (3,2%). Per part seva, la Comissió Europea va publicar el seu informe de tardor (vegeu la secció d’Economia internacional) on revisa la previsió de creixement del PIB a l’alça per al 2023, del 2,2% al 2,4%, i a la baixa per al 2024, de l’1,9% a l’1,7%; mentre que en inflació deixa sense canvis la del 2023 al 3,6%, però revisa a l’alça la del 2024 del 2,9% al 3,4%.

El fre al preu dels aliments, clau per a la contenció de la inflació a l’octubre a Espanya. L’INE confirma les dades avançades a principis d’aquest mes tant per a la inflació general, que es va mantenir en el 3,5% interanual, com per a la inflació subjacent, que va caure al 5,2%, des del 5,8% anterior. L’estabilitat en la inflació general es va aconseguir gràcies al fet que el menor ritme de caiguda del component d’energia (–10,4% vs. –14,0% al setembre) es va veure compensat per la notable desacceleració del preu dels aliments (–1,0 p. p., fins al 9,1% interanual). Per la seva banda, la inflació nucli (que exclou energia i tots els aliments) va caure 0,6 p. p., fins al 3,8%, gràcies a la moderació en els preus dels béns industrials (2,7% vs. 3,6% al setembre) (vegeu la Nota Breve).

Última actualització: 13 desembre 2024 - 15:00El deute públic espanyol se situa en el 109,9% del PIB a finals del 3T. En termes nominals, el deute públic es va situar en els 1,58 bilions el setembre del 2023, fet que suposa un augment del 0,6% respecte al 2T (+9.000 milions). Aquesta xifra equival a un 109,9% del PIB davant del 111,6% al tancament del 2022, per la qual cosa continua el descens gradual de la ràtio de deute (la Comissió Europea preveu que se situï en el 107,5% del PIB a finals del 2023).

El dèficit comercial a Espanya millora lleugerament malgrat la caiguda d’exportacions i importacions. Al setembre, les exportacions de béns van disminuir el 7,4% interanual i les importacions ho van fer el 13,3%. Aquesta evolució dels fluxos comercials va permetre que el dèficit comercial es reduís fins a 3.838,4 milions d’euros. Amb la dada de setembre, el 3T tanca amb un dèficit de 13.176 milions d’euros, davant els 21.473,8 milions d’euros del mateix període el 2022. En l’acumulat de l’any fins al setembre, el dèficit acumulat és de 29.956,4 milions d’euros, una millora respecte als 53.437,1 milions d’euros de l’any anterior. Aquesta millora s’atribueix a la reducció de les importacions, majoritàriament energètiques, el preu de les quals ha disminuït un 17,2% en termes interanuals. Per part seva, les exportacions van disminuir en volum (–4,7% interanual), si bé l’augment en preus (5,3% interanual) ha permès un modest creixement del 0,3% interanual en conjunt.

Última actualització: 22 novembre 2024 - 13:45 -

Economia internacionalLa Comissió Europea torna a revisar a la baixa el creixement esperat a la zona de l’euro

A l’informe de tardor, la Comissió assenyala que l’augment del cost de la vida, la debilitat de la demanda externa i el tensionament de les condicions monetàries continuaran passant factura al creixement. Així, la zona de l’euro creixeria el 2023 un 0,6% i el 2024 un 1,2% (0,8% i 1,3%, respectivament, estimat a l’estiu), cosa que representa l’escenari de més debilitat (exclòs l’any 2020 per la COVID) des de la crisi de deute el 2012. A més, s’observa una gran divergència per països. Aquells més dependents de la indústria i més intensius en l’ús d’energia presenten les pitjors perspectives (Alemanya i Itàlia). Mentrestant, Espanya registraria la millor evolució entre els quatre grans, tot i que l’escenari de la Comissió Europea és lleugerament més optimista que no pas l’elaborat per CaixaBank Research. Respecte a la inflació, la Comissió confia que segueixi baixant al llarg del seu horitzó de previsió, però a un ritme menor del que hem vist els últims mesos, cosa que explica que la inflació general no convergeixi l’objectiu del 2,0% fins a la segona meitat del 2025. També reconeix que l’augment de la incertesa geopolítica és un factor de risc que cal tenir en compte. De fet, estima que una extensió de la guerra a Israel instal·laria la zona de l’euro en un context de clara estanflació: el creixement es retallaria en 0,7 p. p. el 2024 i en 0,1 p. p. el 2025, mentre que la inflació augmentaria 1,2 p. p. el 2024 i +0,2 p. p. el 2025.

La inflació subjacent dels EUA va ser a l’octubre una mica menor del que s’esperava i la general intensifica la seva correcció. De fet, la inflació general va caure 0,5 p. p., fins al 3,2%, amb una inflació nucli (que exclou l’energia i els aliments) que va sorprendre amb una modesta caiguda (–0,1 p. p.) fins al 4,0%, ja molt per sota del 6,5% assolit el març del 2022. Per components, va destacar la caiguda dels preus energètics (–2,5% intermensual) i la moderació dels preus dels lloguers (+0,3% intermensual, davant el +0,6% del mes anterior). A més, el comportament dels preus de producció a l’octubre (–0,9 p. p., fins al 1,3% interanual) reforça la nostra perspectiva que el procés desinflacionista sembla que continuarà els mesos següents i que la Fed podria complir l’objectiu d’inflació al 2% durant la segona meitat del 2024. Pel que fa a l’activitat econòmica, les dades d’octubre mostren un inici de 4T una mica feble: les vendes al detall van caure a l’octubre un 0,1% intermensual (+0,9% al setembre) i la producció industrial va caure més del que s’esperava (–0,6% vs. 0,1%), si bé la major part d’aquest mal resultat reflecteix l’impacte de la vaga del sector automobilístic sobre la seva producció (–10,0%) (vegeu la Nota Breve).

Última actualització: 13 desembre 2024 - 14:09Els indicadors d’activitat d’octubre a la Xina, llums i ombres. Les vendes al detall van aconseguir créixer un 7,6% interanual a l’octubre (vs. 5,5% al setembre), resultat que s’explica, en part, per efectes base (pels tancaments de fa un any en algunes ciutats de la Xina davant la ràpida expansió de la variant òmicron al país), però que podria tenir certa continuïtat, tal com apunta la millora recent en els índexs de confiança dels consumidors. D’altra banda, la producció industrial es va mantenir pràcticament estable (4,6% vs. 4,5% interanual) gràcies a la fortalesa de les exportacions, que es van mantenir a nivells rècord, en termes de volums. El senyal més negatiu procedeix del costat de la inversió, amb un creixement en l’acumulat de l’any fins a l’octubre que cedeix fins al 2,9% (3,1% anterior), alhora que la situació del sector immobiliari es continua agreujant: la nova construcció continua caient i no sembla factible un canvi de tendència a curt termini, tal com suggereix el fet que la confiança dels promotors estigui en mínims històrics.

Última actualització: 21 juny 2024 - 14:15El Japó es contrau més del que s’esperava en el 3T. L’economia nipona va caure en el 3T un 0,5% intertrimestral (–2,1% en termes anualitzats), molt més del que anticipava el consens dels analistes (–0,1%). El mal resultat del 3T reflecteix una demanda interna en contracció, tant per consum (–0,2% intertrimestral anualitzat) com sobretot per inversió (–2,5%), mentre el país enfronta un repunt de la inflació, en part degut a la depreciació de la seva divisa davant el dòlar (gairebé un 13% durant l’any). Aquest entorn de debilitat econòmica complicarà la intenció comunicada pel Banc del Japó de sortir d’un llarg període de polítiques monetàries ultralaxes. A l’altra cara de la moneda, l’economia russa va créixer un 1,3% intertrimestral en el 3T (5,5% anualitzat) i va millorar en 5 dècimes el trimestre anterior, gràcies a l’impuls de la producció industrial (especialment militar) i el comerç majorista, que es va veure beneficiat per la millora dels preus dels productes refinats de cru.

L’economia portuguesa podria mostrar certa recuperació en el 4T. De fet, els primers 42 dies de l’últim trimestre de l’any, l’indicador d’activitat diària ha registrat un creixement mitjà interanual del 4,1%, pràcticament el doble que l’avanç anotat en el conjunt del 3T (2,2% interanual). D’altra banda, els costos laborals van augmentar significativament en el 3T (4,9% interanual vs. 3,7%), degut tant a l’increment dels costos salarials (4,6% vs. 3,5%) com no salarials (6,2% vs. 4,8%), alhora que es frena el creixement de les hores treballades (1,6% interanual vs. 3,6%).

-

Mercats financersEl sentiment 'risk-on' torna als mercats davant la desacceleració de la inflació i l’avanç que s’anticipa per a les properes rebaixes de tipus dels bancs centrals

La modesta sorpresa a la baixa amb la inflació subjacent als EUA, sumada a unes dades d’activitat més febles del que s’esperava (vegeu la notícia d’Economia internacional), van consolidar als mercats l’expectativa que els bancs centrals, principalment la Fed i el BCE, han arribat a la fi del cicle de pujades de tipus d’interès (de fet, s’han eliminat les apostes de noves pujades de tipus d’interès) i que pivotaran cap a una política més laxa l’any que ve. Fins i tot es van avançar les expectatives d’una primera retallada de tipus als EUA la primavera del 2024 (fa una setmana es cotitzaven per a l’estiu) i a la zona de l’euro es van mantenir per a l’abril. Aquest posicionament del mercat a un avanç de les rebaixes de tipus va provocar importants caigudes en les rendibilitats dels bons sobirans europeus i encara més grans en les dels treasuries dels EUA, on van arribar a caure fins a 20 p. b. en una sola sessió, les més importants des del març. El dòlar va cotitzar aquest fort ajustament de les expectatives de tipus, depreciant-se amb l’euro més d’un 1,5% la setmana i situant l’encreuament per sobre dels 1,08 dòlars –el nivell més alt des de finals d’agost. Aquestes expectatives de tipus d’interès menors van donar oxigen a les borses a nivell global, que van tancar la setmana amb guanys de més d’un 2%. Per la seva banda, els preus del petroli han mostrat una notable correcció (gairebé un 5,0% a la setmana) amb un barril de Brent que cotitza al voltant de 77 dòlars per barril (mínims des del juliol), a conseqüència d’un augment en el temor que assistim a una notable desacceleració de la demanda global, com sembla apuntar el fort augment dels inventaris de cru als EUA, i que no es correspon amb la millora de les expectatives per a la demanda que manegen l’EIA i l’OPEP.

Principals indicadors financers

16-11-23 10-11-23 Var. setmanal Acumulat 2023 Var. interanual Tipus (punts bàsics) Tipus 3 mesos Zona euro (Euribor) 4,00 3,99 1 187 220 EUA (SOFR) 5,37 5,38 -1 78 109 Tipus 12 mesos Zona euro (Euribor) 4,03 4,04 -1 74 120 EUA (SOFR) 5,24 5,32 -8 37 47 Tipus 10 anys Alemanya 2,59 2,72 -13 15 57 EUA 4,44 4,65 -21 57 67 Espanya 3,59 3,77 -18 7 56 Portugal 3,24 3,45 -22 -20 28 Prima de risc (10 anys) Espanya 100 106 -5 -8 -1 Portugal 65 74 -9 -35 -29 Renda variable (percentatge) S&P 500 4.508 4.415 2,1% 17,4% 14,2% Euro Stoxx 50 4.302 4.197 2,5% 13,4% 10,9% IBEX 35 9.667 9.372 3,2% 16,2% 20,2% PSI 20 6.248 6.251 -0,1% 9,1% 8,9% MSCI emergents 982 948 3,6% 2,7% 4,2% Divises (percentatge) EUR/USD dòlars per euro 1,085 1,069 1,6% 1,4% 4,7% EUR/GBP lliures per euro 0,874 0,874 0,0% -1,3% 0,1% USD/CNY yuans per dòlar 7,243 7,286 -0,6% 5,0% 1,2% USD/MXN peso per dòlar 17,228 17,647 -2,4% -11,7% -11,3% Matèries Primeres (percentatge) Índex global 101,8 101,6 0,2% -9,8% -11,6% Brent a un mes $/barril 77,4 81,4 -4,9% -9,9% -13,8% Gas n. a un mes €/MWh 45,8 46,6 -1,7% -39,9% -59,3% Font: CaixaBank Research, a partir de dades de Bloomberg.

POLS ECONÒMIC és una publicació de CaixaBank Research, que conté informacions i opinions procedents de fonts que considerem fiables. Aquest document té un propòsit merament informatiu, per la qual cosa CaixaBank no es responsabilitza en cap cas de l’ús que se’n pugui fer. Les opinions i les estimacions són pròpies de CaixaBank Research i poden estar subjectes a canvis sense notificació prèvia.